2022年,全球经济增速显著放缓,资本寒冬成为普遍共识,自动驾驶也受到了一定程度的波及。

据盖世汽车统计,2022年国内自动驾驶领域累计披露了125起融资(完整表单见文末),虽然与2021年基本持平,不过在累计披露的融资总额方面,由于大额融资数量有所降低,出现了较大幅度的下滑。

从融资趋势来看,去年资本市场聚焦量产落地的趋势十分明显。在披露的22起重点面向乘用车的自动驾驶整体方案公司融资中,超7成来自于ADAS领域。同样活跃的还有面向特定场景的商用车自动驾驶,去年累计披露融资22起,涉及干线物流、矿区、港口、无人环卫等多个应用领域。

这意味着,与早期资本格外偏爱Robotaxi不同,近两年越来越多的资本开始将商业化落地作为了一个重要的投资依据。

另外围绕感知、决策和执行三个核心环节,也有很多热门的投资赛道。尤其是执行层的线控底盘,从2020年下半年开始在资本市场的热度持续提升。而在感知层,以激光雷达赛道最热,其次是毫米波雷达,决策层投入较大的是车载智能芯片,主要面向自动驾驶、智能座舱等应用领域。

值得一提的是,随着缺芯的持续,以及全球芯片博弈不断升级,带动芯片自主可控成为热议话题,诸如车规级MCU、功率半导体在2022年也成为了新的投资风口,吸引资本密集加码。

自动驾驶告别“粗放式”投资

历经数年发展,自动驾驶赛道已经从比拼DEMO,正式转入拼量产交付、拼上路的新发展阶段。

一方面,对于自动驾驶技术公司而言,量产才是实现商业可持续的关键。

另一方面,从自动驾驶的演进历程来看,目前普遍认为,也只有通过大规模前装量产的辅助驾驶系统,积累足够规模和多样化的数据,实现智能驾驶功能迭代与数据获取完整闭环,才能驱动ADAS快速向高阶自动驾驶跃升。

基于这一逻辑,从产业端到投资端,关注焦点都在向量产型自动驾驶领域聚集。在刚刚过去的2022年,包括MINIEYE、宏景智驾、禾多科技、智驾科技、纵目科技、毫末智行、魔视智能、知行科技、安智汽车、福瑞泰克等在内的多家量产型ADAS企业,均拿到了新的投资,其中前三家企业2022年分别披露了两起融资。

从融资规模来看,上述企业2022年所获融资金额大部分在数亿元,最高一笔是纵目科技2022年3月披露的E轮融资,总金额超过了10亿元。值得关注的是,纵目科技也是国内自动驾驶领域少有进入E轮融资的技术公司。而自2013年创立至今,纵目科技共计披露了10起融资,充分凸显了资本对其商业化能力以及发展潜力的认可。

图片来源: MINIEYE

另一家发展相对较成熟的是MINIEYE,2021年就进入了D轮融资阶段,去年披露的D+轮和D++轮融资金额均在数亿元。成立至今,MINIEYE已累计披露了11笔融资。

L4级自动驾驶领域,以小马智行和文远知行较受资本关注,其中小马智行也已经进入D轮融资阶段,而文远知行自2021年5月获得3.1亿美元C轮融资,过去两年又先后完成了三次战略融资。自成立至今,小马智行和文远知行分别披露了8笔和10笔融资。

其他大部分企业目前都处于C轮或更早融资阶段,这说明目前整个自动驾驶赛道远未成熟。频繁披露的融资,从另一个角度也再次证实自动驾驶确实很“烧钱”,尤其是面向L4级别的Robotaxi,直到现在仍未完成商业化验证。这意味着,未来一段时间该赛道企业还将处于入不敷出的尴尬境地。

比较之下,量产型ADAS由于已经可以在用户体验上给予消费者一定的感知,已经进入了寻常百姓家,初步跑通商业逻辑。

正是看到这一点,不仅资本层面在转变投资逻辑,去年包括轻舟智航、文远知行、小马智行、苹果以及福特等在内的多个产业链玩家也相继进行了自动驾驶战略调整,将关注重点从Robotaxi“降维”到量产型ADAS领域。

图片来源:小马智行

在此背景下,在乘用车自动驾驶领域纯粹的L4技术公司正越来越少,无论是从商业可持续发展角度,还是迫于眼前的生存压力,大家都开始了L2+L4“两条腿”走路。

资本更讲求商业化落地场景的另一个信号来自于商用车自动驾驶,2022年相关领域累计披露了22起融资,资本热度丝毫不亚于乘用车ADAS。

这背后一个重要的投资逻辑是,面向矿区、港口、无人环卫、干线物流等封闭及半封闭场景,由于驾驶场景相对较简单,在可预见的短期内落地性更强,商业化前景相比于乘用车领域会更加明朗。

“首先,商用车运营的费用相对较高,对于自动驾驶的硬件接受能力会更强。其次,在港口、物流园区、矿区等一些封闭场景,更加有利于自动驾驶前期的落地应用和数据的积累,尤其是未来干线物流场景应用,自动驾驶需求会更加庞大,行业将会衍生出一个超万亿级的产业需求。” 远程新能源商用车集团 CEO 范现军就表示。

轩元资本创始人王荣进亦认为,基于特定场景的无人驾驶,在未来两三年有望进入快速落地阶段,无论从降本速度,还是产品可靠性、算法精度来看,未来两年会面临一个窗口期。这其中,必然会诞生很多投资机会。

核心零部件投资机会也很多

一个完整的自动驾驶系统,包括三个核心技术层面:感知、决策和执行,这些细分技术领域很多同样具备资金密集型、技术密集型的双重特点。

典型如激光雷达,尽管已经开始规模化量产,仍需要源源不断地投入资金。去年,该赛道累计披露了11起融资,拿到投资的企业包括一径科技、亮道智能、速腾聚创、洛微科技、阜时科技、北醒、未感科技等,其中前三家公司2022年分别披露了两起融资。特别值得一提的是速腾聚创,自2014年成立至今,已先后披露了11轮融资。禾赛去年虽未宣布新的融资,也迄今也完成了9轮融资。

资本密集加码激光雷达背后,一个重要驱动力是如今激光雷达已经成功打入了自动驾驶系统内部,成为量产ADAS系统的一个关键零部件,市场“钱景”广阔。

图片来源: Innovusion

据相关统计数据显示,目前市场上已经搭载或者计划搭载激光雷达的车型共计超过了20款,其中蔚来ET7、小鹏P5、极狐 αS HI版等多款车型已相继完成交付,基于此,2022年国内市场前装搭载的激光雷达数量预计超过12万辆。

不难预见,接下来随着量产型ADAS的进一步普及,驱动越来越多的车企将激光雷达作为一项提升产品力、打造差异化竞争优势的关键配置在新车上广泛搭载,这项技术在自动驾驶领域必将大有可为。

据Yole预测,到2027年,ADAS激光雷达市场规模将从2021年的3800万美元增至2027年的20亿美元,成为激光雷达行业最大的应用领域。

广阔的市场空间,同时也意味着巨大的投资价值,尤其车载激光雷达刚刚进入规模化量产,市场格局未定,未来很有可能诞生新的“王者”,资本必然不会缺席这场“豪赌”。加之目前无论是在激光雷达量产性能标准,还是技术路线方面,业界仍未达成统一,这些问题同样需要持续的资金投入,来探索最终的答案。

类似投资逻辑还存在于毫米波雷达/4D成像雷达、车载智能芯片和智能底盘领域,过去一段时间投资热度均在持续提升。其中在毫米波雷达领域,2022年几何伙伴和楚航科技均拿到了两笔投资,另一起投资来自于安智杰。

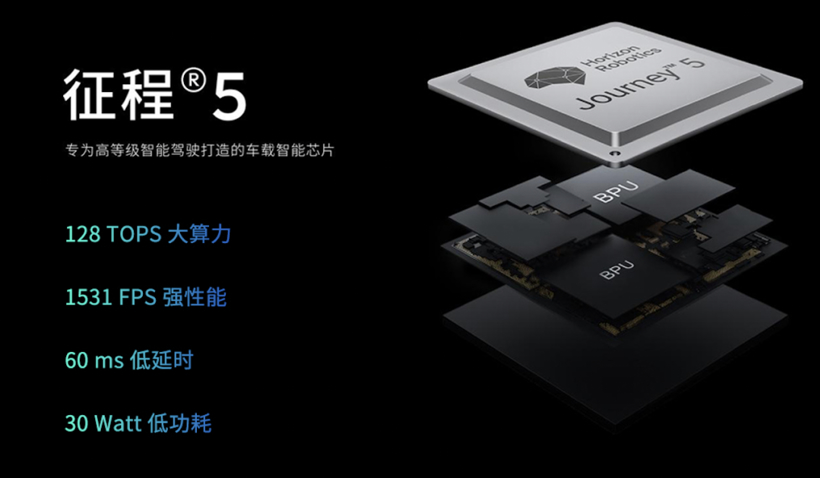

图片来源: 地平线

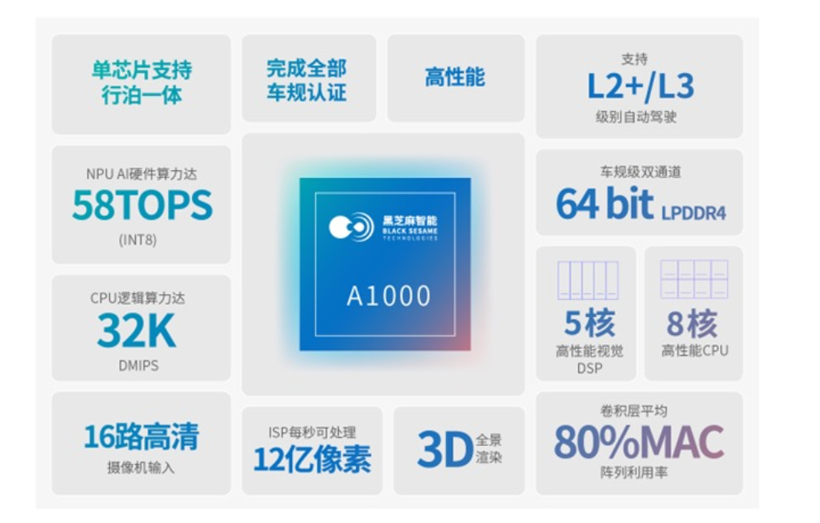

芯片领域,去年共计披露24起融资。在智能驾驶领域,黑芝麻智能、芯擎科技、地平线、芯驰科技、寒武纪行歌、奕行智能、辉羲智能等多家企业均拿到了投资。

其中黑芝麻智能2022年共披露了三笔融资,芯擎科技和地平线分别拿到了两笔融资。自成立至今,黑芝麻智能、芯擎科技、地平线累计分别披露融资9轮、5轮和11轮。

除了智能驾驶驱动,汽车行业持续面临的缺芯难题,以及新能源汽车大爆发,让车规级MCU和功率半导体也成为了资本宠儿。特别是随着芯片的自主可控不断上升至国家战略,带动相关应用领域纷纷涌现一批国产企业,产生巨大融资需求的同时,也催生了很多新的融资机会。

而且与其他细分赛道不同,芯片供应链由于臃长且复杂,需要的资金规模往往更大。例如积塔半导体2021年底公布的战略融资,规模高达80亿元。2022年中,粤芯半导体披露的战略融资,金额高达45亿美元。芯驰科技11月披露的B+轮融资,接近10亿元。其他芯片企业去年公布的融资,规模也多在超亿元或者数亿元级别。

智能底盘领域,2022年共计披露了9起融资,涉及南京经纬达、格陆博科技、利氪科技、同驭汽车、PIX Moving、德科智控、时驾科技等多家公司,其中格陆博科技和同驭汽车2022年分别披露了两起融资。

智能底盘的这股投资热潮,真正爆发其实始于2021年下半年,这背后线控制动、线控转向、空气悬架等执行机构由于量产门槛较高,此前一直由外资零部件巨头高度垄断是重要因素,使得资本在执行环节的投资偏弱。

近两年,随着国内智能驾驶和新能源汽车的快速爆发,为线控底盘的国产替达提供了发展契机,催生了一批本土玩家,才让该领域的投资迅速活跃起来,并有望在未来几年继续保持。

据盖世汽车研究院预测,到2025年,仅国内线控底盘核心部件市场规模就将达600亿元,年均复合增长率达25.9%,其中线控转向和线控制动的年均复合增长率分别达到72.2%和45.3%。而整个线控底盘赛道,未来市场规模有望超千亿。这其中,同样存在巨大投资机会,可供资本进一步发掘。

自主核心供应链雏形初现

伴随着资本的密集加持,为相关企业技术研发及业务拓展提供生存所必需的资金,过去一年无论是ADAS还是高阶自动驾驶都取得了飞速发展。

据相关统计数据显示,2022 年 1-9 月,国内 ADAS 前装渗透率达 48.7%,较 2021 年提升 9.0 个百分点,其中 L2 级 ADAS 前装渗透率达 27.7%,较 2021 年提升 8.3 个百分点,L2 级 ADAS 在前装辅助驾驶系统中的占比达 57%。

在高阶自动驾驶方面,例如Robotaxi,不仅可以做到主驾无人,前排也可以无人,甚至部分城市已经放开“全车无人”测试,并且测试范围也越来越广。

图片来源:蘑菇车联

例如百度萝卜快跑,已在北京、深圳、武汉、重庆等城市开展自动驾驶商业化出行服务,其中重庆、武汉已经实现全无人商业化运营。蘑菇车联的“车路云一体化”自动驾驶项目,相继在北京、湖南、云南、四川、湖北等地落地,签约金额累计突破100亿元,涉及自动驾驶出租车、巴士、环卫车、巡逻车、售卖车等多个应用领域。

整个自动驾驶赛道发展的不断向好,驱动核心技术领域随之涌现一批出色的本土玩家。

以ADAS激光雷达为例,得益于自动驾驶在国内的快速发展,本土企业俨然成了这波量产潮的“领头羊”。过去一段时间,量产车上所搭载的激光雷达基本都是来自于禾赛、速腾聚创和图达通等本土玩家。

其中禾赛的半固态激光雷达 AT128,已累计获得近10 家主流 OEM 厂商累计数百万台的量产定点,包括上汽、长安、集度、理想等多家知名车企。

图片来源:速腾聚创

速腾聚创围绕第二代智能固态激光雷达RS-LiDAR-M1,先后揽获了比亚迪、广汽埃安、一汽红旗、奇瑞汽、长城、小鹏汽车、极氪等全球10+知名车企定点合作,前装量产项目覆盖50多款车型,官方公布的预期订单量超过1000万台。

目前,这些定点项目已经在陆续交付中。据禾赛此前公布的数据,其激光雷达累计交付量已达到10 万台里程碑,其中2022年共交付近8万台,成了ADAS激光雷达赛道名副其实的“年度量产冠军”。

图片来源:黑芝麻智能

在智能芯片领域,以地平线、黑芝麻智能等为代表的本土企业,也开始在市场占据一席之地。地平线征程®系列芯片,截至2022年底累计出货量已突破200万片。其中地平线专为高等级自动驾驶推出的第三代车规级产品征程5,继在理想L8实现全球首发量产,目前已获得比亚迪、上汽集团、一汽红旗等多家车企的量产定点合作。

而黑芝麻智能,据黑芝麻智能科技联合创始人兼总裁刘卫红近日透露,至今年年底已经获取了15个车企的量产项目,其华山二号®A1000系列自动驾驶芯片已先后获得了江汽集团、东风乘用车等的相关定点。

要知道在2022年之前,自动驾驶大算力芯片领域还是英伟达Orin一家独大,如今本土企业不断扩大的定点及量产规模,意味着在这一环节的短板正不断被补齐。

至于线控底盘领域,由于车规量产门槛相对较高,国产替代不如感知和决策环节迅速,但整体发展也在逐步向好。近两年,包括伯特利、同驭、拿森、格陆博、保隆、孔辉等在内的本土玩家,都在积极推进相关应用领域的国产替代,并取得了不错的进展。

可以说,历经数年发展,如今自主智能驾驶核心供应链已初具雏形。尤其现在越来越多的自主车企及零部件企业也在有意识地扶持本土产业链玩家,进一步加速了自主供应链构建。

为更好地推进智能化、电气化等新技术转型,去年以广汽、上汽、比亚迪、北汽等代表的本土车企纷纷加大了在智能驾驶核心技术领域的布局力度。其中广汽,先后对文远知行、禾多科技、速腾聚创、奕行智能等进行了投资,涉及自动驾驶整体解决方案、激光雷达、芯片等多个领域。上汽相继投资了福瑞泰克、芯驰科技、芯钛科技、一径科技、慧拓等企业。

“这表明行业目前的投资进入到深水区,大家开始更多强调整个产业的协同性、产业布局能力以及大家对于资源整合的能力。我们认为这个趋势会持续一段时间,因为这个行业现在是一个渗透率快速增加的过程,需要产业玩家入来推进行业整合。” 凯辉基金合伙人李贸祥指出。

不难预见,接下来随着越来越多的本土企业在新技术研发以及量产落地方面不断取得新突破,并进入本土车企的供应商体系,必将进一步推动本土智能驾驶供应链趋于完善。

2022年自动驾驶领域融资详情如下:

更多2022年融资详情请关注专题:车圈资本局

*版权声明:本文为盖世汽车原创文章,如欲转载请遵守 转载说明 相关规定。违反转载说明者,盖世汽车将依法追究其法律责任!

本文地址:https://auto.gasgoo.com/news/202301/17I70328267C601.shtml

好文章,需要你的鼓励

联系邮箱:info@gasgoo.com

求职应聘:021-39197800-8035

简历投递:zhaopin@gasgoo.com

客服微信:gasgoo12 (豆豆)

新闻热线:021-39586122

商务合作:021-39586681

市场合作:021-39197800-8032

研究院项目咨询:021-39197921