日企在中国市场的投资走势,与日系车的兴衰较为一致。

2020年至2021年期间,日系车在华攀上高峰,日企的销售额和投资额也随之水涨船高。然而近两年来,日系车在华市场份额骤降10%,产销大幅下滑,日企的投资也随之降温。

据统计,目前约有8000家日本企业在中国经营。然而今年初的调查显示,接近半数日企计划缩减投资规模或暂缓继续投资。

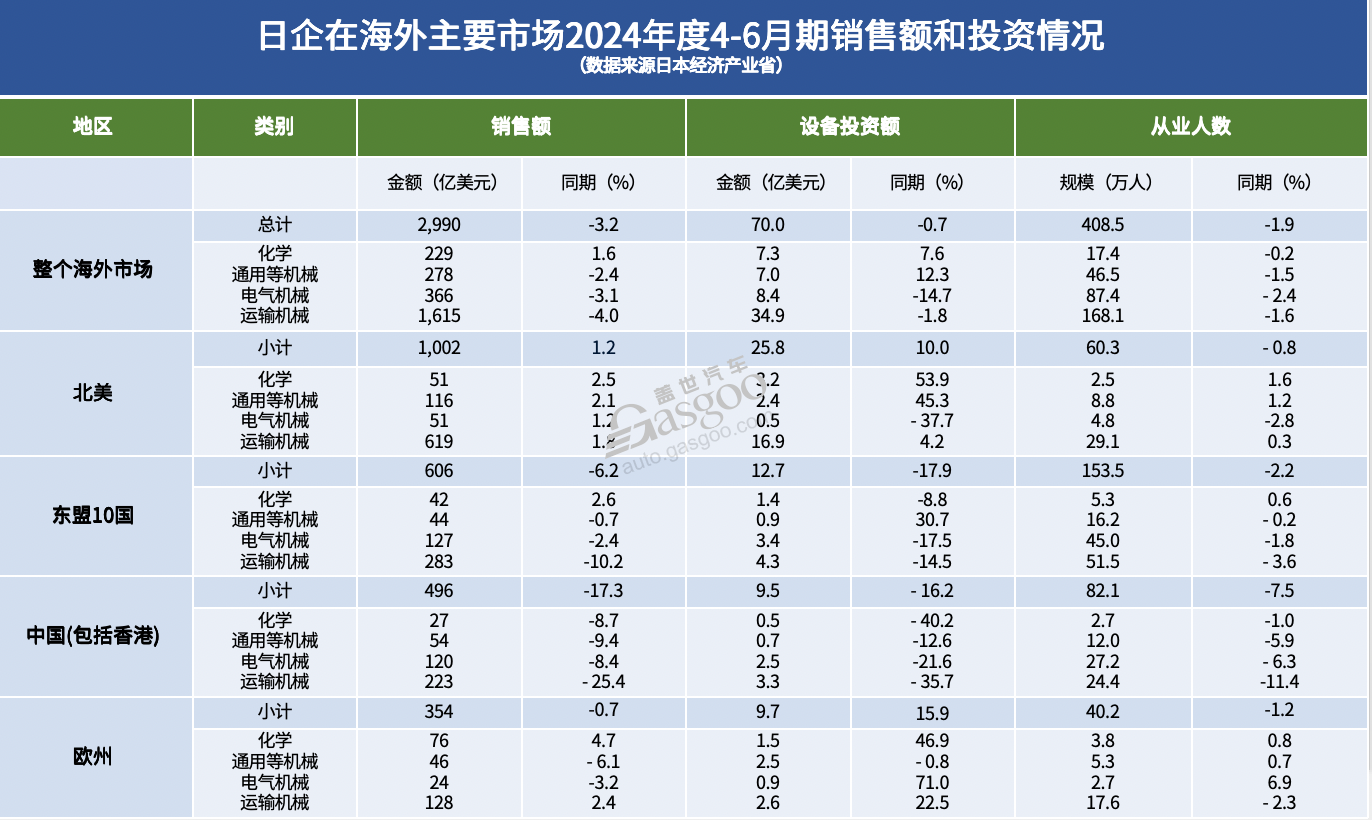

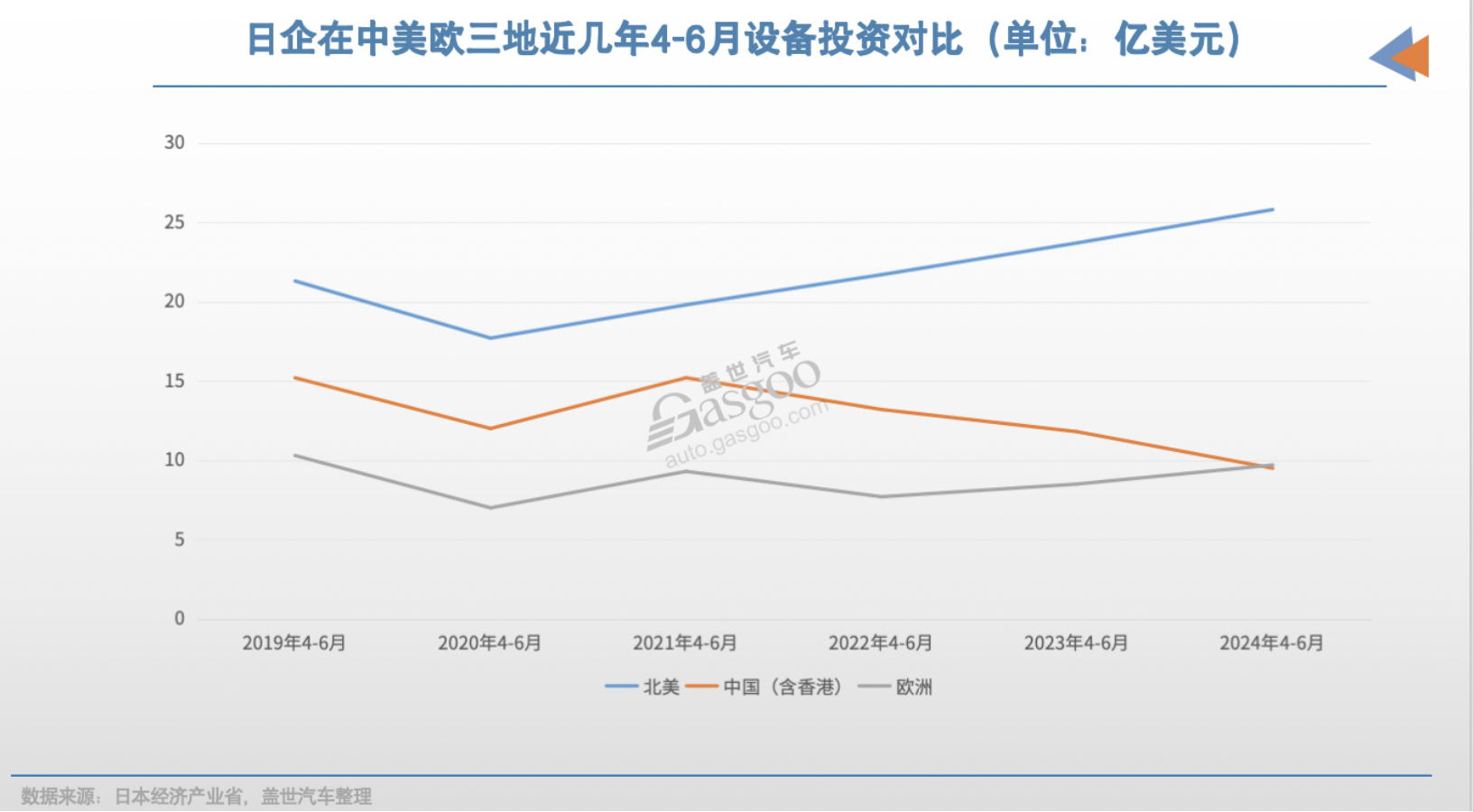

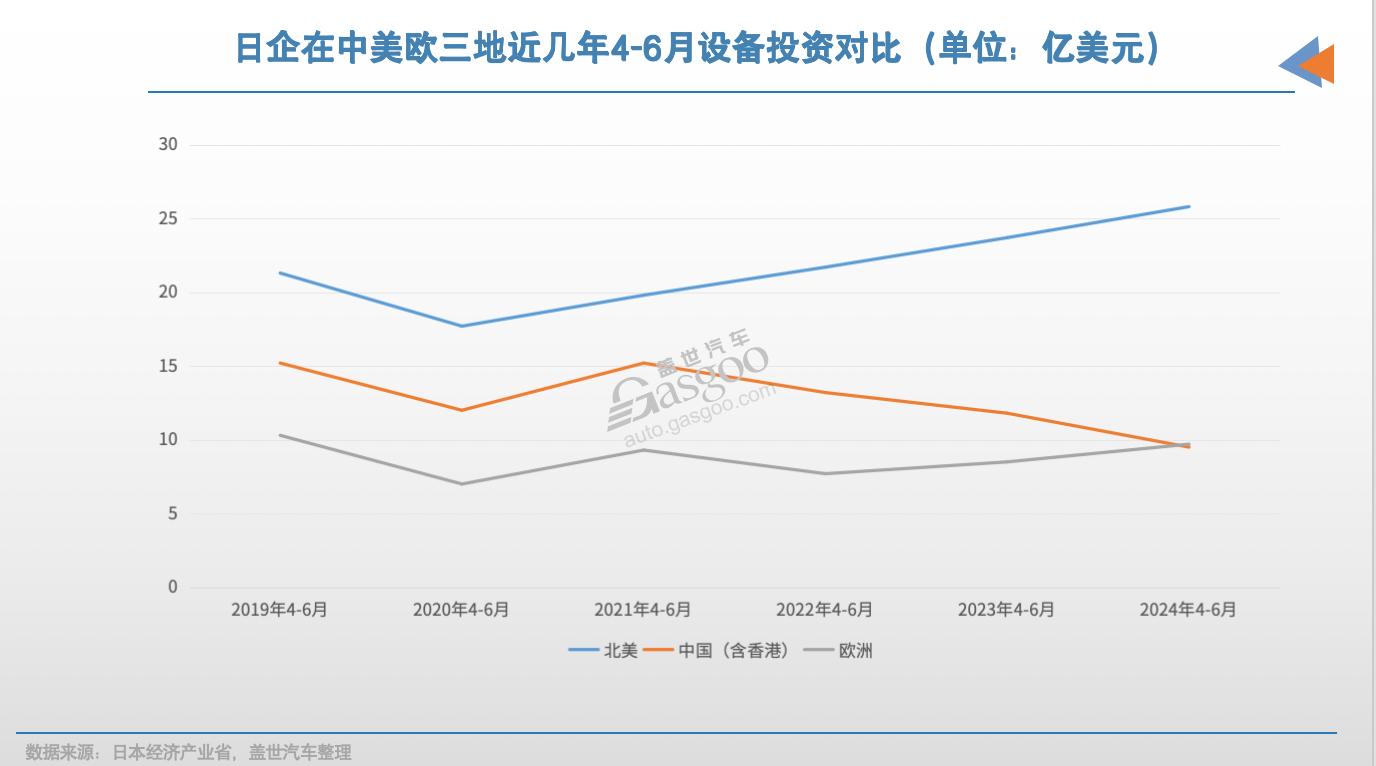

日本经济产业省9月底发布的2024年第二季度《海外当地法人季度调查》,进一步印证了这一趋势。数据显示,日本企业在中国大陆及香港的设备投资额同比下降16%,已连续7个季度呈下滑态势。

业内人士评论称,“日本企业尚未停止其脱离中国的投资策略”。面对中国市场竞争环境的变化,以及全球地缘政治风险等因素,日企正在重新评估其全球投资布局。

值得注意的是,日系车在华市场份额萎缩,可能对某些省份产生较大影响。

图片来源:日产中国

中国市场吸引力下降

本次日本经济产业省调查了约5300余家日企海外法人(日企持有过半股份的制造企业)。

2024年度4-6月期,日企海外设备投资额为70亿美元,同比微降0.7%。这主要与中国和东盟10国运输机械投资额下滑有关。

具体到中国市场,日企的设备投资降幅远超整体水平。今年4-6月期间,日企对中国市场的设备投资额同比下滑16%至9.5亿美元,连续七个季度出现负增长,且两个季度低于欧洲(4-6月为9.7亿美元)。对应的销售额为496亿美元,同比大幅减少17.3%。

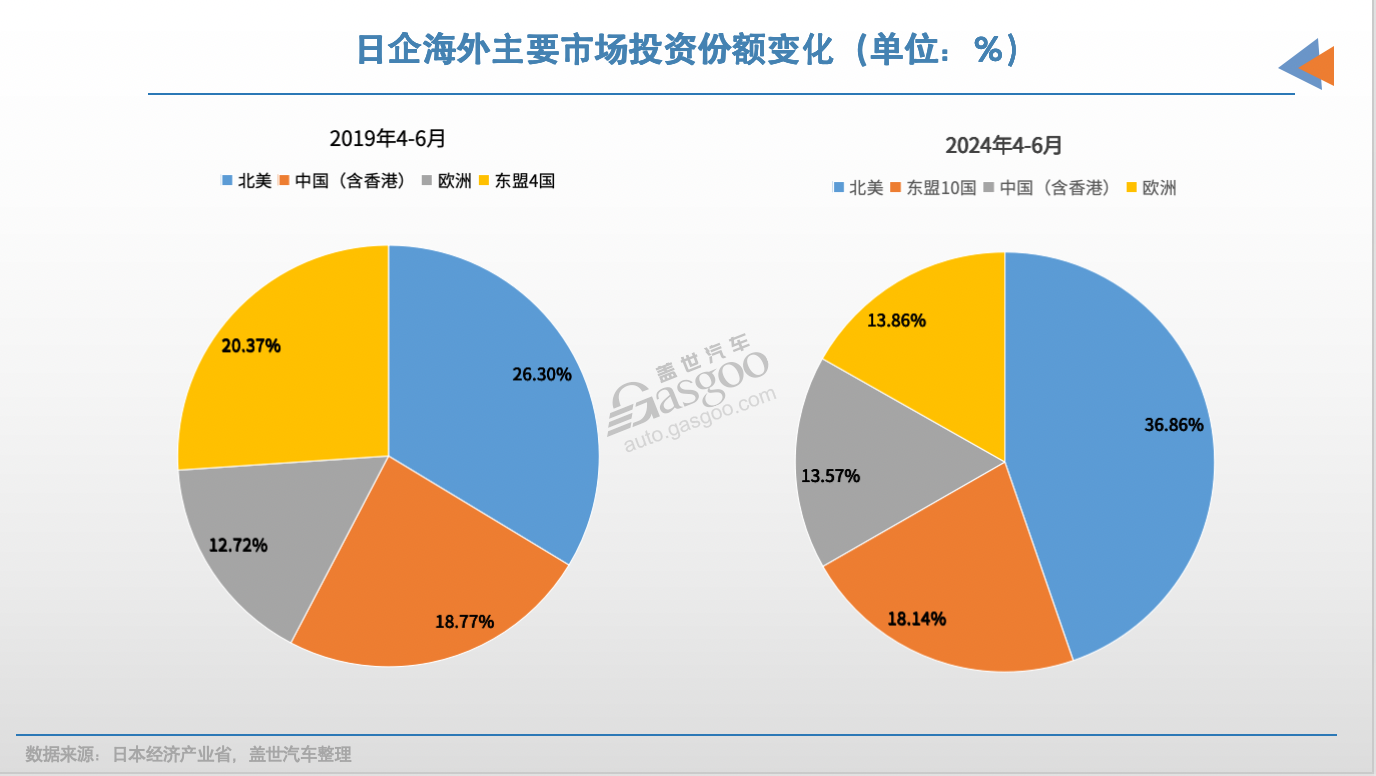

由此带来的问题是,在日企海外投资版图中,中国市场的份额较2019年同期下滑了5个百分点至13.6%。与之相对的是,日企对北美市场的投资却在加大。自2019年以来,日企对北美市场投资份额增加了约10个百分点,目前占比接近四成。

在中国市场投资额的下滑,主要体现在电气机械和运输机器两大投资领域。这两大领域占日企对华总投资的60%份额。今年4-6月,日企对上述领域的投资额为5.8亿美元,同比降幅在20%以上。对应的销售额为343亿美元,降幅超双位数。

与此同时,两大领域针对中国市场的雇佣人数也大幅下滑,从2021年的61万人降至51万人,三年缩减了10万人。

而这两大领域与汽车产业强相关。在业内人士看来,这背后折射出日系车企在华经营状况的变化。先是铃木宣布全面退出中国市场。2023年,三菱汽车因未能扭转颓势也选择撤离。马自达在华目前也岌岌可危,年销量萎缩至10万辆左右。

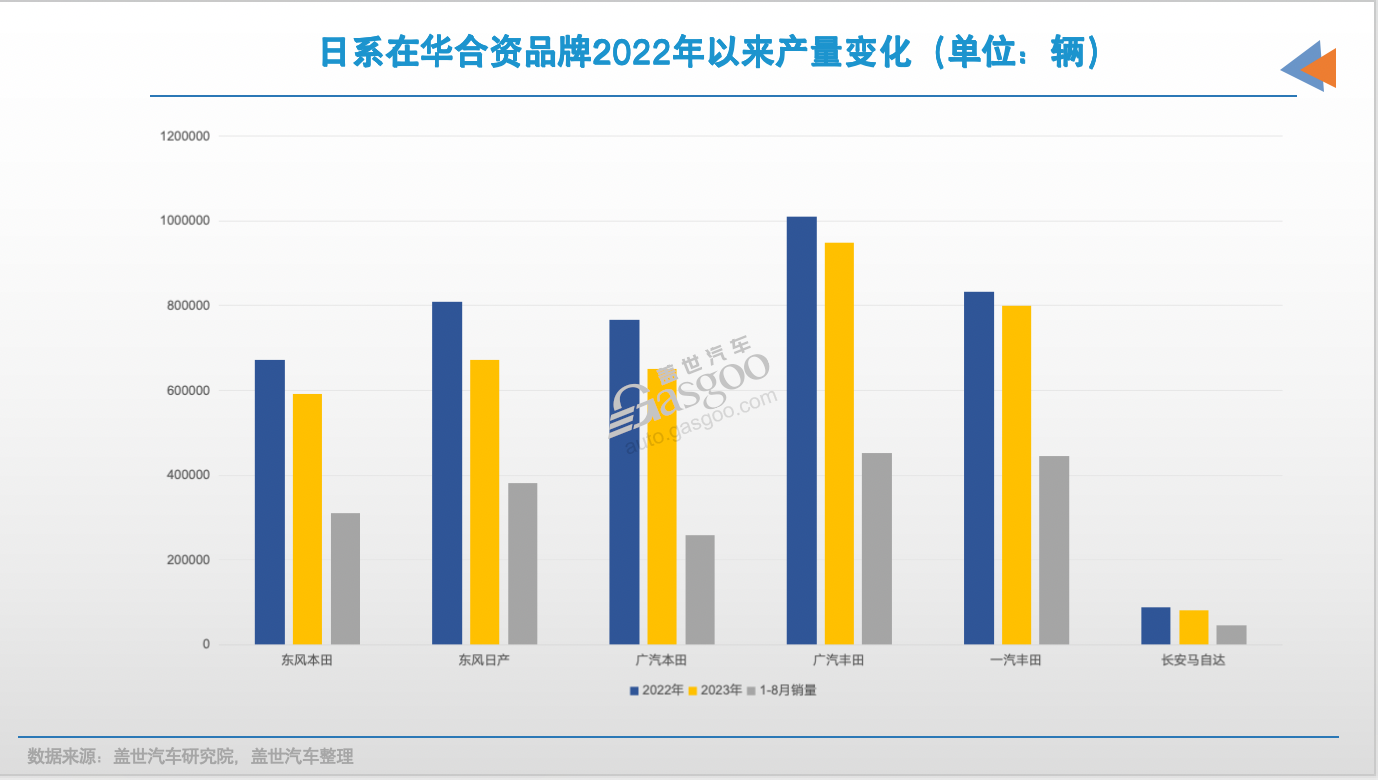

近两年,日产、丰田和本田也因业绩不佳而开始调整产能,缩减在华员工。比如,今年6月,日产合资品牌东风日产关停了常州年产13万辆的工厂,同时传出武汉云峰工厂将“代工”岚图汽车的消息。

本田则关闭广汽本田和东风本田各一条生产线来优化产能。这一调整使得本田在中国的总产能从149万台降至120万台,同时导致约3000人失去工作。

丰田也未能幸免,其合资品牌广汽丰田去年解除了与千名劳务派遣员工的合同,而另一合资品牌一汽丰田今年也传出搬迁和裁员的消息。

这波“寒潮”还蔓延至日系汽车零部件供应商。本田关联公司J-MAX计划出售广州工厂部分资产,缩减在武汉的产能。经营汽车钥匙等业务的阿尔法公司则计划整合在华产能,2025年3月解散湖北子公司。去年,藤仓关闭了一家在华线束工厂。

尽管日产汽车社长内田诚曾强调,“我们正竭力保住目前的势头”。但从日企当前在华的处境可知,这些努力似乎收效甚微。

没跟上中国电动化转型脚步

近两年,日系品牌在中国市场发展遇阻,投资份额大幅下滑,原因在于未能跟上中国电动化转型的脚步。

众所周知,日本汽车产业包括其政府,长期以来将新能源汽车的未来押注在氢能源领域,而非纯电动技术。

这一战略选择可以追溯到上世纪90年代,当时包括通用、丰田、本田在内的多家汽车巨头在电动化领域的尝试均以失败告终。这使得日本汽车产业对纯电动汽车的前景持悲观态度,转而将目光聚集在氢能源汽车的研发上。

商用车用大容积高压储气瓶,图片来源:丰田中国

丰田汽车会长丰田章男就曾多次公开表示,“电动车是伪环保”,并坚持认为“氢能源才是碳中和的终极需求”。主要市场电动汽车需求低,也让日系缺乏投入动力。日本本土市场以及其第一投资目的地美国,目前新能源渗透率都不到10%,远低于欧洲和中国市场。

然而,从技术复杂度和商业化的角度来看,纯电动车普及速度明显快于氢能源汽车。尤其是在中国市场,在政府大力支持下,特斯拉和中国本土品牌共同推动电动汽车市场增长。短短5年时间,中国新能源年销量就从百万辆级别攀升至接近千万辆的规模。目前,中国品牌电动汽车全面进军20万元以下市场,而这是德系和日系车企的腹地。

这种前所未有的市场扩张速度,让包括日系在内的许多外资品牌措手不及。作为头部合资品牌中转型最慢的派系,日系在中国本土插混产品价格逐步下探并与同级合资竞品趋同后,受到的冲击最为严重。

日系车企在家用车市场长期以来的竞争优势,如“耐操省油、驾驶平顺、用车成本低”等,在电动化浪潮中不再明显。

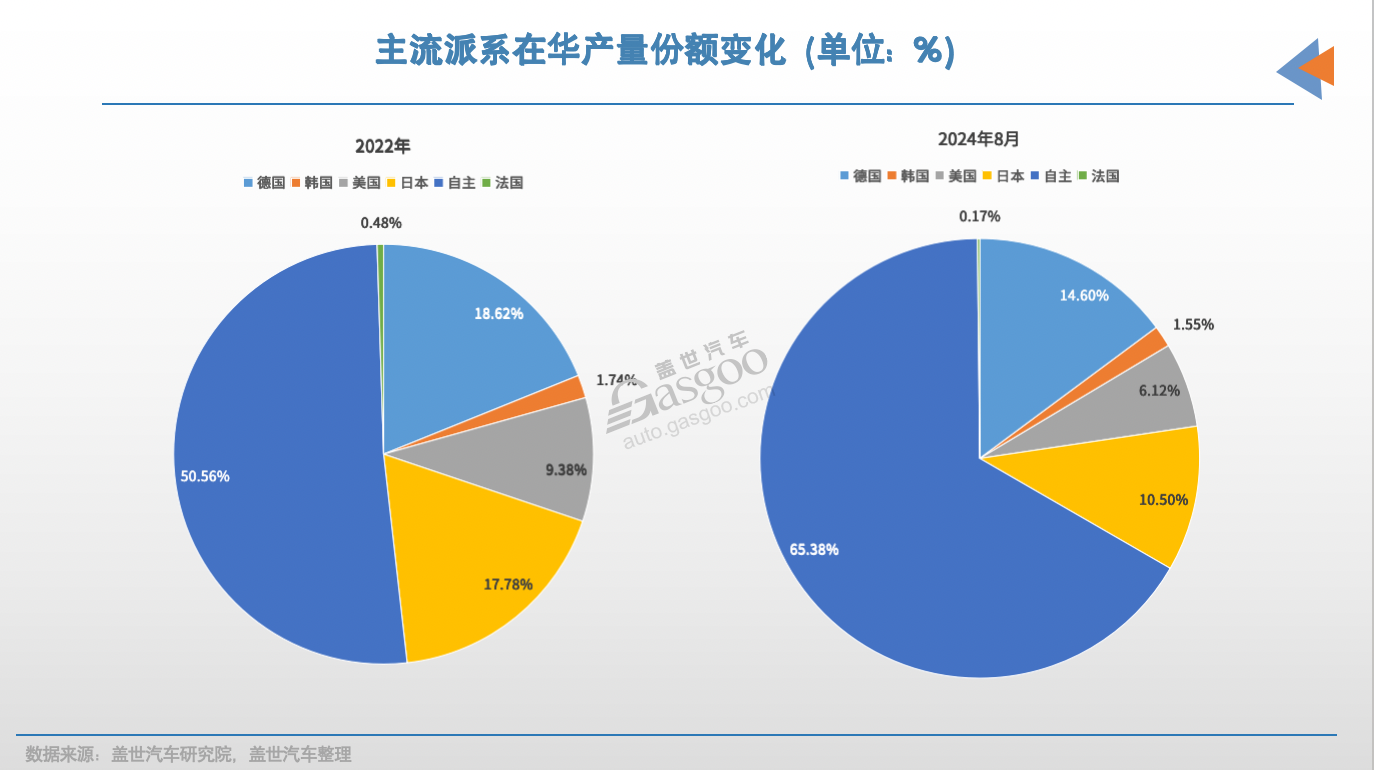

数据显示,外资品牌在中国市场的份额已跌破50%,其中日系品牌的颓势尤为明显。乘联会数据显示,日系市场份额较2020年下滑了10个百分点至14.3%。反观中国品牌,凭借新能源将市场份额扩大至56%。

日系产量也相应大幅下滑。根据盖世汽车研究院的数据,2022年到今年上半年,四大日系在华合资品牌年产量已减少了约70万辆。今年下滑速度加快,上半年就较去年同期减少了超30万辆至142万辆。而日系新能源同期产量占比还不到5%。

日系车企在华份额的萎缩还对一些地方汽车产业造成了显著冲击,其中广东省、湖北省、天津市等受影响尤为明显。

比如广东省,作为日系品牌的主要聚集地,吸引了东风日产、广汽丰田和广汽本田落户。在油车时代,广东围绕三大日系合资品牌形成了“三大整车两大零部件集群”,包括爱信精机(佛山)和丰田纺织(佛山)两大主要零部件企业。

2022年时,三大日系合资品牌在广东省合计产量为224万辆,贡献度超六成。然而,随着日系品牌市场份额的下滑,广东省的汽车产业也受到了严重影响。今年1-8月,广东省汽车产量同比下滑超20%至171万辆,创下近七年新低,全年可能将跌破300万辆。

湖北省的情况同样不容乐观。2022年,该省的东风日产和东风本田两大合资品牌年产量合计为88万辆,而2024年预计将减少约20万辆。

盖世汽车研究院分析师预测,5大主流日系合资品牌(不包括长安马自达)今年在华的销量将持续下滑,合计为305万辆,较2022年减少约50万辆。

“脱中”,暂不实际

即便到现在,日系在华的电动化转型速度也要慢于德系品牌。本田是最先反应过来的,重新梳理在华新能源业务后,成立了全新电动车品牌——烨,但暂未迎来转机。日系在中国新能源市场所占份额可以忽略不计,与大众中国的差距也逐步拉大。

图片来源:本田中国

这种差异源于各品牌对中国市场的不同战略定位。对德系品牌而言,中国市场占据其全球份额的三分之一,电动化转型关乎生存大计。

相比之下,日系品牌的重心集中在北美和东盟等传统优势市场。数据显示,仅2024年第二季度,丰田在北美市场的销量达到70.5万辆,占其全球总量的三成左右,而中国市场占比下滑至15%,利润贡献不到5%。

本田的情况类似,2024年上半年在北美市场销量同比增长9%至60万辆,占总销量的三成,而同期在中国市场销量却下滑23%至42万辆。日产在主要市场的处境都不太明朗。东风集团股份财报显示,合营企业(主要为东风日产与东风本田)净利润上半年腰斩至7.5亿元。

但是,现阶段完全“脱离中国”对日系车企而言并不现实。

尽管中国市场的盈利空间正在收窄,但其巨大的市场规模和潜力仍然不容忽视。中国是全球唯一年销量超过3000万辆的市场,对某些日系品牌(如日产)而言,中国更是其全球最大的单一市场,占据20%以上的份额。

另有观点指出,中国完整的供应链、丰富的技术工人资源以及中高端产品的性价比优势,都使得日系车企难以轻易放弃这个市场。而这也会影响到相关日本汽车零部件供应商对中国市场的战略决策。

丰田中国氢燃料电池工厂,图片来源:丰田中国

认识到这一点,多数日企对中国市场采取调整策略而非撤离。根据中国日本商会今年初的调查,过半在华日企仍将中国定位为重要市场。具体到汽车行业,日系车企正在进行一系列战略调整:

产能重组:削减燃油车产能,同时扩大新能源产能。

加大新能源投资:本田全球首个新能源工厂在华投产;丰田的氢燃料电池工厂也于8月投产,同时与本土车企合作加速电动化转型;日产在常州和武汉设立新能源工厂;长安马自达被曝计划投资100亿元用于智能电动车开发。

这些举措反映了日系车企试图在中国市场重新定位的努力。但就现阶段而言,他们面临的挑战仍然严峻。

盖世汽车研究院分析师指出,目前,日系品牌在华上市的部分新能源车型仍以油改电为主,在性能参数和性价比方面都缺乏明显优势和竞争力。

与此同时,日系车企在海外市场也面临着中国品牌的挑战。在被称为日系“后花园”的东盟市场,中国新能源车品牌正在快速崛起。在泰国市场,日系品牌的份额已经跌破八成,这预示着双方的竞争正在由中国市场蔓延到全球范围。

不过,有汽车分析师对盖世汽车表示,随着中国新能源汽车渗透率增速放缓,传统燃油车可能迎来“触底反弹”,这也是日系扭颓的机会。但从长远来看,顺应电动化、智能化的市场趋势仍是必然选择。

即便是像丰田章男这样的行业领袖,仍在强调“纯电动汽车的未来可能导致大规模失业”,但如果日系车企不能及时调整战略、积极拥抱电动化转型,他们可能面临更为严峻的业绩下滑和市场份额萎缩风险。

*版权声明:本文为盖世汽车原创文章,如欲转载请遵守 转载说明 相关规定。违反转载说明者,盖世汽车将依法追究其法律责任!

本文地址:https://auto.gasgoo.com/news/202410/22I70408114C108.shtml

好文章,需要你的鼓励

联系邮箱:info@gasgoo.com

求职应聘:021-39197800-8035

简历投递:zhaopin@gasgoo.com

客服微信:gasgoo12 (豆豆)

新闻热线:021-39586122

商务合作:021-39586681

市场合作:021-39197800-8032

研究院项目咨询:021-39197921