随着8月份各新能源品牌产销数据的陆续公布,一个变化引人注意:经过几年的发展,多数品牌增速已呈现放缓之势。即使是蔚来、理想这样的头部新势力,在销量规模扩大后,同比增速也普遍回落至30%左右,难再现昔日倍速增长的辉煌。

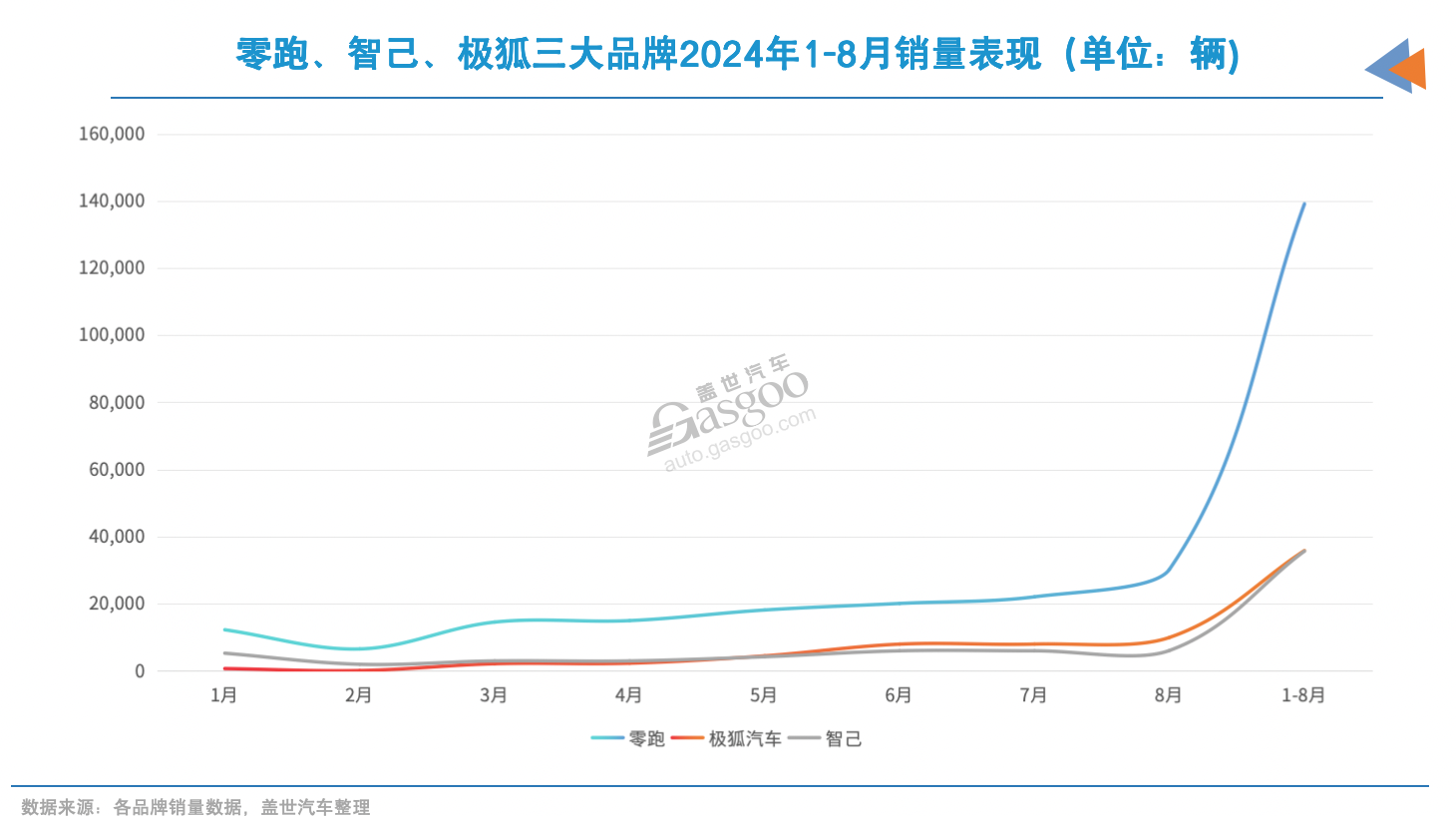

然而,仍有少数几家品牌实现高增长。以8月最新销量数据为例,零跑、智己、极狐三家品牌,销量较去年同期实现了翻倍增长。其中,零跑更是突破3万辆大关,成为继理想、问界之后第三家跻身月销“3万俱乐部”的新势力品牌。极狐也首次跨越万辆里程碑,而智己则以2.4倍的同比增速脱颖而出。

面对如此亮眼的成绩单,不禁令人好奇:这三家品牌缘何能在竞争激烈的市场中实现高速增长?是哪款车贡献了主要力量?又都卖到哪儿?

“扬眉吐气”了一回

在新能源汽车领域,蔚来、理想、小鹏三家跨界造车者,吉利极氪、比亚迪腾势等传统车企旗下新能源品牌,其实更备受舆论关注。然而今年来,零跑、智己和极狐三家品牌以销量翻倍的增速,热度迅速提升。

三大品牌中,零跑成立时间最早。成立于2015年的零跑,创始人朱江明是大华股份的主要创始人之一。零跑成立两年后,便在浙江金华投资20亿元自建工厂,年产能达25万辆。2020年,通过收购新福达汽车,零跑获得了生产资质(此前由长江汽车代工生产)。

图片来源:零跑汽车

然而,零跑的起步并不顺利。2019年推出的首款车型S01,由于定位极为小众的两门四座纯电动轿跑市场,在竞争激烈的10万级市场中难觅一席之地,首年销量仅1000余辆,最终在两年后黯然退市。

这次失败让零跑一度陷入资金困境,甚至传出高层考虑放弃造车的消息。痛定思痛后,朱江明带领团队转变产品策略,转向性价比路线。

2020年,零跑推出的第二款车型T03瞄准微型车市场,起售价6.58万元。在这个看中颜值、对价格敏感、品牌忠诚度低的细分市场,零跑凭借较具竞争力的定价策略和产品力迅速打开市场,当年跨越年销万辆门槛。

然而,零跑与“蔚小理”的销量差距仍然显著。彼时,造车新势力第一是蔚来,年销量已经突破4万辆。首年交付的理想更是初战告捷,达到3万辆。小鹏当年交付量也是零跑的2倍多。

突破来自于2021年下半年后零跑的产品矩阵升级。通过推出C11、C01两款中型/中大型产品,零跑成功打入15万级主流市场,实现销量跨越式增长。到2022年,零跑年销突破10万辆,跻身造车新势力五强。

今年,随着C10 、C16的加入,零跑前8月累计销量已达14万辆,同比增长90.5%。8月销量更是首次突破3万辆大关,实现了1.1倍的增幅,稳居新势力销量前三甲。

图片来源:智己汽车

相较于零跑的稳步向上,智己汽车的崛起更像是一次逆袭。作为上汽集团的高端智能电动品牌,智己直到2023年四季度第三款车型LS6上市后,才真正打开局面。凭借高颜值、合理定价和丰富配置,LS6助推品牌去年12月销量迅速破万。

尽管今年初经历了短暂的销量回落,但从6月开始,智己已连续三个月保持6000辆以上的销量。智己8月销量更是同比增长2.4倍;前8月累计销量3.6万辆,同比增长1.7倍,几乎追平去年全年业绩。这一成绩与其2022年仅5000余辆的交付量形成鲜明对比。

再看北汽集团旗下的极狐品牌,今年也迎来转折。极狐成立于2016年,但真正进入市场的时机却稍显滞后。尽管与华为的合作早在2017年就已达成,但合作车型阿尔法S·HI版迟迟未上市,让极狐错失了先机。

图片来源:极狐汽车

极狐首款车型阿尔法T到2020年才上市,此时的市场竞争已趋白热化。在今年前,极狐市场表现一直不温不火,去年销量才3万余辆。

今年来,定位宝妈家庭用车市场的新车考拉系列大规模交付,加上搭载华为最新鸿蒙车机系统的阿尔法系列焕新上市,极狐市场表现迎来转机。自6月起,极狐月销量稳定在8000辆以上,8月更是首次突破万辆大关,创下单月历史新高。

受益新能源市场规模扩大,以及自身市场表现向好,这三家品牌今年销量有望迎来大突破。

哪款车哪个城市贡献大?

零跑、智己和极狐三家新能源品牌的销量增长,究竟谁是功臣?哪些城市贡献最多?我们可以通过终端市场上险量数据一探究竟(值得注意的是,本段提到的销量均为上险量数据,和品牌发布的销量数据会存在偏差,仅供参考)。

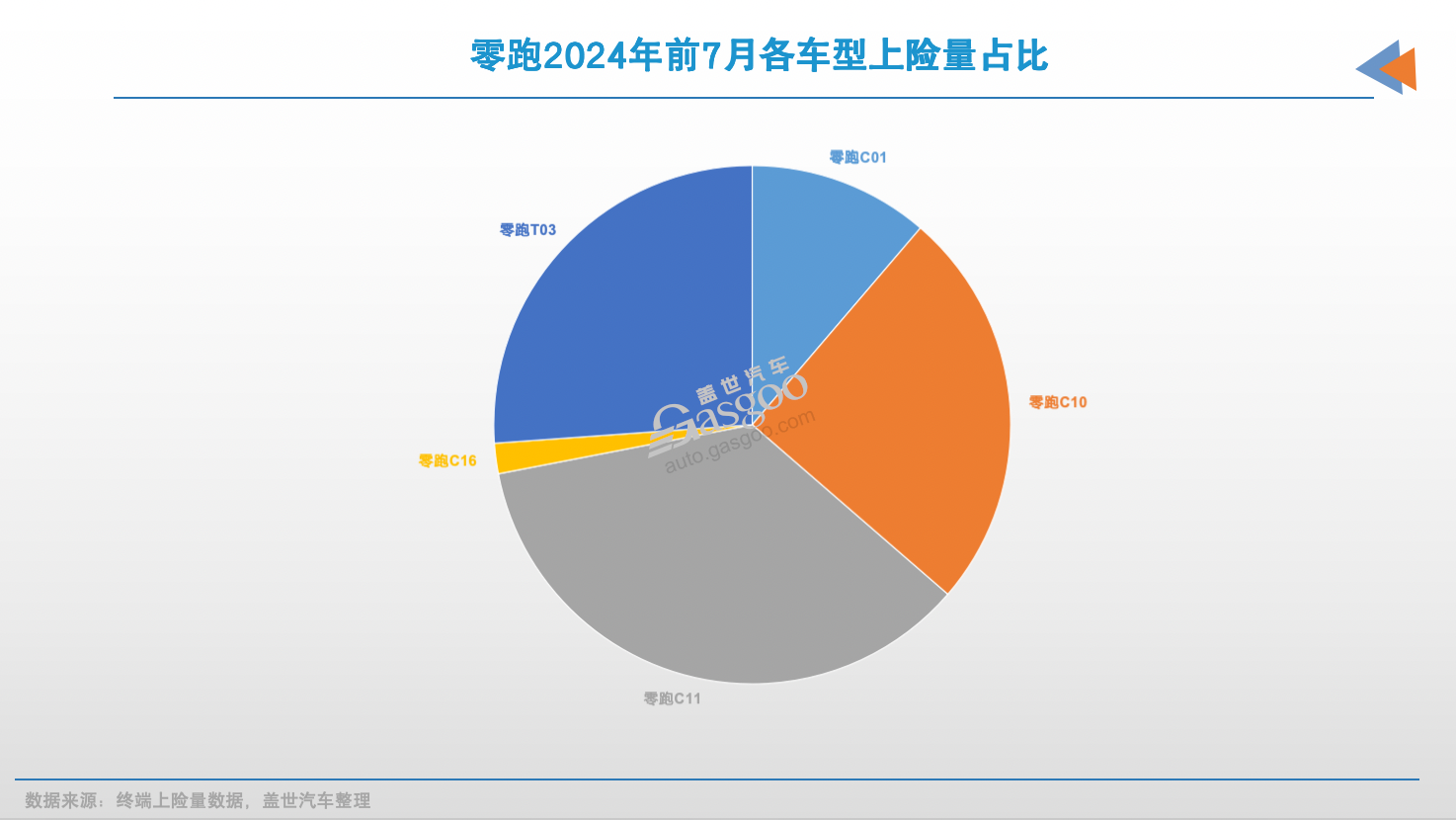

零跑今年前7月累计上险量达10.3万辆,同比翻番。这与其产品矩阵进一步丰富有关。去年同期,C11独占鳌头,贡献了64%的销量,C01和S01分别占据19%和17%的份额。今年同期,随着C10和C16的加入,零跑产品阵容扩展至5款车型,格局悄然生变。

C11虽然仍是销量主力,但占总量比重下滑至35.6%,增幅放缓。反观“新人”C10增长强劲,以同期2.6万辆的销量占据总量的25%。值得关注的是,C16在上市第一个完整月就交出了近2000辆的成绩。

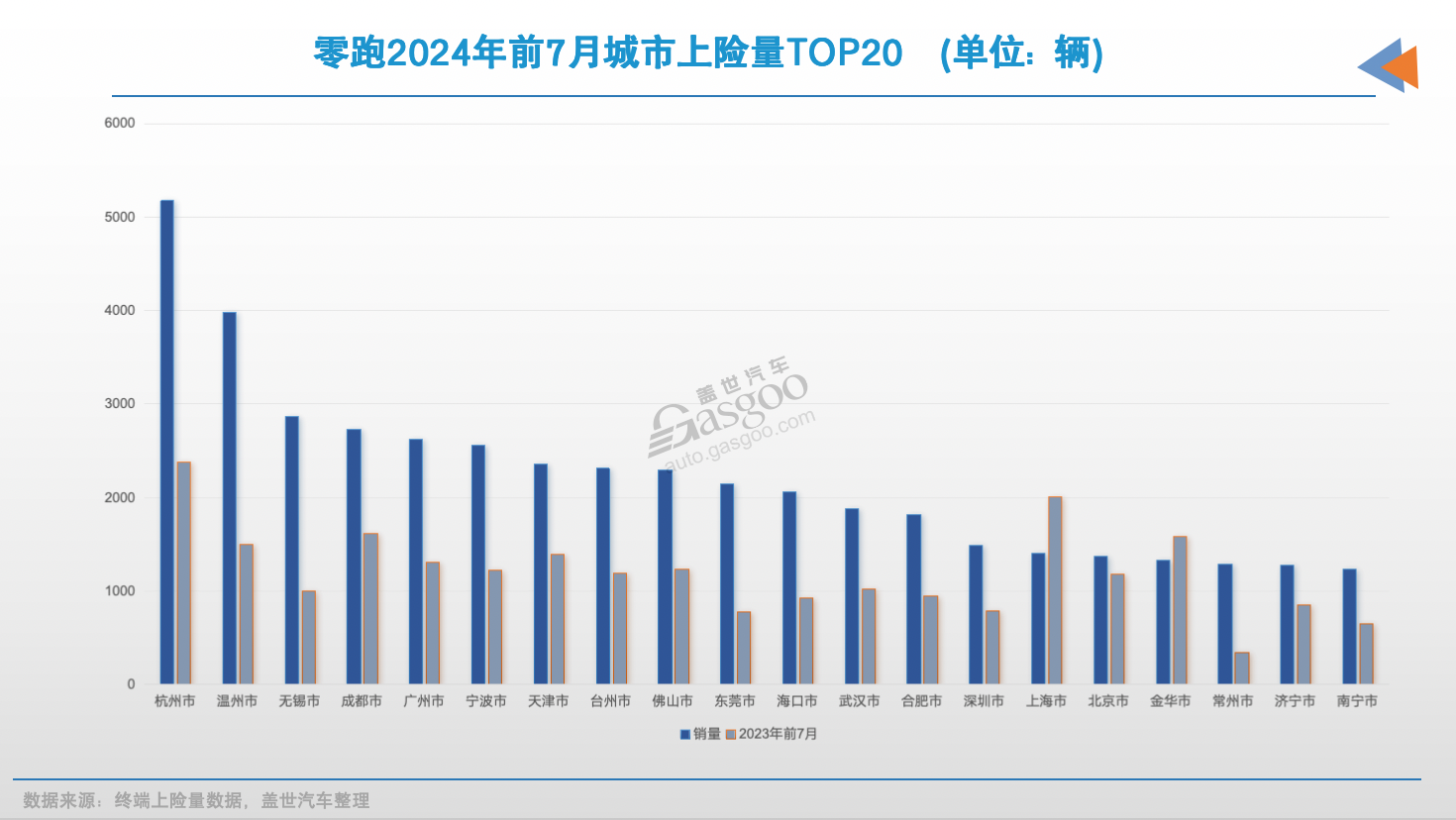

从城市分布来看,零跑展现出明显的“主场优势”。作为浙江本土企业,其销量前20座城市中,浙江占据5席。杭州和温州更是独占鳌头,前7月合计销量达9100辆,同比增长1倍。销量靠前的20座城市总销量达4.4万辆,较去年同期增加了2万辆,占据了零跑总销量的三成。

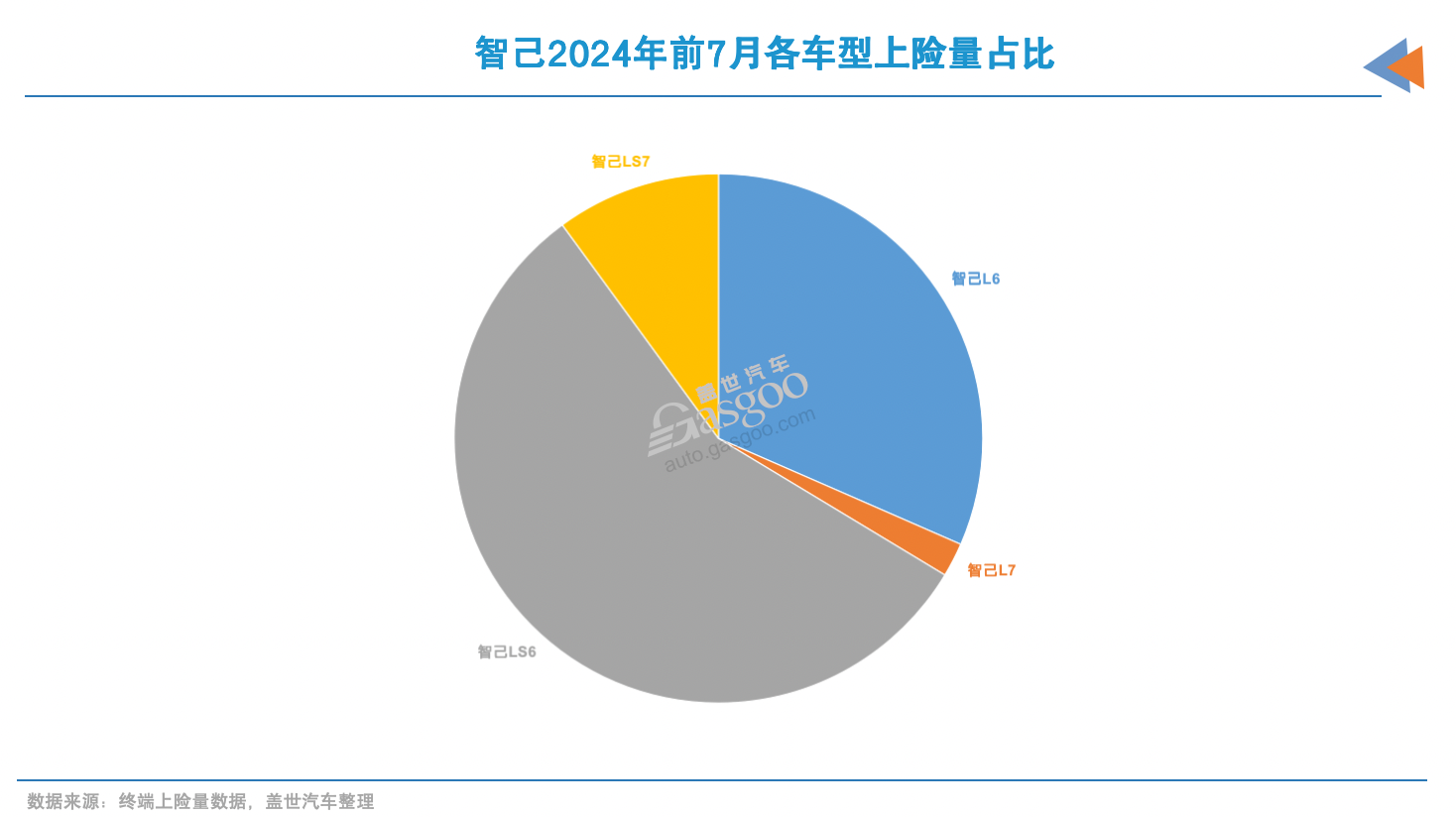

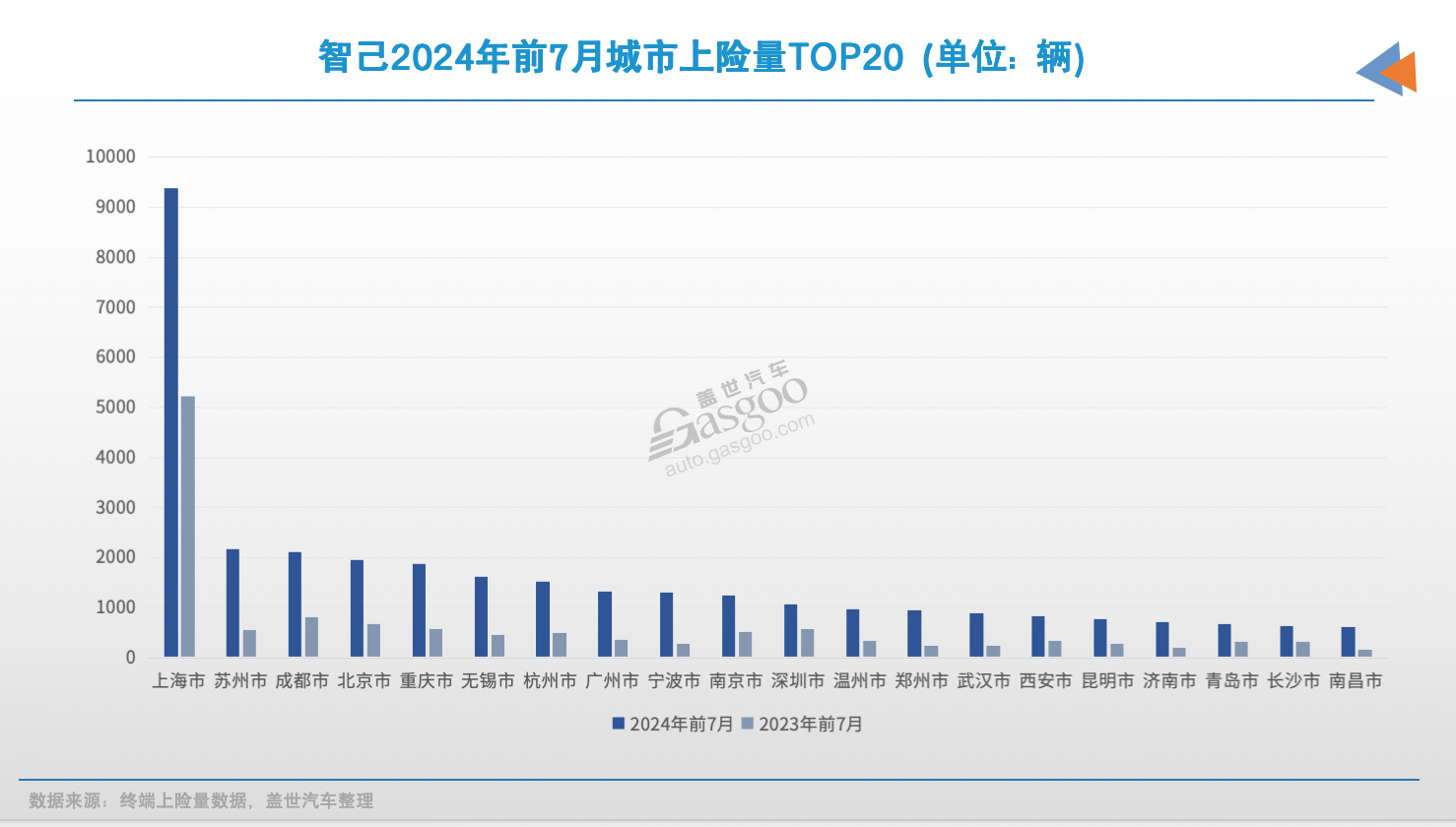

智己的销量增长堪称爆发式,前7月上险量达2.6万辆,较去年同期增长近2倍。这也与其产品线的扩充密不可分,尤其是LS6上市迎来关键转折。

去年前7月,智己仅有L7和LS7两款车型在售。由于竞争力一般,两款车型累计销量不足万辆。随着被寄予厚望的LS6上市,智己销量迅速突破万辆大关。今年前7月,LS6以1.5万辆的成绩占据智己总销量的56%。

与此同时,新上市的L6也有不错表现,前7月销量突破8000辆,为品牌注入新的增长动力。这种多点开花的局面,让智己看到了品牌持续增长的希望。

在地域分布上,智己同样展现出典型的“大本营效应”。上海作为其根据地,前7月销量高达9400辆,贡献了总量的三成。更值得注意的是,智己销量前十的城市中,长三角地区独占六席,合计销量达1.7万辆,占总量的65%。这种区域集中度反映了智己在核心市场的深耕战略。

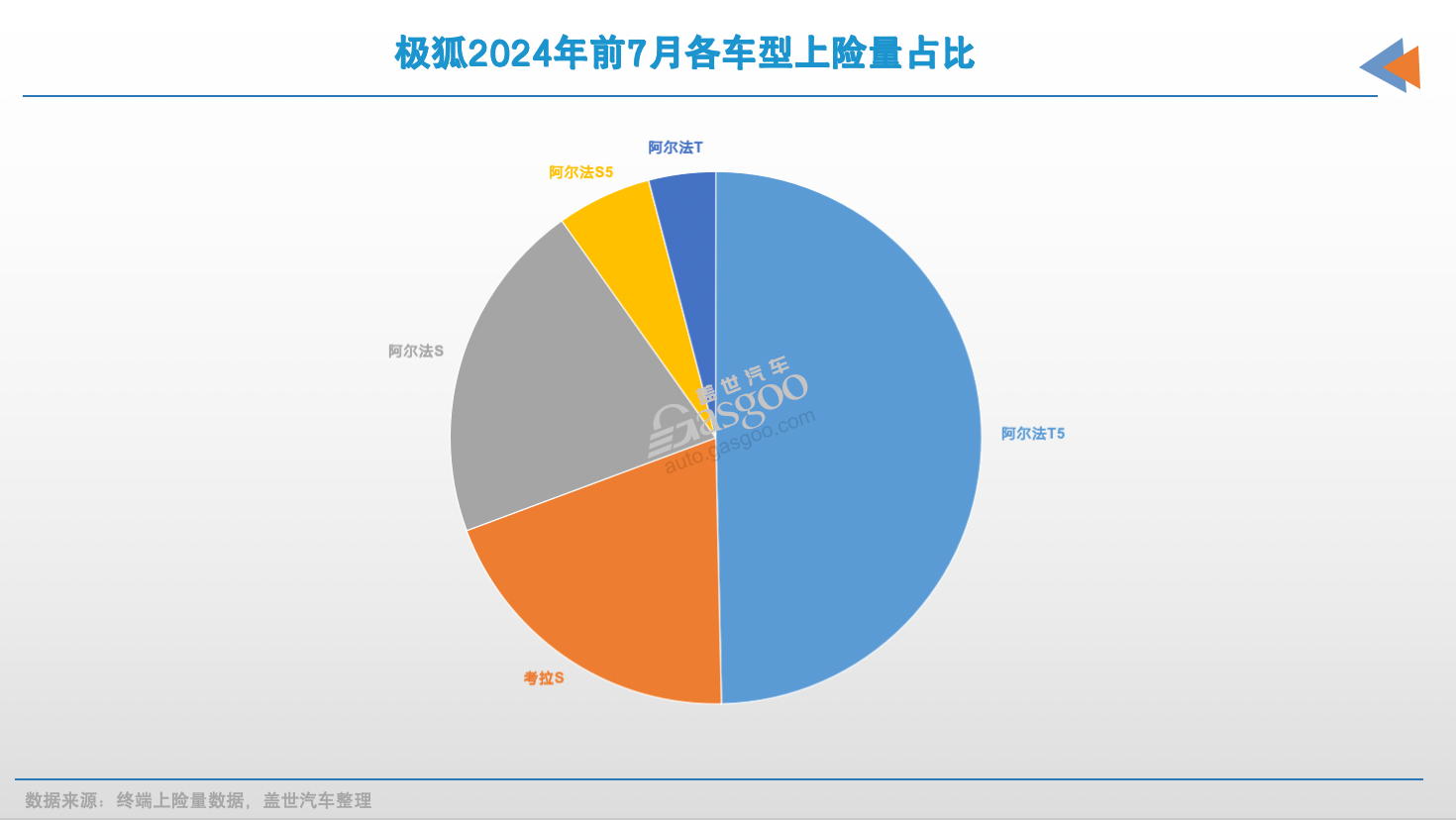

极狐的增长同样引人注目。其前7月销量接近2.6万辆,同比增长2.3倍。这同样源于其产品矩阵的丰富。去年同期,极狐仅有阿尔法S和T两款车型在售,累计销量不足万辆。而今年同期,随着阿尔法T5和5、考拉S三款新车的加入,极狐的市场表现有所变化。

其中,定位10万级市场的考拉S,凭借主打宝妈市场形成差异化竞争力,成为品牌新的增长引擎。今年前7月,考拉S累计销量突破5000辆,占品牌总量的20%。阿尔法T5异军突起,以1.3万辆的销量成为品牌主力。

然而,产品之间此消彼长也显而易见,同为中型SUV但价格更高的阿尔法T销量下滑至1000余辆。

极狐的销量分布也呈现出鲜明的区域特征。作为北汽集团的大本营,北京独占鳌头,前7月销量达0.7万辆,贡献了品牌三成的销量。紧随其后的上海,销量仅为北京的七分之一,刚过1000辆。除这两大城市外,极狐在其他地区的表现相对平淡,单个城市销量均未突破千辆。

此外,极狐的销量呈现高度集中态势,前20大城市合计销量达1.9万辆,占总销量的七成。

我们可以清晰地看到它们的销量增长都呈现出鲜明的区域特征。在各自的大本营市场,它们不仅销量最高,增长势头也最为强劲。

怎么就增长了?

零跑、智己和极狐三家品牌销量增长的相同点在于:不断丰富的产品矩阵、独特的差异化竞争优势,以及精准的市场策略。

产品矩阵的扩张成为三家品牌增长的核心驱动力。零跑从去年的三款车型扩展到今年的五款,新晋的C10和C16表现抢眼,尤其是C10已成为仅次于C11的销量主力。

图片来源:智己汽车

智己的产品策略也经历了显著调整。去年同期,智己只有L7和LS7两款定位30万级别的车型,直接与蔚来、理想等强势新势力品牌竞争,导致市场表现不尽如人意。今年,智己推出了聚焦20万级市场的LS6和L6,不仅完善了产品增换购链,也带来了可观的销量增长。

极狐同样通过产品线扩张实现了突破。随着考拉S、阿尔法T5、阿尔法S5、考拉四款新车的加入,极狐的产品矩阵扩充到六款,价格区间下探至10万-15万元价格区间,进一步打开了大众市场。值得注意的是,这一价格区间占据了总市场33%的份额,是最大的细分市场。

除了产品矩阵的扩充,三大品牌的差异化竞争策略也功不可没。

零跑在15万级主流市场的份额提升,得益于其产品的高性价比、强劲竞争力,以及增程技术的优势。除T03外,零跑的四款C系列车型都属中型或中大型产品。特别是C01,车长达5米,轴距2930mm,起售价却不到14万元。零跑在15万级市场赢得“平价理想”之称,成功吸引了部分油车消费者。

智己凭借LS6和L6的亮眼设计和强大配置,迅速在20万元级别市场站稳脚跟。LS6更是凭借出色的产品力获得了圈内人“种草”。然而,智己仍需提升销售服务质量,加快智能化更新迭代速度,以在激烈的竞争中保持优势。

极狐的增长主要得益于两个因素:一是加大了终端优惠力度,如考拉S有0.5万元左右的优惠,阿尔法系列2-4万元的优惠;二是新品享界S9的上市。作为北汽与华为合作打造的首款轿车,享界S9备受关注,上市当月就实现了3000辆的销量,推动极狐8月销量首次突破万辆大关。

然而,在当前激烈的市场环境下,这三家品牌能否持续保持高速增长,将取决于它们的技术更新速度、新产品的竞争力,以及营销策略是否能准确把握消费者需求。

*版权声明:本文为盖世汽车原创文章,如欲转载请遵守 转载说明 相关规定。违反转载说明者,盖世汽车将依法追究其法律责任!

本文地址:https://auto.gasgoo.com/news/202409/12I70404947C108.shtml

好文章,需要你的鼓励

联系邮箱:info@gasgoo.com

求职应聘:021-39197800-8035

简历投递:zhaopin@gasgoo.com

客服微信:gasgoo12 (豆豆)

新闻热线:021-39586122

商务合作:021-39586681

市场合作:021-39197800-8032

研究院项目咨询:021-39197921