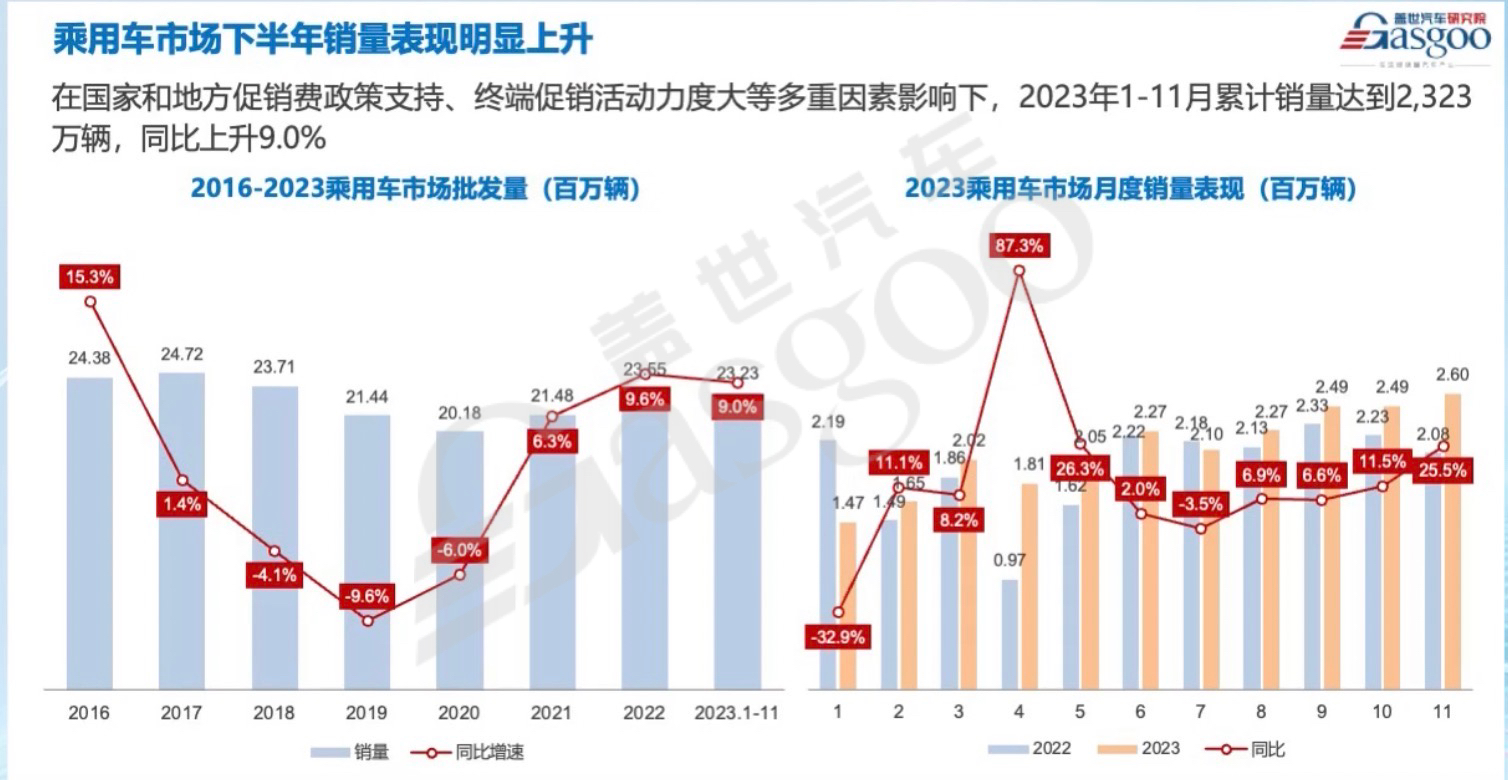

2023年12月22日,在2023吉利新能源技术论坛上,盖世汽车研究院副总监张志文谈到,截至11月,国内乘用车销量突破2,300万辆,同比增速9%,大大超出了市场今年年初的销量预期,其原因主要有两方面。

一方面,“价格战”从年初持续到年尾,并且覆盖面非常广,包括燃油车、新能源车,包括自主品牌、新势力品牌、外资品牌,甚至豪华汽车也不可避免地加入了这场价格战;另一方面,今年以来从中央到地方都出台了一系列利好政策刺激汽车消费,使得今年整体的这个汽车销量表现亮眼。预计2023年全年销量在2,590万辆左右,增速同去年几乎持平,在9.4%左右。

张志文提到,目前,电池行业呈现“1+1+N”的局面,宁德时代和比亚迪是两个龙头,市场份额超过7成,加上排在第三的中创新航,三者市场份额已超80%,其他企业的份额都在5%以下。动力电池企业的核心竞争已从原来的研发能力转向生产制造,核心就是要控制成本。

张志文 | 盖世汽车研究院副总监

以下为演讲内容整理:

中国乘用车市场分析

截止到2023年11月份,国内的乘用车销量已经突破了2,300万辆,同比增速在9%。其背后的原因,总结为两个方面:第一从价格方面来看,企业之间的价格战影响很大。从2023年1月份特斯拉降价开始,到2023年11月比亚迪为冲击300万销量目标引发的新一轮价格战,价格战几乎影响了行业内的每一个企业。第二从政策方面来看,中央到地方出台的密集政策促进了汽车市场的发展。预计到2023年年底,全年销量接近2,600万,增速与去年几乎持平,在9.4%左右。从月度来看,2023年12月份销量会升高,规模在266万左右。

图源:盖世汽车研究院

对于出口市场,中国汽车出海是国内车企破除内卷的重要方式。从出口企业的整个销量排名来看,奇瑞、上汽、特斯拉、吉利都比较靠前,比亚迪的出口增速非常迅猛。从出口国国家排名来看,由于西方国家对俄罗斯的制裁给到中国车企很好的机会,所以俄罗斯排名第一是毋庸置疑的。俄罗斯、墨西哥、沙特以出口燃油车为主,东南亚、一些欧洲国家以出口新能源车型为主。从企业份额来看,中国品牌凭借新能源市场包括出口市场的发力,2023年到11月份累计销量达1,300万辆,市场份额达到了56%,头部效应非常明显。从派系来看,欧系品牌有小幅下滑,日韩系下滑的比例相对较大。

从终端市场的表现来看,基本在不同城市级别的乘用车都保持高速的增长,其中5线城市增速最快,其原因可以归结为汽车下乡的政策包含了很多偏远城镇。增速第二是三线城市,也是受到消费政策的影响。从企业端来看,车企基本上难以完成2023年的销量目标,理想于11月份已经提前完成了30万辆的销量目标。比亚迪的目标完成率在90%左右,大部分车企的完成量基本在60%以下,这些企业如何去制定明年的销量目标非常关键。对整体市场的预测,认为未来几年中国乘用车市场还会保持一个相对低速的一个增长状态。

从整体数据来看,预计新能源销量超过890万辆,渗透率在35%左右,25年超过54%的渗透率,整体销量超过1,440万辆,30年超过72%的渗透率,销量达到2,100万辆左右。中国车企的出海预计中国今年会首次超过日本,成为全球第一大汽车出口国。从不同的区域看,重点关注欧洲、东南亚和拉美这三个市场。首先这三个市场的本土规模比较大,欧洲和东南亚新能源占比高一点,拉美市场以燃油车为主。张志文认为整个中国想要实现出海不仅仅是把销售公司带出去,更应该把整个产业链带出去。

电气化产业发展概况

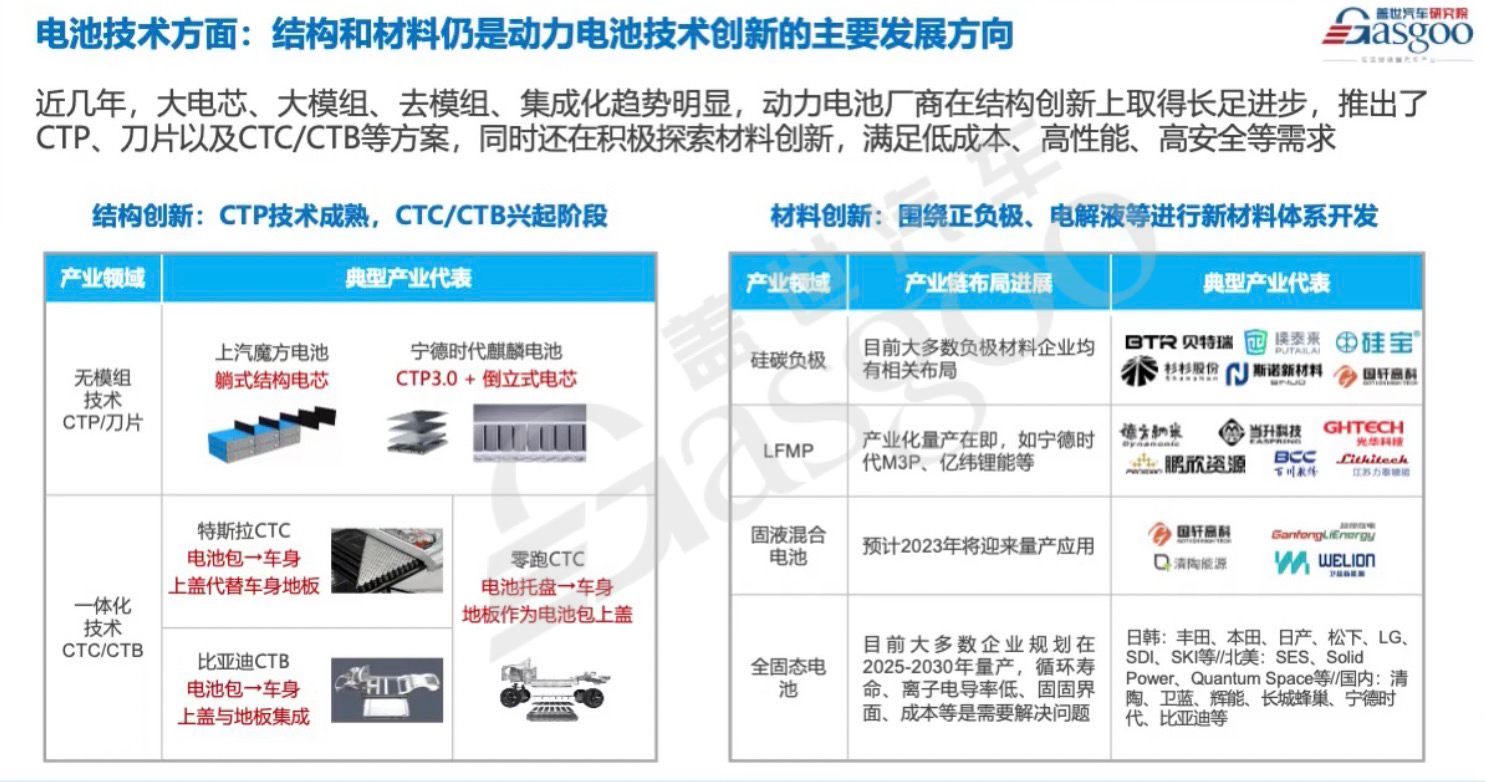

首先是动力电池,2023年前10月整个动力电池的装机量在255kWh,虽然总量保持增长,但是增速相比去年还是下滑。从电池厂商的排名情况来看,动力电池行业呈现1+1+N的格局,宁德时代和比亚迪市场份额超过7成,加上中创新航市场份额超过80%,在动力电池行业产能过剩的情况下,电池行业的竞争从产品研发能力转移到供应链能力和制造能力。从能量密度来看,车型对电池不再一味地追求高能量密度,所以在主流的A级及以下能量密度区间基本在150~180范围之内,对B级或者说更大的一些车型,由于一些更长续航的需求,对更高能量密度的需求会更高,基本上占比超过53%。

目前主要通过无模组或者一体化集成的技术去优化电池内部空间,提高能量密度。从材料端来看,主要以铁锂电池为主,三元的话主要在B级及以上占据主导份额,铁锂电池在成本的弹性方面会更大一点。从充电倍率来看,目前主流车型以1~1.5C倍率为主,2C及以上占比仅1.1%左右,预计随着4C电池量产,2024年充电倍率将加速迭代升级。总体来看,整个电池技术的创新主要在整个结构、材料创新,近几年,大电芯、大模组、去模组、集成化趋势明显,动力电池厂商在结构创新上取得长足进步,推出了CTP、刀片以及CTC/CTB等方案,同时还在积极探索材料创新,满足低成本、高性能、高安全等需求。

图源:盖世汽车研究院

从电池产业链来看,抢夺上游资源将成为产业常态。面临“全球电动化对动力电池的需求巨大与动力电池原材料资源有限且集中”之间产生的供应不稳定、原材料价格波动以及贸易政策壁垒,目前除原材料厂商外,电池厂商和主机厂均在积极抢占动力电池原材料。保证供应链安全策略第一个是通过入股的方式,第二个是通过跟原材料厂商签订长期的供货协议。

产业链上动力电池产能严重过剩,面对未来发展需求,大多数电池企业同样在积极扩展其动力电池生产产能,据公开可查的信息可知,到2025年全球动力电池企业规划的电池产能将接近6TWh。锂电回收作为锂电池资源的有效补充,具备较高产业价值,其发展势头强劲。而主机厂作为回收的主体目前正通过自建或联合第三方企业组成产业联盟等方式,主动构建电池再制造的闭环管理。

在补能体系方面,构建完整补能体系是保障品牌竞争力以及解决用户旅程焦虑的重要手段,目前多数主机厂通过自建、合资以及第三方合作等举措已基本形成全场景补能体系。目前大部分企业主要去做超快速充电桩,打造充电网络。电驱动市场方面,驱动电机装机量持续攀升,弗迪动力断层式领先,2023年前10月驱动电机的装机量达到638万套,同比增加44.2%。

其中,TOP10企业的占比接近80%,弗迪动力装机量第一,占比超过1/3,达到217万套,第三方供应商竞争激烈。从电驱动集成度来看,三合一电驱动系统是市场主流,多合一产品加速量产结构紧凑、更利于整车布置的三合一电驱动系统已成为主流产品。2023年前10月国内乘用车市场三合一电驱动系统配套份额53.8%,另外,以比亚迪八合一、深蓝七合一等产品为代表的多合一也进入量产阶段。

从电机类型来看,产业正在加速全面扁线化,相较圆线绕组,扁线电机具有更高的效率、更高的功率密度、更强的电机散热能力和更好的NVH表现等优点,目前各车企正在加速切换扁线电机,2023年前10月,扁线电机的渗透率约为79.6%,成为A0级及以上车型的应用主流,而圆线电机目前主要应用于A00级小车上。从电驱动冷却方案来看,新一代电驱系统基本上已切换至油冷电机方案,B级车渗透率最高。

从功率模块来看,2023年前10月以比亚迪为代表的IGBT和SiC国内供应商正在崛起,虽然Si-IGBT依然占据绝对的主力,不过SiC-MOS占比已接近10%,约为9.3%,20-35万价格区间的B级车成为其搭载主力。从驱动形式来看,前驱仍是新能源的主力,不过相较单电机,双电机四驱因可显著提高汽车的加速性能、附着性能与冗余能力,其市占率上升明显,2023年前10月其占比14.3%,以B级及以上纯电动和增程车型为主。

为改善用户补能焦虑,提高平台电压至800V成为国内外大多数车企的主流选择,开发800V电驱成为产业必须项,目前,无论是车企还是零部件企业均在加大推动800V电机的开发和量产。整个电驱动系统未来的发展方向主要是高效率、高功率密度、高氧化和低成本。在大发展方向之上的话,也需要进行小的技术创新。

从整个电驱动产业来看,主机厂自研自产的趋势明显,但多样化供货渠道仍是主流,电驱动作为直接影响新能源汽车动力性和经济性的重要系统,为形成电驱动系统的核心竞争力,目前大部分整车企业基本都在建立自建电驱动系统核心部件设计、生产和供应体系,同时也会选择第三方供应商。从驱动电机创新解决方案上来说,轴向磁通电机有望加速分布式驱动的落地,欧美企业正在加速推动电励磁电机的量产。

(以上内容来自盖世汽车研究院副总监张志文于2023年12月22日在吉利2023新能源汽车技术论坛发表的《2024中国车市简析及电气化市场趋势展望》主题演讲。)

本文地址:https://auto.gasgoo.com/news/202401/10I70378086C106.shtml

好文章,需要你的鼓励

联系邮箱:info@gasgoo.com

求职应聘:021-39197800-8035

简历投递:zhaopin@gasgoo.com

客服微信:gasgoo12 (豆豆)

新闻热线:021-39586122

商务合作:021-39586681

市场合作:021-39197800-8032

研究院项目咨询:021-39197921