迈入2023年,困扰汽车行业三年多的缺芯问题终于有所缓解。但主机厂们造芯的势头却愈演愈烈,据盖世汽车统计,目前国内已经有十几家主机厂通过自研、合作研发或者投资的方式进入芯片领域。车企究竟在造什么芯?图的又是什么?

谁在造芯?

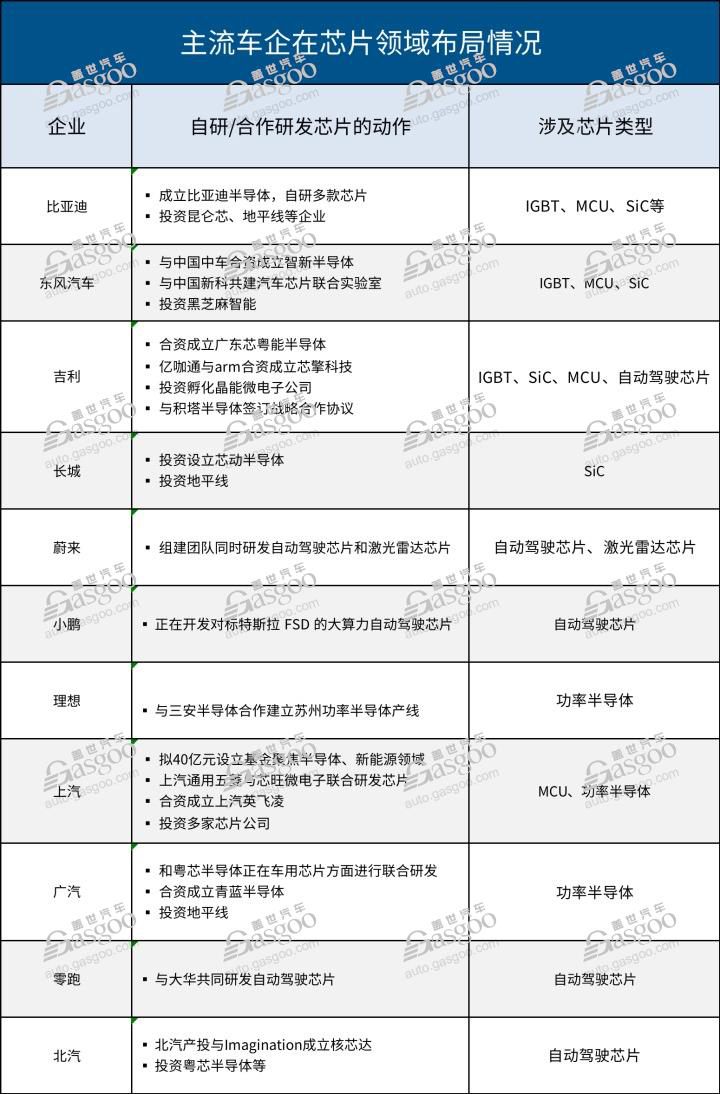

盖世汽车梳理发现,目前入局造芯的企业既包括蔚小理、零跑等新势力公司,也有比亚迪、吉利等传统车企,但切入造芯的路径并不一样。

新势力更青睐独立研发。蔚来、小鹏都是在内部组建芯片团队,零跑与大华股份一起研发车规级AI智能驾驶芯片,后者是安防行业巨头,也是零跑汽车的主要投资人。

新势力的选择并不难理解,从企业的战略角度看,蔚来、小鹏和零跑等新势力都是全栈自研的拥护者,技术储备和创新能力都比较强,这种价值取向让他们敢于追求更前沿的技术,而芯片一直是占据着技术的最高点。

更何况,“前辈”特斯拉就是自主设计核心芯片,新势力们选择自研一定程度也是在对标特斯拉。

相比之下,传统车企在造芯上会稍微谨慎一些,吉利、广汽、北汽、上汽都是通过和芯片企业联合成立合资公司的方式入局造芯。

相比于自研,与芯片企业合资一定程度上可以降低风险,主机厂还能借助于对方的技术提高研发的成功率。

除此之外,在核心芯片领域,主流车企们也相继投资了一批企业。比如上汽集团,过去几年至少投资了20家芯片公司,今年3月还与子公司一起出资40亿元设立投资基金,专门聚焦半导体、新能源领域。

毕竟自研芯片投入高、周期长、不确定性大,难以满足需求,以投资绑定芯片商就成了性价比最高的选择。

造的什么芯?

从具体的细分市场来看,车企造芯的领域主要包括自动驾驶芯片、功率芯片、MCU芯片。

自动驾驶芯片是新能源汽车智能化、网联化大背景下催生的需求。在汽车智能水平越来越高的当下,汽车所需要的算力越来越多,汽车芯片结构也由“芯片级芯片”MCU进化至“系统级芯片”SoC。SoC芯片常用于智能座舱、智能驾驶、ADAS等比较复杂的领域。

这部分市场主要被英伟达、高通等国际公司垄断,近年来地平线、黑芝麻智能等国产自动驾驶芯片厂商崛起,给车企提供了性价比较高的国产替代。

另外,和“芯片级芯片”不一样的是,SoC芯片和算法绑定较深,这就导致主机厂对SoC芯片有比较强的定制化需求。

众所周知,车辆的自动驾驶能力与算法息息相关。尤其是在高阶智能驾驶逐渐落地,车辆传感器越来越多的当下,为了充分发挥硬件水平,主机厂都在自研算法,算法模型也越来越大、越来越复杂。

可是,通用级芯片对算法有比较大的制约。为了充分发挥算法的优势,打造差异化体验,主机厂都在和芯片供应商紧密合作,做芯片定制化工作。比如2021款理想ONE使用了地平线征程3芯片,据悉当时地平线派出大量人马赶赴理想汽车,合力研发。

这样的现象发展下去有两个趋势,一是芯片商开始研发自动驾驶算法,黑芝麻就在A1000之上自研了行泊一体的自动驾驶算法;二是主机厂开始自研自动驾驶芯片。蔚来、小鹏、吉利等都是其中的代表,一定程度上这也是为了构建自动驾驶技术闭环,和芯片商争夺对供应链的控制权。

自研自动驾驶芯片最好的样板就是特斯拉,马斯克认为无论是Mobileye还是Nvidia,都无法满足特斯拉对于性能、研发进度、成本、功率方面的要求。后来,特斯拉便自研了FSD芯片,让硬件能与自家的软件算法更加契合,获得更好的兼容性和匹配度,这也奠定了特斯拉在自动驾驶领域的领先地位。

除了技术方面的考量,车企造芯还有稳定供应链的目的,所以不少车企在功率半导体和MCU芯片上都有布局。

功率半导体的功能主要是转换电能,控制电路,具有处理高电压,大电流的能力,在汽车中应用比较广泛的有IGBT、SiC等。

新能源汽车对功率半导体规格要求远高于传统燃油车。据盖世汽车研究院数据,电动化趋势下,汽车功率半导体的单车价值量增长最多,其中在纯电动车中的单车价值量高达35亿美元,占整车半导体价值比重的46%。

所以,不管是专注于新能源汽车市场的新势力,还是正在进行电动化转型的传统车企,对功率芯片的需求量都非常大。

但功率芯片大部分都被欧美日等厂商垄断,头部企业市占率长期超过50%,国产替代比较稀缺。所以,为了能保障新能源汽车的出货量,主机厂也加入了自研功率芯片的领域,代表企业包括比亚迪、理想、吉利等。

如果说布局功率芯片更多的是着眼未来,应对电动化的大趋势,自研MCU芯片很大程度上则是立足于当下。

不管是在燃油车还是新能源汽车上,MCU芯片的需求量都非常大。相关数据显示,MCU是汽车ECU的运转大脑,约占汽车半导体数量的30%,传统燃油车单车平均需要70个MCU,智能单车则需要300个MCU。庞大的需求量也使MCU成为了在这一轮缺芯浪潮中最为紧俏的芯片。所以过去两年,部分主机厂在车规级MCU领域,也在大力布局。

值得注意的是,除了做Fabless无晶圆设计,一些主机厂还在自建芯片工厂。比亚迪在国内有多家芯片厂,MCU、IGBT等芯片都可以做到自研自产,吉利芯粤能碳化硅芯片制造项目主体工程已经封顶,东风旗下的智新半导体也有车规级IGBT模块产线,去年理想也在苏州开启功率半导体基地建设。

毕竟缺芯最缺的是芯片制造,如果只有设计无法生产,还是不能摆脱产能紧张的情况。

进展如何?

在轰轰烈烈的布局下,车企造芯究竟走到哪一步了?

造芯历史最悠久的比亚迪产品最为完善。

在工业、家电、新能源和消费电子,比亚迪半导体已成功量产IGBT、IPM、PIM、MCU、电流传感器等产品,也导入了一些行业头部客户。IGBT产品已经更新到6.0,其高密度沟槽栅技术,达到国际领先行列。比亚迪IGTB技术还在不断进化,今年3月,比亚迪推出了用来封装IGBT、MOSFET等的封装产品SOT-227,封装体积小、安装方便,还可根据客户需求自由搭配拓扑电路,广泛应用于新能源汽车OBC等领域。

这两年,比亚迪也在用投资的方式布局智能驾驶芯片。比如2021年战略投资地平线,今年3月投资AI芯片公司昆仑芯。

吉利则在智能车载芯片方面发力较猛。2019年吉利旗下的亿咖通与安谋中国合资成立了芯片公司芯擎科技,芯擎科技于2021年发布的芯片龍鹰一号已经迎来了量产。3月30日亿咖通发布了智能座舱计算平台安托拉(Antora)1000、安托拉(Antora)1000 Pro、面向全球的座舱平台马卡鲁(Makalu)和中央计算大脑Super Brain,其中安托拉1000、安托拉1000 Pro、中央计算大脑Super Brain都搭载了龍鹰一号。

图片来源:ECARX亿咖通科技微信公众号

马卡鲁采用了AMD锐龙嵌入式V2000车规级处理器,支持用户在车上玩3A游戏。按亿咖通的话说,马卡鲁可能是迄今为止算力最强的智能座舱平台。

中央计算大脑Super Brain集成了“龍鷹一号”和黑芝麻A1000芯片,除支持舱驾一体外,还支持市场主流智能驾驶方案,比如3R1V、5R6V和5R10V,可以实现NOA。

从目前释放出的参数和功能看,芯擎想跻身一线芯片公司,和高通等公司“扳手腕”的意图很明显。

据悉,除了智能座舱芯片,亿咖通也在携手芯擎科技研发自动驾驶芯片,预计最快到 2024 年 3 月就能流片,初步规划的名字叫做 AD1000,同样采用 7 纳米制程,能够提供最高 256TOPS 的 INT8 算力。

此外,吉利的功率半导体也有所进展。近日晶能微电子宣布其自主设计研发的首款车规级IGBT产品成功流片。该产品采用第七代微沟槽栅和场截止技术,通过优化表面结构和FS结构,兼具短路耐受的同时能实现更低的导通/开关损耗,功率密度增加大约35%。

东风旗下的智新半导体也在做IGBT芯片,目前一期年产能达到30万只,二期正在建设,预期年产能将达到120万只,预计不仅能满足东风公司到2025年产销100万辆新能源汽车对IGBT模块的需求,还能为其他车企供货。此外,智新半导体的碳化硅功率模块项目也预计于2023年量产装车。

长城汽车今年也宣布,旗下芯动半导体第三代半导体模组封测项目举行了奠基典礼,该项目以开发第三代功率半导体SiC模组及应用解决方案为目标,规划车规级模组年产能120万套,最快今年年底投入量产。

理想的功率半导体研发生产平台也在苏州启动建设,预计2024年正式投产,最终目标是240万只碳化硅的年生产能力。

总体来看,除了比亚迪之外,其他车企的造芯还处在比较初期的阶段,市场成果如何,有待观察。

一条不好走的路

毫无疑问,造芯是一个苦活,也是一条非常难走的路。

横在企业面前的第一座大山就是巨额的研发资金。去年底Marvell高管在一场分析会上提供的数据显示,芯片的研发成本正在飙升。

在28nm的时候,设计一颗芯片的成本仅为4280万美元,7nm芯片的设计成本已达到了2.49亿美元,到了5nm又进一步飙升至4.49亿美元、2nm则增加到了7.24亿美元。这还只是芯片设计,晶圆厂的投资更是动辄几十亿上百亿,许多设备、材料都被国外厂商垄断,价格昂贵且数量稀少。

更何况,芯片行业周期长,从设计到上车需要花3-5年的时间,汽车芯片还要经过车规级验证这一大难关。新能源汽车本身就是重资产行业,智能驾驶的研发更是需要耗费大量的资金,再重金下注芯片,容易有资金链断裂的风险。

此外就是技术,专业的芯片公司都有多年的经验,而且还在不断迭代技术,车企要追赶并不容易,就像马斯克在发布FSD芯片时所说,“现在确实有人可以跟进我们,但是需要三年后才能做出来,而我们在两年之后拿出来的东西将比现在的好三倍。”

能做成芯片的车企,多有其特殊之处。比亚迪造芯历史悠久,特斯拉具有的技术水平、人才优势、出货量也绝非国内新势力可比。

“让专业的人做专业的事。”这是所有人都明白的道理,但是面对芯片被掣肘的事实,没有人愿意将核心技术,将“大脑”拱手让于他人。

尽管面对种种挑战,车企造芯的大幕已然拉开,行业也在期待下一个特斯拉,或下一个比亚迪的诞生。

*版权声明:本文为盖世汽车原创文章,如欲转载请遵守 转载说明 相关规定。违反转载说明者,盖世汽车将依法追究其法律责任!

本文地址:https://auto.gasgoo.com/news/202304/3I70336014C601.shtml

好文章,需要你的鼓励

联系邮箱:info@gasgoo.com

求职应聘:021-39197800-8035

简历投递:zhaopin@gasgoo.com

客服微信:gasgoo12 (豆豆)

新闻热线:021-39586122

商务合作:021-39586681

市场合作:021-39197800-8032

研究院项目咨询:021-39197921