2022年伊始,我国汽车市场在去年同期基数较高的背景下,依旧呈现出稳定的发展态势。

根据中国汽车工业协会(以下简称“中汽协”)2月18日发布的最新产销数据,2022年1月,我国汽车产销分别完成242.2万辆和253.1万辆,环比分别下降16.7%和9.2%,同比分别增长1.4%和0.9%。

从细分车型来看,受芯片供应继续小幅改善的支撑,叠加部分地方出台鼓励汽车消费政策的拉动,乘用车表现好于总体水平,产销同比延续了稳定增长态势。商用车产销环比和同比依然延续了下降趋势,且同比降幅较为显著。新能源和汽车出口表现依然突出,同比均保持较快增长。

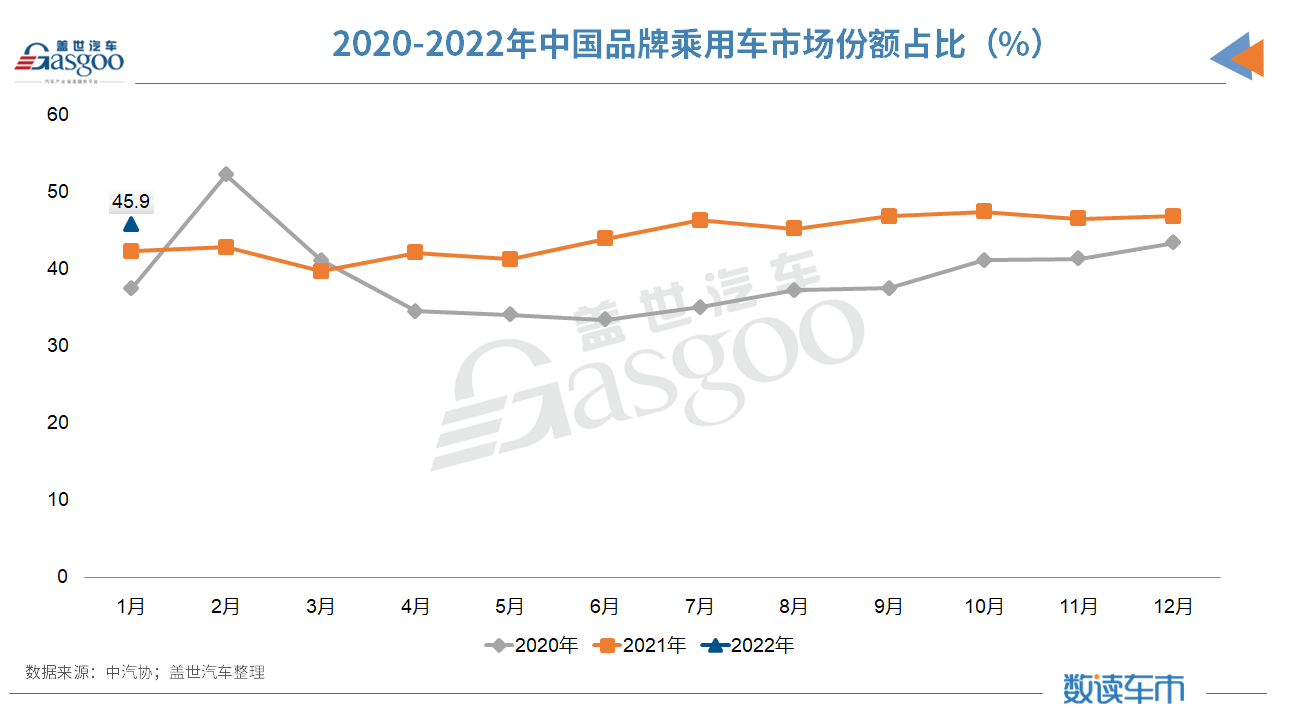

乘用车撑起稳增长大局,中国品牌贡献度升至45.9%

乘用车市场方面,今年1月,我国乘用车产销分别完成207.7万辆和218.6万辆,环比分别下降17.8%和9.7%,同比分别增长8.7%和6.7%,这为汽车市场的稳定发展提供了强有力支撑。

中汽协分析指出,春节前市场需求持续回暖,加之芯片供应继续改善,乘用车企业为此积极迎接新年“开门红”,同时经销商也明显加大终端优惠力度,但一些企业受当地疫情影响,销量增速有所减缓,因而乘用车销量环比有所下降,但同比延续了稳定增长态势。

分车型来看,在四大类乘用车中,与上月相比,轿车、SUV、MPV、叉型乘用车产销均呈下降,其中MPV和交叉型乘用车降幅更为明显,二者1月产销环比降幅均在两位数。与上年同期相比,MPV产销小幅下降,轿车、SUV、叉型乘用车则呈不同程度的增长,其中SUV当月产销分别为100.7和105.7,不管是整体产销量和还是同比增幅均高于轿车,而兼具经济与实用性的交叉型乘用车增速最快,1月产销同比增速分别为29.3%和78%。

分品牌来看,中国品牌乘用车1月共销售新车100.4万辆,环比下降11.7%,同比增长15.9%,环比虽有所下降,但同比保持快速增长,且增速高于行业总体。在主要外国品牌中,与上月相比,德系品牌销量略有增长,日系和法系降幅略低,美系和韩系均呈较快下降;与上年同期相比,法系销量增速依然迅猛,德系和美系呈小幅增长,日系和韩系均呈下降,其中韩系品牌下降更为明显。

在市场占有率方面,中国品牌乘用车1月销量占乘用车销售总量的45.9%,较比上年同期提升3.7个百分点。从近两年的发展走势可见,中国品牌乘用车市场份额自2021年4月以来一直保持着较高增长势头。2021年全年,自主品牌乘用车共销售新车954.3万辆,同比增长23.1%,占乘用车销售总量的44.4%,创下近十年来的新高。

盖世汽车研究院分析师指出,2021年自主品牌市场份额的大幅增长,主要得益于三个方面,一是主流自主乘用车品牌均取得了不错的成绩,其中以长城魏、吉利领克等为代表的品牌甚至将自主品牌带到了数量和质量双重发展的新阶段;二是新能源汽车爆发式增长,以“蔚小理”为代表的新造车品牌凭借持续走高的交付量,也为自主品牌乘用车市场份额的提升贡献了力量;三是2021年在行业面临缺芯的大背景下,自主品牌积极响应市场、灵活调整经营策略的方式,适时补足了德、日系同类产品的市场缺口。

该分析师还表示,2022年中国品牌乘用车将继续保持市场占比第一的位置,但中长期还需要持续做好产品、提升品牌的性价比,特别是欧、美、日系等车企将在2022下半年以及2023年在电气化领域集中发力,自主品牌届时将面临威胁。

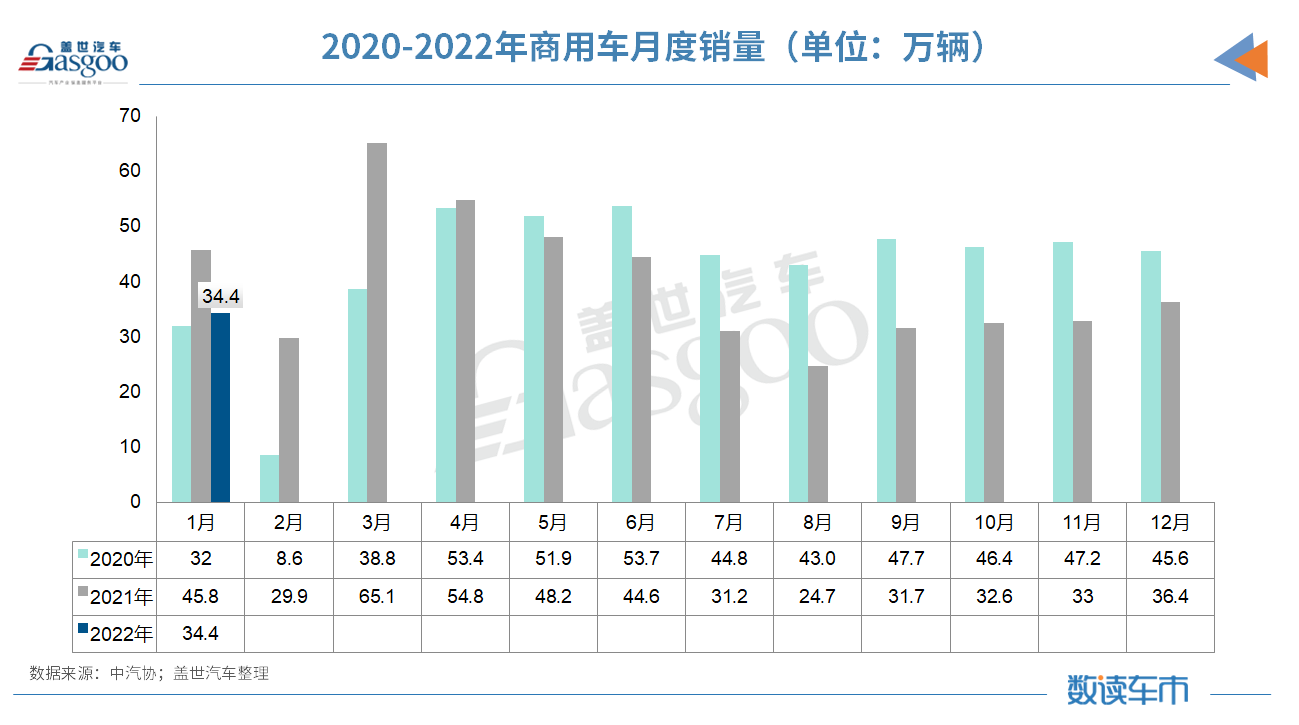

商用车开年同比下降25%,未来将处于调整期

商用车市场方面,2022年1月,商用车产销分别完成34.5万辆和34.4万辆,环比分别下降9.3%和5.5%,同比分别下降28.0%和25.0%。可以看到,商用车产销环比和同比依然延续了下降趋势,且同比降幅较为显著。

协会分析指出,伴随政策红利逐步消耗殆尽,以及运输市场需求减弱等因素,商用车市场短期内已难以呈现去年上半年的发展态势。

商用车产销量的下降在其各类车型中均有较明显的体现。具体来看,客车和货车1月产销同比均呈现下降。其中,货车产销同比分别下降29.0%和25.8%;客车产销同比分别下降14.9%和15.8%。

从客货细分车型情况看,货车中,重型、中型货车销量同比依然下降显著,轻型货车虽然也呈现下降,但明显好于重型、中型货车,本月微型货车销量同比大幅增长。客车中,仅大型客车销量同比增长,其他两类车型均呈现下降。

值得注意的是,商用车整体低迷,相关企业的市场表现也难言乐观。统计数据显示,在商用车排名前15的企业集团中,仅有排在第一位的长安、排在第三位的上汽和排在第十三位的奇瑞实现了销量的正增长,其他12家企业集团在1月的销量都出现不同程度的下降,部分企业的降幅甚至超过60%。

在主流商用车企业2022年商务年会上,头部企业均对今年的市场形势进行了预判,从1月当前的市场表现来看,今年商用车市场“前低后高”的形势已经可以预见。

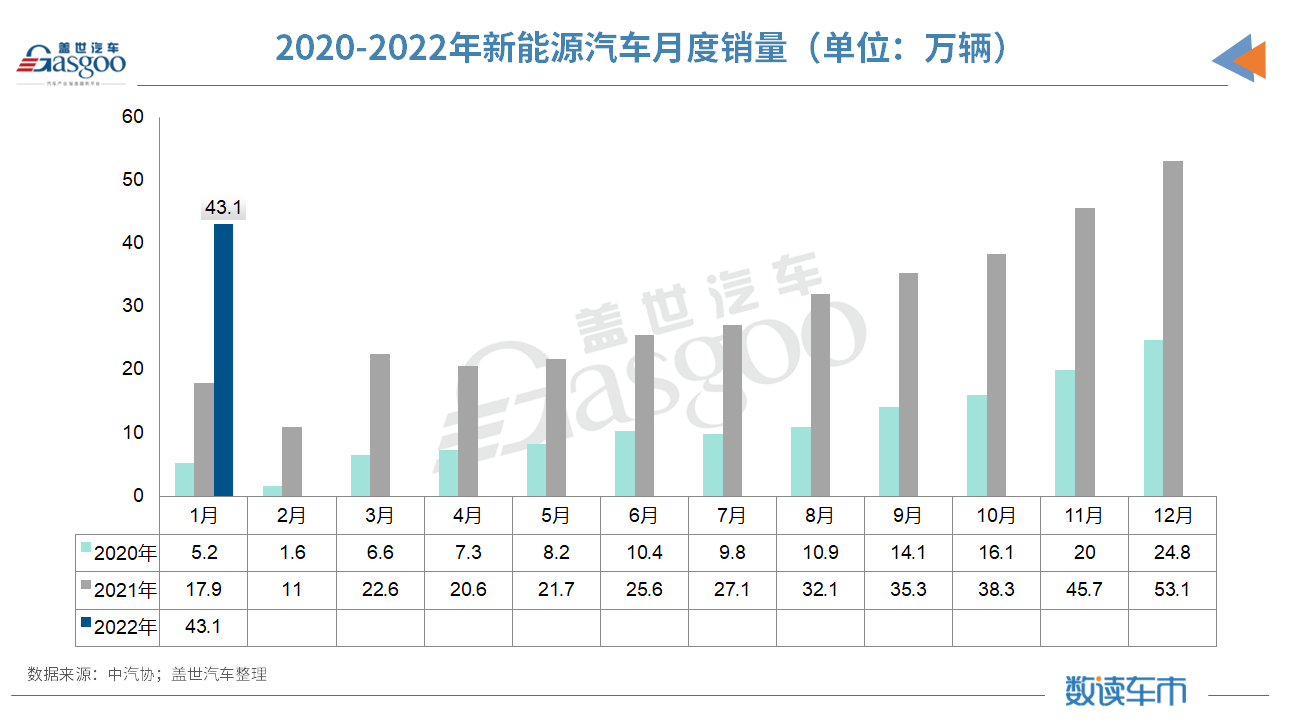

新能源汽车增势不减,1月产销规模远超同期

与表现惨淡的商用车相比,新能源汽车市场仍旧是难得的一抹亮色。数据显示,今年1月,新能源汽车产销分别完成45.2万辆和43.1万辆,同比分别增长1.3倍和1.4倍。分车型来看,纯电动汽车产销分别完成36.7万辆和34.6万辆,同比均增长1.2倍;插电式混合动力汽车产销均完成8.5万辆,同比均增长2.0倍;燃料电池汽车产销分别完成142辆和192辆,同比分别增长3.9倍和2.0倍。

去年11月、12月,新能源汽车市场呈现出超强的增长势头,以至于月产销不断刷新历史记录,从此前的二、三十万辆直线拉升至四十多甚至五十辆之上。鉴于此,本月新能源汽车销量未能刷新历史记录,不过仍延续着去年高速增长的态势,且产销规模远高于去年同期水平。

从企业角度来看,1月,新造车企业的销量和集中度继续呈现增长的发展势头。1月,新造车企业的销量达到12.1万辆,同比增长171.9%;集中度达到4.8%,同比增加了3个百分点。可见,新造车企业正在成长为我国新能源汽车市场的中坚力量。

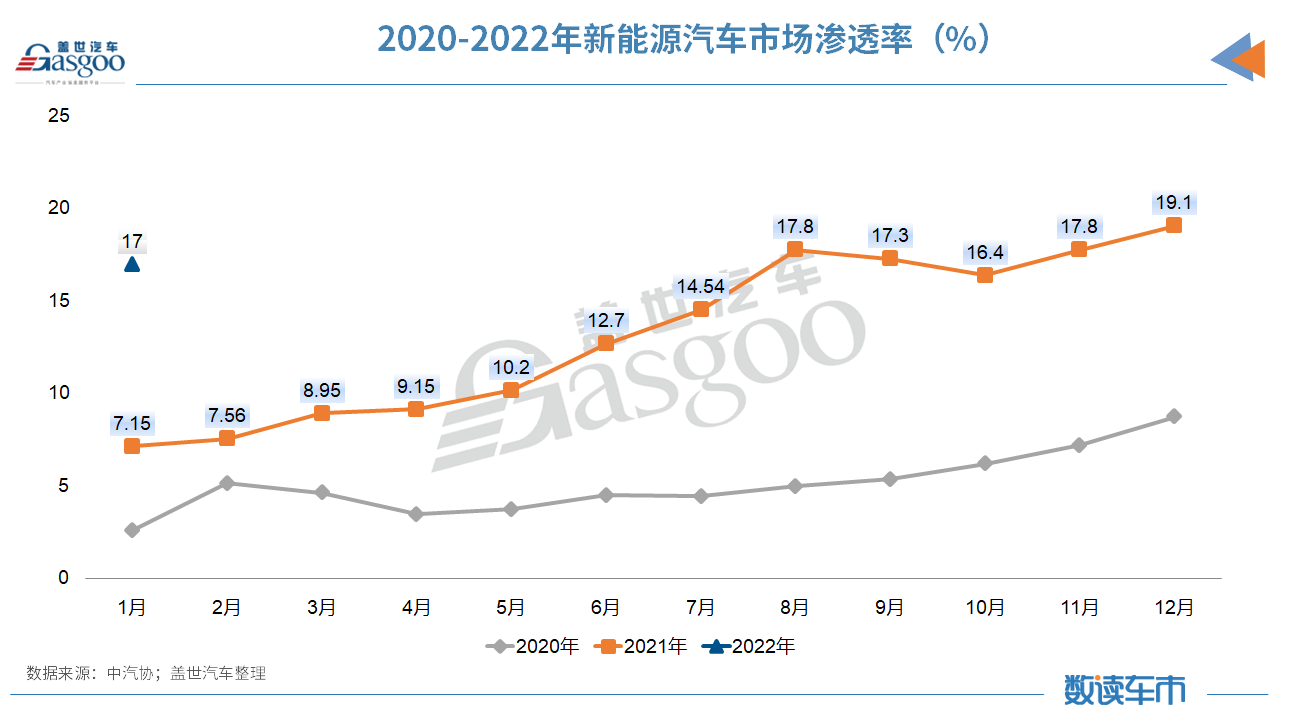

另从市场渗透率来看,1月新能源汽车市场份额达到17%,新能源乘用车市场份额达到19.2%,继续高于去年全年水平。结合我国《新能源汽车产业发展规划》中提到的“到2025年新能源汽车新车销量渗透率达到20%”的目标,再参照2021年全年新能源汽车渗透率的走势,业内认为,20%渗透率目标有望最快在今年实现。

同样保持较快增长的还有汽车出口。继2021年全年出口量首次超过200万辆后,今年1月,我国汽车出口继续延续向好发展态势,当月出口新车23.1万辆,环比增长3.8%,同比增长87.7%,在月度出口数量中处于历史次新高水平。分车型看,乘用车本月出口18.5万辆,环比下降1.1%,同比增长94.5%;商用车出口4.6万辆,环比增长29.5%,同比增长64.8%。本月新能源汽车出口增长贡献度为43.7%。

实际上,自2017年以来中国汽车出口市场表现相对较强,在2018年和2019年都出现了6%的正增长,2020年受疫情冲击出口虽下滑了13%,但2021年又以101%的同比增速呈现爆发式增长。有分析指出,在全球疫情影响下,中国汽车完整的工业产业链带来的供给优势被进一步放大,尤其是芯片短缺对中国汽车出口利好明显。

小结:展望一季度,协会指出,需审慎乐观地看待市场未来的发展,因为汽车市场发展将受到正反两方面的影响。其中积极因素有:一是各地政府将积极出台稳增长相关政策,支撑市场需求相对稳定;二是汽车行业芯片供应不足的问题有望继续缓解;三是部分乘用车企业对于2022年市场预期较好,均设定了较高的全年生产目标,这对于一季度的产销也将起到一定支撑作用。

不利因素为:一是一季度芯片短缺问题依然存在,且2021年一季度行业受芯片影响并不大,基数较高;二是国内散点疫情也增加了产业链、供应链风险;三是商用车目前政策红利已基本消耗殆尽,叠加运输市场需求不足、运价偏低,因此未来一段时间商用车将处于调整期。

------------------------------

《未来7年乘用车产销量预测数据》(含历史,中英文版):细分8种动力类型;近3000个项目&500个平台信息;产量、产能、销量预测&批发与终端销量对比;含国内生产工厂分布;提供3年月度的实际和预测数据展示;附赠月度预测分析报告等。获取方式如下:

*版权声明:本文为盖世汽车原创文章,如欲转载请遵守 转载说明 相关规定。违反转载说明者,盖世汽车将依法追究其法律责任!

本文地址:https://auto.gasgoo.com/news/202202/19I70291610C110.shtml

好文章,需要你的鼓励

联系邮箱:info@gasgoo.com

求职应聘:021-39197800-8035

简历投递:zhaopin@gasgoo.com

客服微信:gasgoo12 (豆豆)

新闻热线:021-39586122

商务合作:021-39586681

市场合作:021-39197800-8032

研究院项目咨询:021-39197921