今年7月,整体车市表现相对平淡。据中汽协数据,7月汽车销量为226.2万辆,环比下滑11.4%,同比下滑5.2%。

随着上半年各家车企冲量告一段落,部分厂商迎来高温休假,或休整,或蓄力,产销节奏有所放缓。从盖世汽车此次统计中可以看出,7月车企销量以下滑居多,能够成为“例外”的,仍然是今年上半年表现相对强势的那几家。

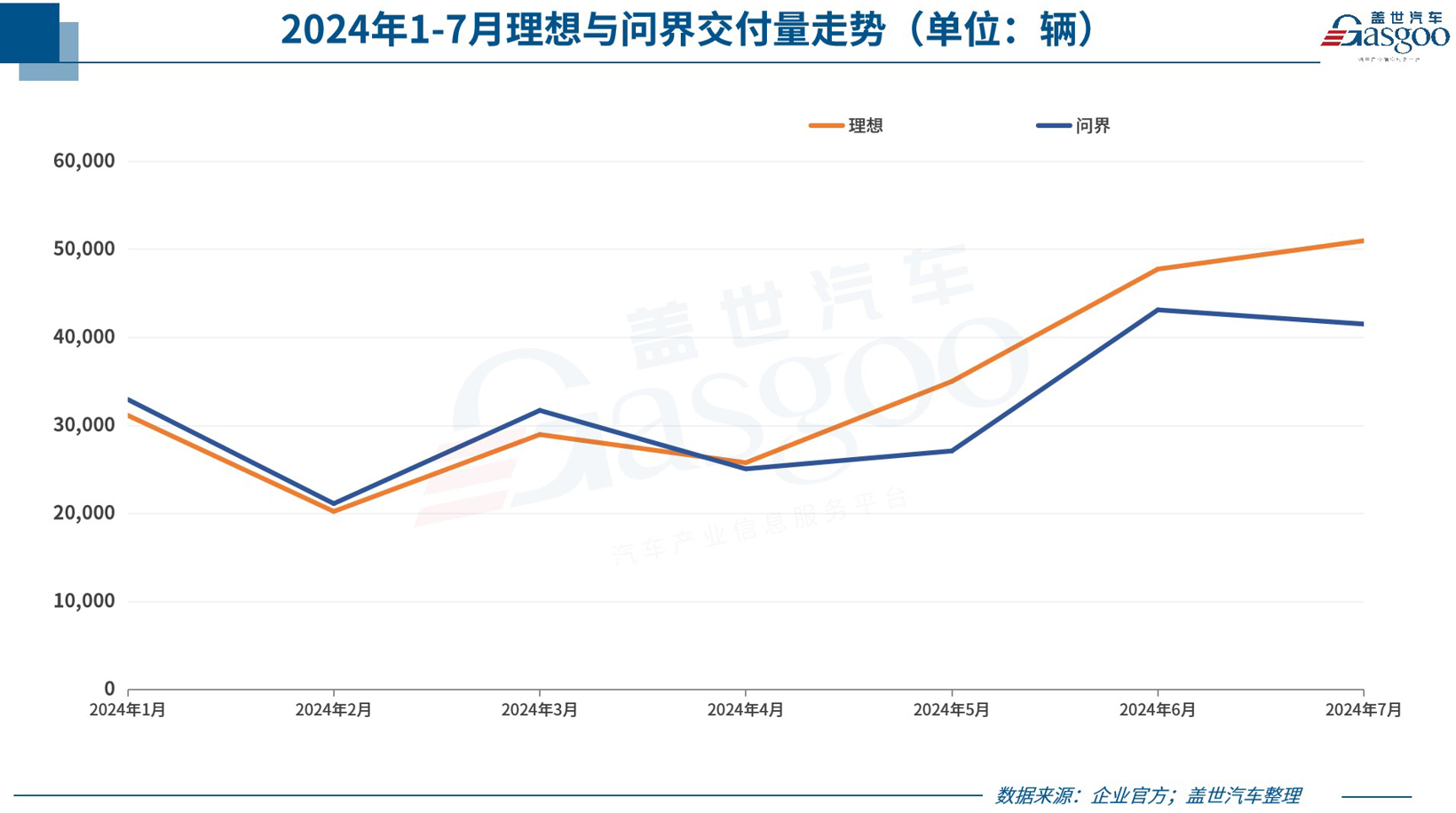

新势力差距拉大,理想月销重回5万+

尽管7月整体车市表现平淡,但新能源汽车一如既往加速渗透。据中汽协数据,7月国内新能源乘用车销量达到85.3万辆,渗透率达到53.5%,首次实现对燃油车市场份额的超越。

可想而知,专攻新能源车型的新势力车企们成绩不会太差。该月,理想重回5万+,问界稳在4万+,零跑月销再创新高,蔚来也再次破两万,哪吒、小鹏、小米也都拿下了1万+。

具体来看,时隔7个月,理想月交付量再次突破5万辆,达到51,000辆,创历史新高,较去年同期增长49.4%。今年前7月,理想累计交付量已近24万辆。

这一表现之下,理想L6是“功臣”。今年4月18日,理想L6上市,5月15日,迎来了第1万辆量产车下线,5月31日,第2万辆量产车下线,7月16日,上市不到3个月,理想L6累计交付量突破5万辆。很显然,理想L6已成为理想当下的主力车型。

只不过,即便有理想L6的加持,理想也很难达成年初所定下的80万辆交付目标。事实上,今年6月有消息称,理想已经将全年销量目标降低到约48万辆。如果按此目标计算,今年1-7月其已达成约50%,接下来压力已经不是很大了。

理想与问界的头部之争是今年新势力战局中的一大焦点。一季度,问界蝉联三个月销冠;二季度,理想凭借L6开始重夺第一,连续三个月领先问界;进入三季度,二者差距拉大,7月,理想比问界多卖了近1万辆。

7月,问界全系交付41,535辆,环比轻微下滑。不过按照华为智能汽车解决方案BU董事长余承东此前所说,后续问界会朝着月交付5万辆的目标前进。

从具体车型来看,问界M9 7月交付18,047辆。而据此前数据,问界M9上市7个月累计大定已突破11万辆,这意味着接下来这款车型交付量还有很大提升空间。问界新M7该月交付新车16,562辆,自2024年至今,问界新M7系列累计交付量已突破12万辆,也是问界系列今年最主要的销量增长点。

问界之后是零跑,继6月后,零跑月交付量再破2万,也再次拿回第三席位。蔚来交付量则出现下滑,退至零跑之后,不过仍稳定在2万+水平。值得注意的是,零跑与蔚来前7月累计销量均已超过10万辆,较去年同期有大幅提升。

小鹏还在万辆左右徘徊。7月,小鹏汽车共交付新车11,145台,同比增长1%,环比增长4%。前7月,小鹏累计交付新车共63,173台,同比增长20%。

值得注意的是,小鹏MONA系列首款车型M03已于8月8日正式开启预订,并将于该月内上市。有消息透露,该车起售价将定在14万元以下,这一价格策略被认为是小鹏直接向新能源汽车巨头比亚迪发起挑战的信号,也是其扭转局势的关键。

小米7月交付量再破万,且按照小米的说法,8月其交付量将持续破万,并预计11月将提前完成全年10万台交付目标。而不难测算,如果要提前完成目标,在接下来的四个月中,小米单月平均交付量需达到1.6万辆。

图片来源:小米汽车

老牌自主“挑大梁”,比亚迪日销1万+

有的车企正在为月销破万而欢呼,有的车企则已日销破万,真是没有对比就没有伤害。

7月,比亚迪共计销售新车342,383辆,同比大增30.6%,日均销量超1万辆。其中,新能源乘用车销量340,799辆,同比增长30.5%。1-7月,比亚迪新车销量累计超195万辆,同比增长28.8%,其中新能源乘用车总销量近194.8万辆,同比增长29.07%。

究其原因,一方面,全系荣耀版车型“增配降价”效应还在持续;另一方面,首搭第五代DM技术的秦L与海豹06热销,推动比亚迪王朝网和海洋网7月合计销售新车328,178辆,同比增长超三成;此外,比亚迪海外销量大增65.2%。

据盖世汽车研究院最新预测数据显示,2024年,比亚迪整体销量有望达到376万辆。这意味着,接下来几个月,比亚迪新车销量大约还有超过150万辆的增长空间。

图片来源:比亚迪

奇瑞虽未日销过万,但增长势头与比亚迪有得一拼。7月,奇瑞集团销量共计195,759辆,尽管环比上月出现轻微下滑,但同比增幅超30%。1-7月,奇瑞集团累计销售汽车1,296,380辆,较去年同期大增45.4%,远超行业平均增速。

分品牌来看,奇瑞品牌7月销量123,123辆,同比增长20.4%,1-7月销量829,890辆,同比增长38.3%;星途品牌7月销量14,443辆,同比增长26%,1-7月销量68,890辆,同比增长28.3%;捷途品牌7月销量41,106辆,同比大涨91.1%,1-7月销量264,661辆,同比大涨97.7%;iCAR品牌首款产品上市5个月,7月销量6,065辆,今年以来累计销量达到31,651辆。

吉利也属于“例外”的那一拨。7月吉利汽车集团销量约15.08万辆,环比虽出现下滑,但好于行业整体水平,且较去年同期实现了13%的增长,前7月累计销量超110万辆,较去年同期增长36%,完成全年200万辆销量目标的约55%,也是较好水平。

吉利汽车集团CEO淦家阅此前表示,2024年是吉利汽车的产品大年,上半年推出了银河E8、领克07以及极氪009光辉版,这些产品对上半年的销量起到了很好的推动作用。下半年,其他品牌将会有更多全新产品推向市场,公司对全年实现200万销量目标充满信心。

图片来源:吉利汽车

长安、长城7月均同环比双双下滑,但凭借此前多月的积累,前7月累计销量依然优于去年同期,只不过长城的增速略低一些。

以上车企销量成绩的不同,与新能源汽车板块的表现有较强相关性,毕竟正如前文所言,在乘用车终端销售中,新能源汽车已成为市场主流。

比亚迪不必多说,自开启新能源汽车销售以来,比亚迪新能源汽车累计销量已超830万辆;奇瑞1-7月累计销售新能源汽车22.63万辆,同比劲增193.7%;吉利前7月累计销售新能源汽车37.92万辆,同比大增105%;长安自主品牌1-7月新能源汽车累计销量达34.45万辆,同比增长59.8%。

而长城1-7月累计销售新能源汽车15.65万辆,同比增长28%,增速相对落后,新能源汽车销量占比约24%,低于新能源汽车市场36.4%的整体占有率。而要知道,今年4月,在2023年度业绩说明会上,长城汽车执行董事、CFO兼董事会秘书李红栓曾表示,公司将努力做到2024年新能源销量占总销量的比例高于行业平均水平。

合资之中无“例外”,个别车企暴跌超七成

从盖世汽车统计内合资车企来看,7月无一例外都在下滑,且幅度都不小,其中东风本田与上汽通用是下滑幅度较大的两家车企。

今年以来,东风本田销量下滑严重,1月月销还能达到6.5万辆,3月已经下滑到4万多辆,二季度则连续保持在3万辆水平,到了7月,东风本田销量仅14,229辆,较6月的35,409辆大降59.82%,较去年同期更是大降超七成。

上汽通用形势也很严峻。早前上汽通用月销10万辆、年销百万辆是常态,2017年销量更是达到历史最高的200万辆。但自2018年至2023年,其销量逐年下滑,但仍维持百万辆水平。进入2024年,在价格战日益激烈、新能源市场进度还不够快以及老产品逐渐丧失竞争力等多重因素下,上汽通用销量持续下滑,今年上半年销量仅为22.56万辆,较去年同期近乎腰斩。到了7月,情况并没有好转,该月上汽通用销量仅15,000辆,同比下滑超八成,环比下滑超九成。

当然,短中取长,合资阵营中,也有几家表现相对不错,例如上汽通用五菱、长安福特、长安马自达虽7月销量下滑,但前7月累计销量优于去年同期。

尤其是长安马自达,前7月累计销量同比增长10.87%。究其原因,“以价换量”是很重要的一点。且盖世汽车注意到,长安马自达还在继续使用这一招。

8月1日,长安马自达宣布旗下车型上线限时优惠,包括CX-5、CX-50行也、MAZDA 3昂克塞拉、CX-30等一系列车型。其中,CX-5至高直降1万,2.0L舒适型,限时11.58万元起;CX-50行也至高直降1.7万元,2.5L限时优惠价15.88万元起;而其销量主力马自达3昂克赛拉则至高直降1万元,2.0L起步价仅需8.99万起;降价幅度最大的则是马自达CX-30,限时官方降价3.2万元,售9.99万元起。

事实上,尽管此前合资品牌有“酝酿涨价”之风向,但整体来看,仍然有不少品牌加大了优惠力度。

除长安马自达外,一汽-大众近期推出以旧换新补贴活动,包含国补在内,全系车型以旧换新补贴至高3.1万元;一汽丰田加大了以旧换新补贴力度,8月1日-8月31日,叠加国补在内,综合补贴至高达到2.7万元;东风本田也推出8月限时购车权益,CR-V、思域和英仕派三款车型售价进一步降低。

但需注意的是,即便抛开价格战对于企业利润所带来的影响不谈,合资品牌单凭降价恐怕难以抵御自主品牌攻势,拿回一些份额,毕竟自主品牌同样在持续推出性价比更优的产品,另外从整体车市表现来看,“以价换量”效果正呈现减弱走势,价格水平的相对稳定更利于改善消费者预期,无论合资品牌还是自主品牌,都必须认识到这一点。

*版权声明:本文为盖世汽车原创文章,如欲转载请遵守 转载说明 相关规定。违反转载说明者,盖世汽车将依法追究其法律责任!

本文地址:https://auto.gasgoo.com/news/202408/15I70401632C110.shtml

好文章,需要你的鼓励

联系邮箱:info@gasgoo.com

求职应聘:021-39197800-8035

简历投递:zhaopin@gasgoo.com

客服微信:gasgoo12 (豆豆)

新闻热线:021-39586122

商务合作:021-39586681

市场合作:021-39197800-8032

研究院项目咨询:021-39197921