犹记得,前几年,疫情影响,叠加新能源汽车的逆势狂飙使得供需错配问题日益凸显,全球汽车产业陷入缺芯危机。

直至去年底,重庆长安汽车股份有限公司首席专家李伟还在公开场合表示,芯片短缺还没有完全过去,并坦诚“长安汽车2023年1-9月共计缺芯60万颗。”

但今年以来,缺芯话题已鲜少被提及。且从市场消息来看,部分汽车芯片甚至出现库存积压情况。

在近期举办的中国汽车论坛上,中国一汽研发总院智能网联开发院院长王仕伟坦言,芯片短缺趋于缓和,当前阶段关注点已经从芯片短缺、整芯融合转变到芯片的高质量发展上了。

图片来源: 芯砺智能

国产芯片结构性短缺,自给率不到10%

芯片应用比重提高,已是不争事实。

近年来,随着新能源汽车的推广和智能化趋势的不断演进,尤其在新的电子电气架构下,汽车芯片迎来巨大的市场需求。

王仕伟就提到,上一代电子电气架构下,芯片数量大概在300-500颗不等,例如上一代电子电气架构的H5应用芯片约400颗,但E-HS9,由于是新能源汽车,对于芯片的需求数量明显增加,整车应用芯片已超过1000颗。

按照其说法,预计到2025年,单车平均芯片数量需求大概在1000颗以上,所占的比重由原来的8%提升到13%以上。

中汽协的预期更高,据其此前所提供的数据,每辆电动汽车所需芯片数量将提升至1600颗,数倍于传统燃油车,而更高级别智能汽车的需求量有望提升至3000颗/辆。

盖世汽车研究院亦指出,汽车电动化、智能化有效拉动汽车芯片数量增长,“从燃油车约300-500颗芯片增加到智能汽车的1000多颗,再到L4级自动驾驶汽车单车使用超3000颗芯片,预计到2030年我国汽车芯片市场年需求量将超过450亿颗。”

从成本价值来看,据王仕伟透露,单车芯片成本价值原来大概3000-5000元,现在在城市NOA的情况下,已达到万元甚至更高的水平。

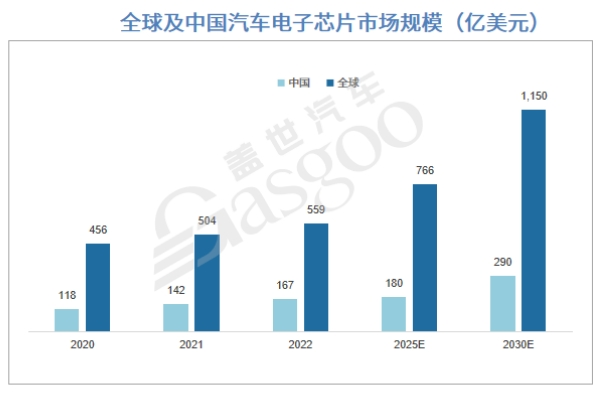

中商产业研究院发布的报告显示,2024年,中国汽车芯片市场规模将达到905亿元,同比增长6.5%。据盖世汽车研究院预测,2030年汽车电子芯片规模全球有望超过1100亿美元,中国市场规模预计将接近300亿美元。

中国汽车芯片市场空间广阔,然而国产芯片结构性短缺问题也很明显。

在此次论坛上,工信部电子五所元器件与材料研究院高级副院长罗道军直言,中国拥有最大的新能源车产能,用量也是越来越多,但目前芯片的自给率确实不到10%,“我国国产高端芯片缺乏,低端过剩,是结构性的短缺。”

王仕伟亦表示,今年以来,芯片已经由全类型的短缺转变为高质量发展结构性的短缺,尤其随着欧洲、美国、日本出台了一些芯片相关的法案,高端芯片的发展受到了很大程度的制约。

他指出,目前自主可控的芯片很少,真正做到从设计制造到封测完全自主可控的不到三成,而且都是偏向低端的MCU或者存储类的芯片,就高端芯片而言,目前对于跨国公司的依赖度非常高。

进步很大,但整体差距仍然不小

地平线、黑芝麻智能、芯驰科技、紫光展锐、全志科技、芯擎科技……如今,谈及中国芯片企业,耳熟能详的名字已越来越多。

事实上,从2021年2月由工信部指导编制的《汽车半导体供需对接手册》正式发布,到以地平线、黑芝麻智能等为代表的本土芯片企业加速布局,再到国家队下场,在政府和企业的共同努力下,自主汽车芯片产业链逐渐形成合围之势,且陆续取得了一些成绩。

湖北芯擎科技有限公司副总裁兼产品规划部总经理蒋汉平就在此次论坛上透露,芯擎科技“龍鹰一号”去年出货量超过20万片,累计出货量已经超过40多万片,“今年大概率冲到1kk(100万片)。”

四维图新旗下杰发科技则在近日宣布,公司新一代智能座舱域控SoC芯片AC8025已搭载到某自主品牌车型的智能座舱系统中,正式进入量产阶段。目前AC8025已签订多个海内外车厂项目,将在今年下半年至明年陆续量产,预计出货规模近百万颗。

图片来源:四维图新

正如中国汽车工业协会副秘书长李邵华所言,随着汽车与芯片两个行业的加速融合发展,国内涌现出了一批优秀的汽车芯片设计、制造、封测企业。且国内芯片产品和技术水平得到了快速的提升,市场规模快速扩大,产业协同进一步提高。

但拉宽到整个芯片产业来看,中外差距依然不小。

罗道军坦言,我国车规芯片研制历史周期短,经验和应用履历不足,“国产芯片有差距,这是毋庸置疑的,不好用,因为固有风险大、多,存在批次性的风险,用不好,是应用的支撑数据少,应用履历少,不敢用,是不知道风险在哪里。”

据其统计,有22家芯片企业推出第一款产品的时间是在2016年-2020年的5年间,仅有两家早于2010年。

当然正如他所说,“人从小到大成长过来,都是经过不断的摸爬滚打摔过来的,如果刚刚开始研制就能够生产出一个产品很成熟、用得好,理论上不现实,实际上也不会这样。”

盖世汽车研究院亦在相关报告中指出,国内大部分车规级芯片产品均取得不错的进展,不同汽车芯片国产化率从不到5%到15%左右,特别是功率半导体、计算控制芯片等领域较为突出,但整体上还面临产品线覆盖、工艺能力不足制造端短板等突出问题。

例如在计算芯片方面,存在工且链及软件生态不足,制造依赖台积电,EDA和IP被“卡脖子”、高端座舱算力芯片被高通垄断等问题。

控制芯片方面,存在关键IP和制造工艺能力严重不足,制造工艺落后,产能不足,由于投资回报低,国内产线开发积极性低等问题。

不仅如此,芯片的技术复杂性还在不断提升。

王仕伟表示,原来电子电气架构是微控芯片为主导的分布式控制,如今面向高性能为核心的中央计算平台和域控发展,对每个芯片提出更高的要求。

他提到,“现在,主机厂都在做SOA架构,大家只是进行控制器集成,芯片并没有减少反而增多,这是行业内一个需求,怎么能进一步服务集中化、控制器集中化?下一步芯片的集中化怎么做?这是在卷技术,更是在卷成本、卷市场。”

不仅如此,自动驾驶每增加一级,芯片算力需求是指数级的增加,大概10倍以上增加的算力需求。现在行业硬件预埋,软件OTA升级提供服务,对芯片、对算力、对功耗、对成本、对数据传输的效率安全等各方面要求都呈现指数级的增长,车规级芯片的集成度、工艺制程、兼容算法、复杂度快速上升。

“在这样的背景下,国产芯片怎么能不卷起来呢?”有业内人士如此感慨。

破局高端,需组“高端局”

“低端卷得不行了,我们鼓励做车规芯片的企业往高端走。”罗道军如此表示。

长城资本(长城汽车产业基金)上海区总经理贡玺在演讲中提到,接下来,大家可能会卷工艺。

他指出,“一般来说,主机厂Tier1的国产化芯片会从两颗芯片开始,一颗是MCU,一颗是IGBT,这两个支撑了0%-10%过程当中大部分国产化替代的物料和类型。从10%的节点开始,到20%甚至30%的过程当中,特色工艺带来的卡脖子问题,会是未来3-5年国产化芯片替代里面亟待解决的重要问题,包括MEMS工艺。”

当然,在芯片领域,要卷的东西十分之多,但需指出的是,不管卷什么,都不光是车规芯片企业的事儿,整个汽车芯片产业需组起“高端局”,有序分工,破局高端。

图片来源:蔚来

“目前,中国汽车企业在新能源领域已经有标准定制的话语权了,但是在智能网联下半场,在半导体行业,我们还需要努力,还需要主机厂、Tier1和芯片商,真正掌握核心技术的公司一起努力,围绕智能网联下半场打造一些高技术含量的芯片。”王仕伟如是说。

他指出,要提速自主攻坚的步伐,其中对品种多、需求量大的车规级常规芯片,政策上要加强芯片企业主导,主机厂也会积极应用和提出一些需求,分类型联手组建车规级芯片攻关联合体,集中优势资源打通从芯片的设计、制造到封测的产业链关键环节,解决芯片产业投资高、回收周期长、资源配置效率等问题。

而对于技术资本密集的计算类、存储类的高性能芯片,则要持续加大研发投入,持续创新攻关工程,打破跨国公司的技术垄断。同时还要推进配套的软件开发,培育本土化能力比较强的提供底层软件和应用层软件一体化的服务商。

在他看来,软硬解耦,对于主机厂来说是有价值的,数字底座并不是经常变化,但是应用层软件可以持续更新,但对于芯片企业来说,可能是一个伪命题。

“对于芯片来说,软硬无法解耦,而是软硬有效结合在一起,把芯片算力发挥出来,把代码数量减下去。这需要整个产业链的协同,让芯片企业更懂算法,让算法工程师更懂芯片,只有大家结合在一起才能更好创新发力。”他补充道。

由此也能够看到,培养复合型人才的重要性。据中国半导体协会的预测,近几年来,中国芯片的专业人才一直供给不足,到2025年,这一人才缺口将扩大至30万人。总体上看,行业存在国内芯片人才总量不足、高端芯片人才稀缺等问题。站在企业角度,不止要抢人才,加快汽车与芯片行业人才的快速融合也十分关键。

当然,还要完善全链路标准。目前国内芯片的认证标准还是以国外AEC-Q系列的标准为主,但这仅仅是一个入门级标准。

好消息是,目前国内汽车芯片标准制定进程正在加快,超20项相关标准已立项申请或启动。按照《国家汽车芯片标准体系建设指南》,到2025年至少制定汽车芯片标准30项以上,到2030年制定汽车芯片标准70项以上。

此外,在强化政策保障方面,王仕伟提到,要加大对整车企业、芯片企业、软件企业及相关单位的政策支持,提高资源配置的效率,平衡好不同阶段的利益关系,鼓励优先采用国内的芯片软件,用好首台套、首版次的保障措施。

*版权声明:本文为盖世汽车原创文章,如欲转载请遵守 转载说明 相关规定。违反转载说明者,盖世汽车将依法追究其法律责任!

本文地址:https://auto.gasgoo.com/news/202407/19I70399338C601.shtml

好文章,需要你的鼓励

联系邮箱:info@gasgoo.com

求职应聘:021-39197800-8035

简历投递:zhaopin@gasgoo.com

客服微信:gasgoo12 (豆豆)

新闻热线:021-39586122

商务合作:021-39586681

市场合作:021-39197800-8032

研究院项目咨询:021-39197921