9月29日,北汽蓝谷(600733,SH)再现涨停,当晚,北汽蓝谷发布了股票交易异常波动公告,该公司于9月27日、28日、29日连续三个交易日内日收盘价格涨幅偏离值累计超过20%。根据《上海证券交易所交易规则》的有关规定,这属于股票交易异常波动的情况。

图片来源:富途牛牛截图

而就在三天前,北汽蓝谷子公司北汽新能源与华为达成了业务深化合作,根据合作,极狐阿尔法S 华为HI版车型将利用华为的线上、线下渠道进行销售。北汽新能源官宣后的第二天,北汽蓝谷(600733,SH)一字涨停,股价又到了“过山车”的顶点。

图片来源:北汽蓝谷官微

由上述来看,与华为的合作,激发了北汽新能源在资本市场的表现,而搭上华为,或许是北汽新能源目前唯一能打的“牌”。近两年,北汽新能源产销量持续下挫,而这主要源于BEIJING品牌的纯电动汽车销量两年间腰斩。数据显示,2019年北汽新能源销量达到15.06万辆,而今年1-8月,BEIJING品牌纯电动加上极狐的销量总和也仅有1.45万辆。此外,库存难消、距离C端市场越来越远,也是北汽新能源当下难解的痛点。

在BEIJING纯电板块乏力的背景下,北汽新能源开始力推极狐品牌。2020年10月,随着阿尔法T上市,极狐以北汽新能源高端品牌的定位回到行业视野,今年4月,极狐还推出了旗下第二款车——阿尔法S。不过,极狐两款车型上市以来的市场表现难言乐观,在BEIJING纯电板块继续下挫的情况下,极狐还扛不起北汽新能源的大旗。

眼下,与华为的合作,被视为极狐拓展市场的新契机,按照北汽蓝谷董事长刘宇此前的说法,除了麦格纳高端制造,与华为的合作也是极狐的王牌。那么未来,傍上华为的极狐能否打开市场?北汽新能源又能否就此翻身呢?

北汽新能源库存难销?

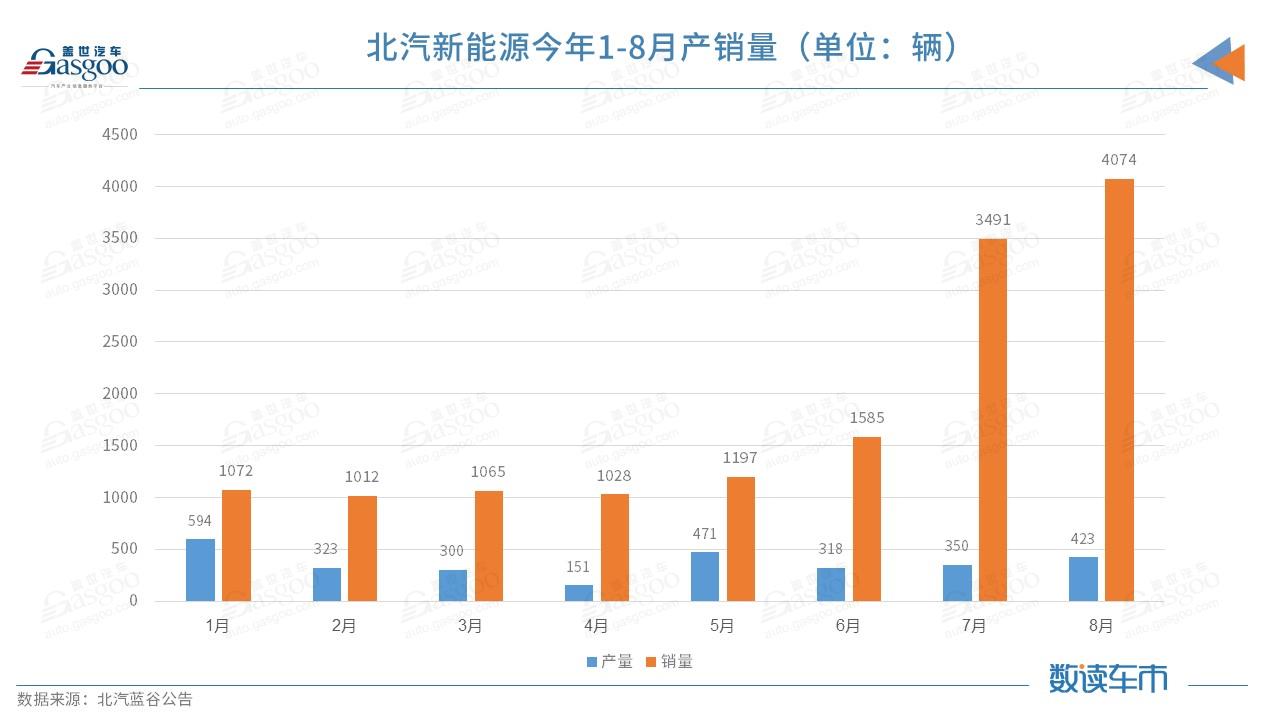

根据日前北汽蓝谷披露的北汽新能源8月产销数据,8月北汽新能源产量仅为423辆,而月产量低于500辆已成为北汽新能源今年以来的常态,数据显示,今年1-8月,北汽新能源累计产量为2930辆,相比去年同期减少69.66%。

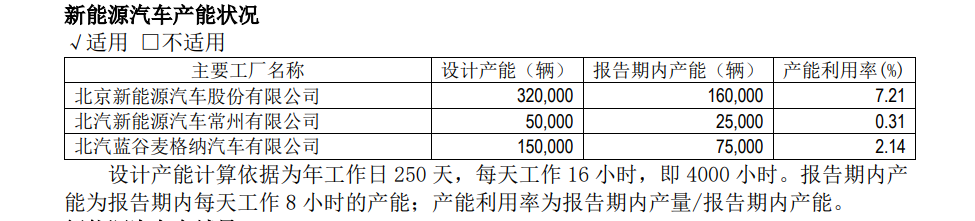

而产能方面,根据北汽蓝谷2020年财报,共有三家工厂为北汽新能源提供产能,三家工厂相加后的设计产能达到52万辆,不过,2020年报告期内北汽新能源产能为26万辆,但即便如此,三家工厂的产能利用率仍不足10%,其中常州工厂2020年产能利用率仅有0.31%。

图片来源:北汽蓝谷公告

由于产能利用率过低,今年3月,北汽新能源还曾被江苏发改委“点名”,江苏省发改委在《关于切实加强汽车产业投资项目监督管理和风险防控的通知》中提到,北汽新能源常州、北汽蓝谷麦格纳等企业已经连续两年汽车产能利用率低于10%,其产能利用率已偏离产能利用的合理区间。

此外,值得注意的是,北汽新能源今年以来虽然产量不高,但销量和产量的差距较大。数据显示,1-8月北汽新能源累计销量为14524辆,约是同期产量的4倍。有观点认为,北汽新能源今年在着力消化库存。

根据北汽蓝谷此前财报数据,北汽新能源2019年、2020年库存量持续增长,其中2019年库存量33550辆,同比增长1562%;2020年库存量42095辆,同比增长25%。显然,今年以来北汽新能源的销量远低于2020年库存量。

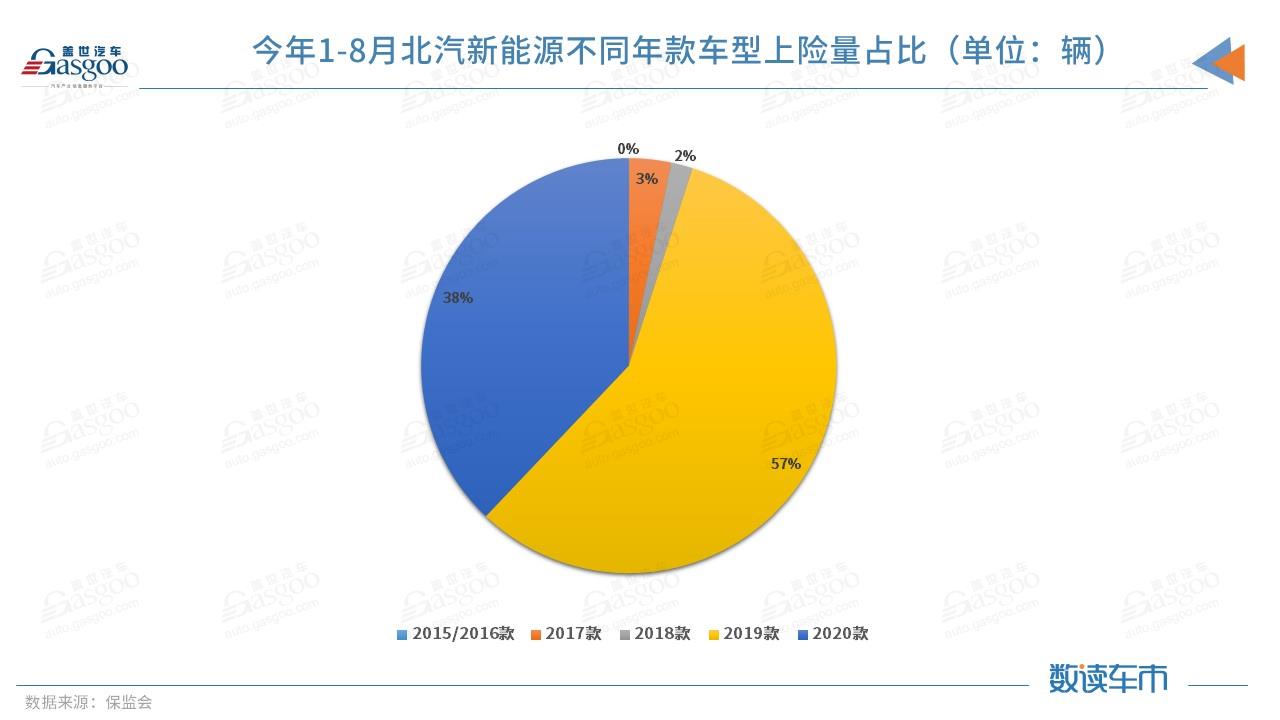

来自机动车的上险数据显示,今年1-8月北汽新能源的上险量中,极狐品牌上险车型均为2021款,而BEIJING品牌的上险均是2020款甚至更早生产的车型,其中2019年款占据了62%。

另据北汽新能源官网信息,BEIJING品牌纯电动车型至今没有推出2021款。

C端用户占比远低于行业水平

实际上,北汽新能源产量较低不只是为消化库存,还与其今年以来的销量表现不无关系。对于今年北汽新能源产量骤降的原因,北汽蓝谷董事会秘书胡革伟日前回复盖世汽车称,由于疫情原因,全国对公市场收缩,导致北汽新能源对公优势产品销量下降;而高端品牌极狐尚处于市场拓展阶段,综合之下,公司产销量下降。

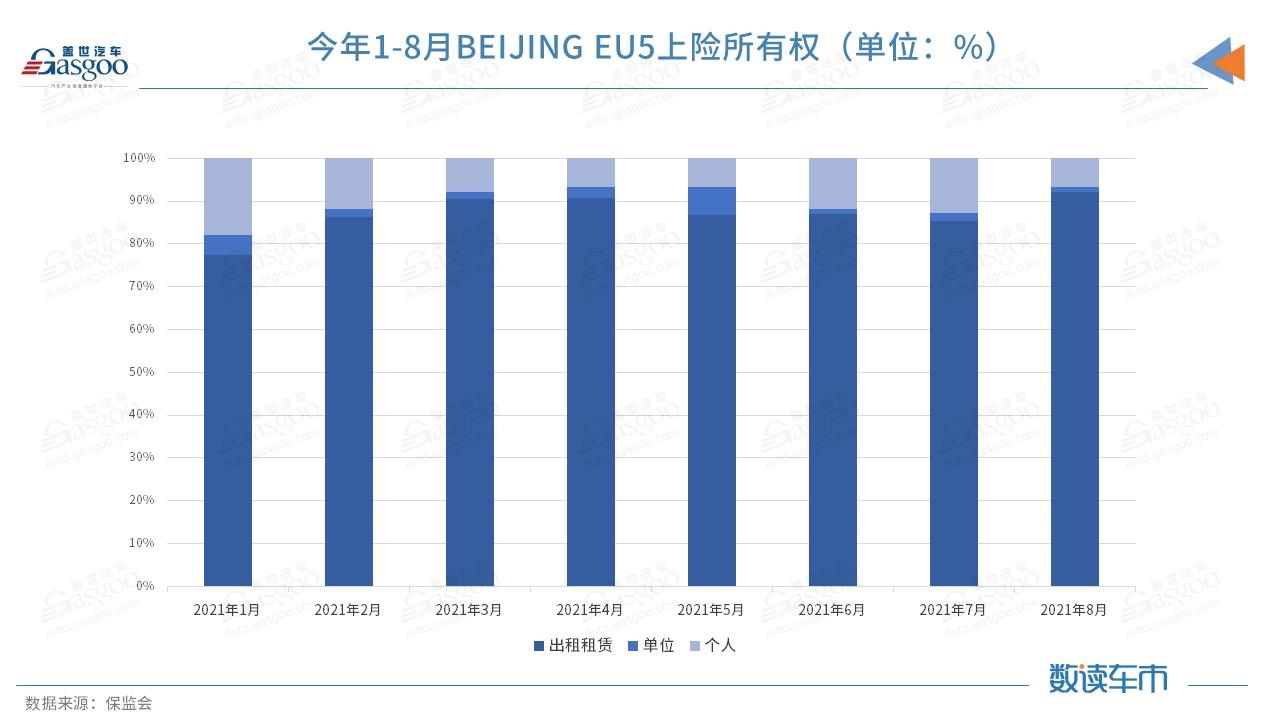

由上述来看,B端市场的收缩对北汽新能源的市场影响较大,一直以来,B端市场在北汽新能源整体销量中占据很大比例。根据上险量数据,北汽新能源今年1-8月累计上险量为34050辆,其中出租租赁上险17608辆,单位上险4518辆,个人上险11924辆,B端(出租租赁+单位)与C端上险比例约为65∶35。

需要关注的是,从国内整体新能源汽车市场而言,在特斯拉、造车新势力等车企的拉动下,新能源汽车个人消费占比已逐渐提升,今年8月,国内新能源市场个人用户上险占比已达到78.44%,由此来看,北汽新能源在C端的市场占比远低于行业水平。

从旗下品牌来看,BEIJING品牌的B端上险较高。今年1-8月,BEIJING品牌B端上险量为21166辆,占该品牌整体上险量约66%。

BEIJING品牌在B端市场主要依靠EU5这款车,今年1-8月,BEIJING EU5纯电上险量为17225辆,其中约90%的上险均为B端上险,个人用户上险不到10%。

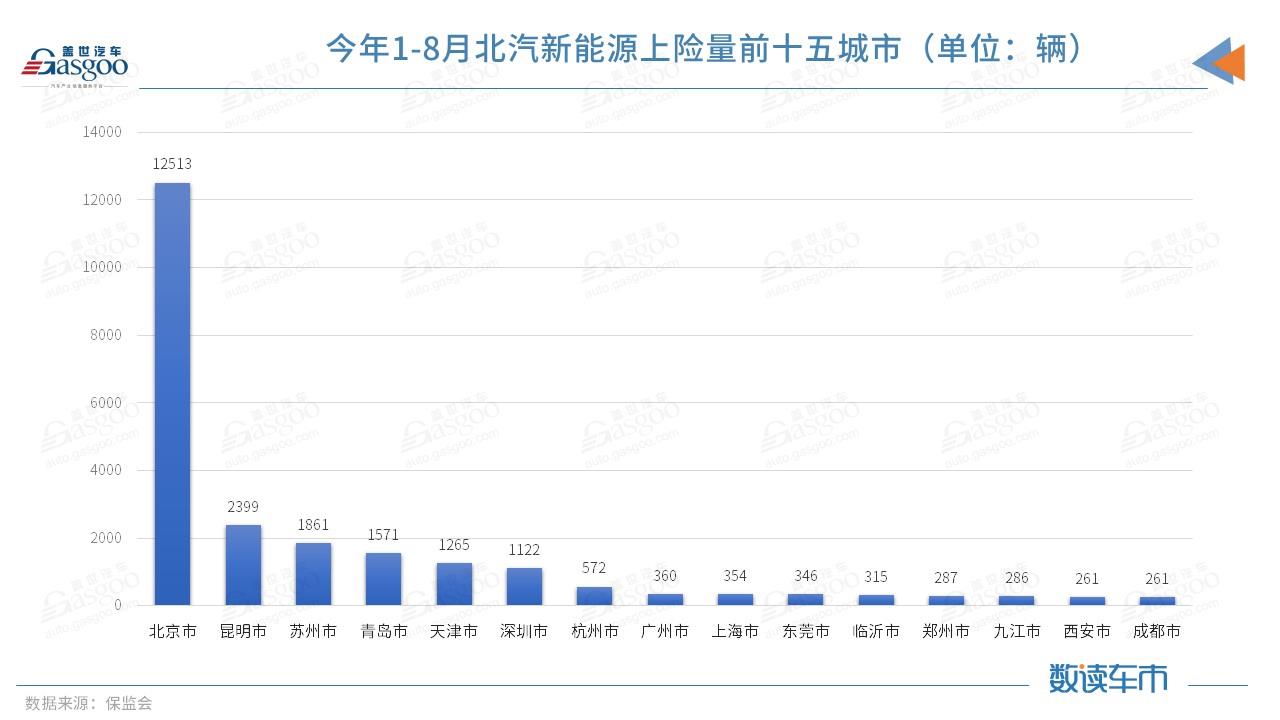

随着B端占比越来越高,北汽新能源销往的城市区域也更为集中。根据上险量数据,北汽新能源车型主要销往了北京、昆明、苏州、青岛等城市,其中北京上险量在北汽新能源全国市场中占比最高,达到了36%,有观点认为,这或与北京出租车公司集中向北汽新能源采购有关。

改革成效尚未凸显

B端市场的收窄以及C端市场的下降,使北汽新能源的营收下降,其今年上半年财报显示,北汽蓝谷报告期内营收约24.37亿元,比上年同期减少约21.69%,归属于上市公司股东的净利润约为-18.13亿元。

事实上,北汽新能源是国内最早获得纯电动乘用车生产资质的车企,也曾连续七年摘得国内纯电动汽车市场销量冠军,2018年北汽新能源产销均超过10万辆,其中销量达到15.8万辆。而从2019年开始,新能源汽车补贴进一步退坡、国内新冠疫情爆发、特斯拉、造车新势力等品牌进入市场,在竞争加剧的环境下,北汽新能源的光环在逐渐减淡。

为了扭转颓势,北汽新能源从去年以来就在实施内部改革,2020年,北汽集团BEIJING品牌采用了“一个渠道、一个团队”的策略,将北汽新能源车与其自主燃油车实行了并网销售, 彼时有分析认为,与燃油车并网销售或将帮助北汽新能源充分利用集团资源,扩充渠道数量,实现市场表现的快速提升。

此外,为了促进极狐品牌的发展,北汽新能源增加了对极狐的资本支持,其中就包括加大研发投入、市场渠道布局以及品牌营销等等,为提升用户体验,极狐还建立了独立的用户运营中心。但是从去年以来的市场表现来看,一系列的改革措施尚没有扭转北汽新能源的颓势。

根据北汽蓝谷今年上半年财报,北汽新能源下半年业务的重心将聚焦在市场销售端和产品开发端。其中在市场销售端,北汽蓝谷将聚焦极狐品牌的提升和渠道建设,极狐将加快直营与分销相结合、城市商务区展厅与交付中心相结合的市场渠道布局;而BEIJING 品牌下半年则计划抓住出租车等重点项目,此外,BEIJING 品牌要在全国尤其是三四线城市加快布局。

极狐是北汽新能源那张能打的牌?

从去年以来,北汽新能源就在着力推动极狐品牌的发展,试图通过高端品牌来扭转颓势,为此,北汽新能源在资金层面给予了极狐很大支持,北汽蓝谷财报显示,今年上半年北汽蓝谷销售费用达到5.3亿元,较去年同期增长了75.9%,而这主要是极狐增加广宣及运营费用所致。

然而,营销费用的增加还没有在极狐的市场表现上快速凸显。数据显示,今年1-8月,极狐在国内累计上险量为2001辆,其中个人用户上险1041辆,占比约为52%,其余为B端市场上险。

极狐品牌目前有两款车型在售,其中阿尔法T已经上市快一年,今年1-8月,阿尔法T累计上险量为1445辆。但需要关注的是,阿尔法T售价区间为24.19万元-31.99万元,而在这一价格区间,特斯拉、小鹏、蔚来等品牌车型前八月上险量已经远超极狐。

图片来源:极狐汽车

为了提升极狐的品牌力和市场表现,今年以来,极狐在全国范围内快速扩充直营门店,按照官方计划,到今年年底,极狐要在全国建成100家门店。

在北汽新能源董事长刘宇看来,极狐并不是没有“牌”可打,麦格纳的高端制造就是极狐可打的一张“牌”。除此之外,与华为的合作也是极狐的王牌。

据了解,极狐将于今年四季度小批量量产交付阿尔法S 华为HI版车型,这款车是市场上全栈式搭载华为智能汽车解决方案的首款车,也是全球首款搭载三颗激光雷达的量产车以及首款搭载华为鸿蒙 OS 系统和华为高阶自动驾驶 ADS 系统的量产车型。

不过,这样一款车型的售价并不低,极狐阿尔法 S 华为 HI 版预售价38.89万元起,而纯电动汽车在30万以上的价格区间,也是造车新势力、特斯拉等品牌车型的集结地带,由此来看,这款车型上市后面临的市场挑战不可小觑。

图片来源:极狐汽车

9月27日,阿尔法S 华为HI版车型的上市前准备有了新进展,北汽新能源宣布,阿尔法S 华为HI版车型将在华为渠道销售,计划在今年年底前实现销售渠道建设。但值得注意的是,根据公告,极狐与华为签署的仅是框架协议,具体的合作细节并未披露。有报道援引知情人士的消息称,华为与北汽新能源尚未达成销售合作,双方仍在接触中,年底前不一定能实现合作。

此外,极狐并不是第一个利用华为渠道销售的汽车品牌,与华为合作的赛力斯SF5已于今年4月进入华为零售渠道。今年1-8月,赛力斯SF5累计上险量为2107辆,从市场表现来看,在华为的加持下,赛力斯SF5的上险量虽然逐月上升,但其市场规模还未完全打开。由此来看,在赛力斯之后搭上华为的极狐,后续能否借此提升市场表现还很难定夺。

*版权声明:本文为盖世汽车原创文章,如欲转载请遵守 转载说明 相关规定。违反转载说明者,盖世汽车将依法追究其法律责任!

本文地址:https://auto.gasgoo.com/news/202109/30I70275327C501.shtml

好文章,需要你的鼓励

联系邮箱:info@gasgoo.com

求职应聘:021-39197800-8035

简历投递:zhaopin@gasgoo.com

客服微信:gasgoo12 (豆豆)

新闻热线:021-39586122

商务合作:021-39586681

市场合作:021-39197800-8032

研究院项目咨询:021-39197921