中国汽车产业长期被芯片扼住脖颈的尴尬,在智能电动汽车时代有望逐渐得到缓解。

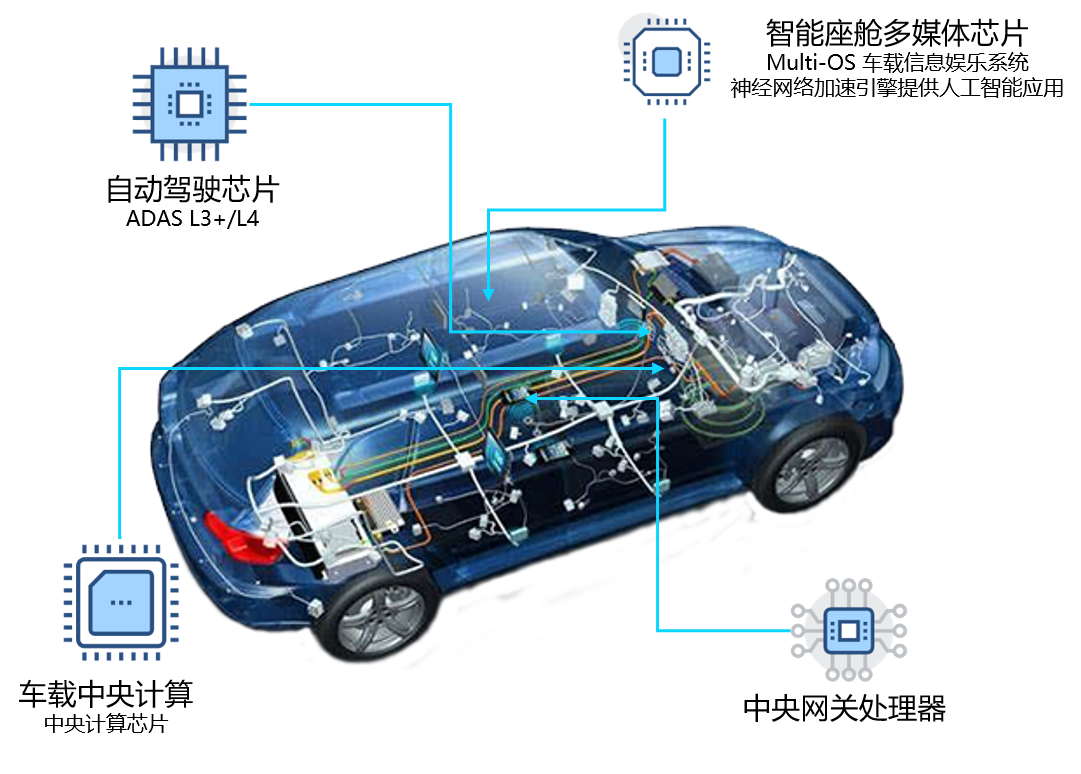

由于自动驾驶、车联网、新能源汽车等新一代汽车技术对芯片的需求到了一个新的高度,在近两年催生了大量本土玩家,包括过去在该领域涉足甚少的整车企业,也争相开始大举进军芯片产业,通过自研或与领先的车用芯片企业合资合作,强化在芯片领域的存在感。与此同时,国家层面也开始给予产业发展相关的指导支持。

在此背景下,本土汽车芯片产业的突围之战开始初现成效,特别是在智能汽车领域,“中国芯”俨然成了产业链上不可或缺的一部分。

信息来源:盖世汽车整理

传统车企密集入局,抢占智能汽车“芯”高地

关于本土车企在芯片领域的布局,较早可以追溯到2004年,这一年比亚迪半导体有限公司正式成立,开启了自主车企布局半导体产业的元年。

但由于在传统燃油车上半导体的应用空间有限,占整车价值比例并不高,在此后长达十年的时间里,除比亚迪之外,车用芯片领域鲜有本土车企踏足。而较早入局的比亚迪,似乎也并没有尝到多少“先发制人”的甜头,反而因本土产业链在汽车芯片市场的集体失声,加之比亚迪针对半导体板块制定的“内供”策略,一定程度上限制了该业务的发展,长期处于外资芯片巨头垄断市场的阴霾下。

直到2016年左右,随着汽车“四化”的兴起,驱动芯片在智能电动汽车上的重要性不断凸显,半导体在汽车领域的价值才开始得到大幅跃升。据Gartner数据显示,全球汽车半导体市场2019年销售规模为410.13亿美元,预计2022年将达到651亿美元,占全球半导体市场规模比例达12%,成为半导体细分领域增速最快的部分。

其中在电动化趋势下,预计纯电动车单车的半导体总价值量相比传统汽车将提升70%以上,功率半导体将是价值量提升最大的细分。而在智能化和网联化趋势下,汽车半导体价值则将随着自动驾驶等级的提高而不断提高,未来有望从L2的160美元增长到L4/L5的970 美元。

正是看到这一点,过去几年众多自主车企纷纷开始通过自主研发或与相关的企业进行产业协作,积极入局。第一个快速反应的是吉利,于2016年5月战略投资成立了亿咖通,通过聚焦座舱和整车智能化,打造满足不同需求的车载芯片平台。为此,亿咖通构建了四大序列的芯片矩阵:高性能车规级数字座舱芯片E系列、全栈AI语音芯片V系列、先进驾驶辅助芯片AD系列和微控制处理器M系列。

但吉利显然不满足于此。2018年9月,吉利又通过亿咖通联合Arm中国出资成立了湖北芯擎科技有限公司,并于2020年底进一步成立了武汉路特斯科技有限公司,深耕车用芯片。其中芯擎科技主要聚焦高性能车规级芯片及模组研发,加速亿咖通“芯片战略”全面落地。

图片来源:上汽

在吉利入局之后,上汽、东风、一汽、北汽、长城等车企,也相继开始有所动作。比如上汽于2018年3月与英飞凌联合成立上汽英飞凌汽车功率半导体(上海)有限公司,迎战电气化。2020年5月,为顺应“软件定义汽车”变革趋势,上汽又成立了零束软件分公司,进行算力芯片、SOA软件平台等的自主研发,以补齐在智能驾驶芯片领域的短板。并于近日宣布牵手地平线,共同打造对标特斯拉FSD的下一代自动驾驶域控制器。上汽在芯片领域的产业布局因此接近完成闭环。

一汽也在芯片领域布局已久。2019年底,一汽宣布与黑芝麻智能科技在自动驾驶芯片领域达成合作。随后的2020年8月,一汽经由一汽智能网联开发院,又与地平线达成合作,共同探索高级辅助驾驶和高级别自动驾驶等方面的前沿科技研发和商业落地,并在同年底进一步与瑞萨电子成立联合实验室,共同开发自动驾驶、智能座舱、动力总成、车身控制等控制器平台。

同样看中地平线在车用芯片领域技术实力的还有长城、奇瑞、长安等本土车企,其中长城是近日宣布正式进军芯片产业的另一家整车厂。而东风和北汽,则分别相中了Imagination和中国中车,先后成立了智新半导体和核芯达,智新半导体年产30万套功率芯片模块的生产线据悉将于4月投量,助力IGBT打破海外垄断,实现进口替代。

在新造车领域,一向对特斯拉“又爱又恨”的造车新势力,也纷纷效仿特斯拉走上了芯片自研之路。例如零跑汽车,早在2018年4月,就宣布与大华股份联合研发AI自动驾驶芯片,并已于2020年10月正式发布了首款完全自主知识产权的智能驾驶芯片——凌芯01,据悉,该芯片将搭载在零跑C11上,C11首台工装车已于2月27日正式下线,预计9月开始投产。另外,蔚来也被曝将自研芯片。

整体来看,本土车企在芯片领域的布局,以面向智能化和网联化的前瞻应用为多,在电气化领域则只有比亚迪、上汽、东风等少数几家。分析原因,或与车规级IGBT入局门槛较高,产品标准要求严苛,且需大规模资金和技术投入有关。另外,国际厂商在该领域整体起步较早,垄断市场已有多年,本土产业化起步较晚,在芯片设计、晶圆制造、模块封装等核心环节技术储备均比较薄弱,短期内本土玩家很难追平也是很重要的一方面。而面向智能网联领域的芯片应用,从智能座舱到辅助驾驶再到高级别的自动驾驶,细分应用众多,并且很多领域国内外其实处于相同起跑线,加之国内对创新技术的接受程度更积极,更利于本土企业突围。比如目前在芯片算力、功耗等关键指标上,本土自动驾驶芯片供应商的崛起之势已然形成。

协同效应渐显,“中国芯”全面突围仍需多管齐下

从2016年本土车企开始大举进军芯片领域到现在,经过数年的攻关,本土企业在车用芯片领域已经产生了一定的协同作用,并开始进入规模化量产阶段,成为中国汽车芯片产业突围的中坚力量。

比如在吉利扶持下成立的亿咖通,其E系列芯片首款产品E01芯片现已搭载在吉利汽车部分车型上,全栈AI语音芯片也于2019年流片成功,2020年达到量产状态,并进行车规认证,实现车规芯片SOP。目前,亿咖通正大力推进与更多全球主流车企的合作,进一步扩大业务范围,为此亿咖通先后于2020年10月和2021年2月进行了两次融资。

芯擎科技智能座舱芯片,图片来源:芯擎科技

而在亿咖通赋能下成立的芯擎科技,也将于今年推出一款7nm智能座舱车规级处理器芯片——SE1000,正式进入产品兑现期。

地平线则通过与长安、奇瑞等的合作,将其车规级 AI 芯片征程2搭载在长安UNI-T、奇瑞新能源蚂蚁等车型上,成功实现了在前装市场的量产落地。日前,长安旗下UNI序列全新中型SUV——长安UNI-K开启预售,新车再度搭载了地平线征程 2,实现智能进化。

但不容忽略的是,中国汽车产业要想全面实现车用芯片自主,依旧任重道远。“ 虽然中国已经成为全球最大的汽车市场,电动化、智能化的趋势推动汽车芯片数量的大幅度提升,车规级芯片国产化已拥有规模基础,但目前国产车规级芯片仍然存在整车应用规模小、车规认证周期长、技术附加价值低、上游产业依赖度高等问题。”日前,上汽集团董事长陈虹在“两会”建言中提到。

以车规认证为例,目前国外虽然有AECQ认证和AQG324认证等标准,但却不能但不能完全支持中国新能源汽车技术发展对半导体性能和可靠性的高要求。在车规测试平台方面,国内测试机构和资源大多也不具备完整的车规测试能力,且极少做过车规测试。而国内的汽车半导体企业很多又是从消费类电子和工业电子领域跨界而来,对汽车行业的通用要求和规范比较陌生,以至于在质量控制,特别是一致性保证能力方面较为薄弱,自然难以与国际芯片巨头对抗。

市占率就是最好的说明。据相关分析数据显示,2019年,全球汽车芯片市场规模约为475亿美元,但我国自主汽车芯片产业规模不到150亿元,约占全球的4.5%。与此同时,我国汽车产业规模占全球市场达30%以上。这意味着,我国绝大部分的车用芯片都需要进口,正因为如此,受此次芯片短缺的影响,中国1月份汽车产销量出现了较大幅度的下滑。

据中汽协统计数据显示,2021年1月,国内汽车产销分别达到238.8万辆和250.3万辆,环比分别下降15.9%和11.6%。中国汽车工业协会副秘书长李邵华指出,在多个影响因素中,芯片是最重要的影响之一。

不仅如此,长安汽车党委书记、董事长朱华荣指出,由于我国汽车核心芯片主要依赖进口,随着国际局势风云变幻、全球半导体原材料和产能日益紧张、新冠疫情对供应链影响等,汽车芯片存在随时断供风险,且将成为阶段性和结构性问题长期存在。

因此,提升车规级芯片国产化率迫在眉睫。具体怎么做呢?陈虹认为单靠市场一股力量很难推动车规级芯片国产化,还需要形成政府牵头,整车企业联合,针对头部芯片企业开展重点扶持的策略。比如通过补贴、降低企业投入等形式,加大对车规级芯片行业的扶持力度,率先解决技术门槛较低的车规级芯片国产化问题。然后再由政府或头部企业牵头需求端和供给端,分摊研发资金、共享专利,逐步攻克技术门槛高的车规级芯片国产化问题。

朱华荣则建议设立芯片薄弱环节的重大科技专项,并强化激励政策鼓励企业加大投入,比如推动和鼓励主机厂敢于试用或大规模应用国产汽车主芯片。另外,朱华荣还呼吁加强行业标准制定,特别是测试验证标准,确保半导体产品达标。毕竟高产品质量是让整车企业敢于使用国产化芯片的大前提,也是国产车规芯片突围的根本支撑。

图片来源:工信部

值得一提的是,国家层面针对汽车芯片短缺问题已经开始行动。2月26日,由工信部指导编制的《汽车半导体供需对接手册》正式发布,该手册在供给端收录了国内59家半导体企业568款产品,需求端收录了26 家汽车及零部件企业的 1000条产品需求信息,旨在加强汽车半导体供需对接,保障产业链供应链安全稳定。在政府和企业的共同努力下,自主汽车芯片产业链正逐渐形成合围之势,突围战即将全面打响。

*版权声明:本文为盖世汽车原创文章,如欲转载请遵守 转载说明 相关规定。违反转载说明者,盖世汽车将依法追究其法律责任!

本文地址:https://auto.gasgoo.com/news/202103/3I70243869C103.shtml

好文章,需要你的鼓励

联系邮箱:info@gasgoo.com

求职应聘:021-39197800-8035

简历投递:zhaopin@gasgoo.com

客服微信:gasgoo12 (豆豆)

新闻热线:021-39586122

商务合作:021-39586681

市场合作:021-39197800-8032

研究院项目咨询:021-39197921