虽然主要的汽车芯片制造商都在实施不同程度的扩产,但从短期来看,芯片供应短缺问题很难快速解决。甚至有业界人士认为,这一波缺货潮会持续至少3年,一直到2023年都不会纾解。

而芯片短缺产生的“雪球效应”也正越滚越大。中国汽车工业协会副秘书长李邵华近日表示,受芯片短缺影响,我国1月汽车产量跌幅较2016年、2018年、2019年明显扩大。近日,还传出晶圆代工和封测端将在第二季度启动新一轮涨价周期。

图片来源:台积电

到处都在涨涨涨,缺缺缺,可以预见,加快国内产业链国产替代有望成为新的投资机会。那么中国车用芯片市场规模如何?发展到什么地步了?能否乘上东风呢?

国产替代下的中国“芯”动能

刚刚过去的2020年,我国汽车芯片相关企业注册量呈现出井喷式增长。天眼查专业版数据显示,目前我国有近1.5万家经营范围含“汽车”,同时包含“芯片、半导体”,且状态为在业、存续、迁入、迁出的汽车芯片相关企业。以工商登记为准,2020年我国新增超5000家汽车芯片相关企业,比2019年上涨187.4%。

这背后的动因是国际格局下的国产替代机会。

中兴、华为的“断芯”遭遇敲响了“中国芯”警钟,在芯片“卡脖”大背景下,国产替代浪潮的呼唤声越来越大,近年来,汽车芯片自主化也多次被摆上台面。

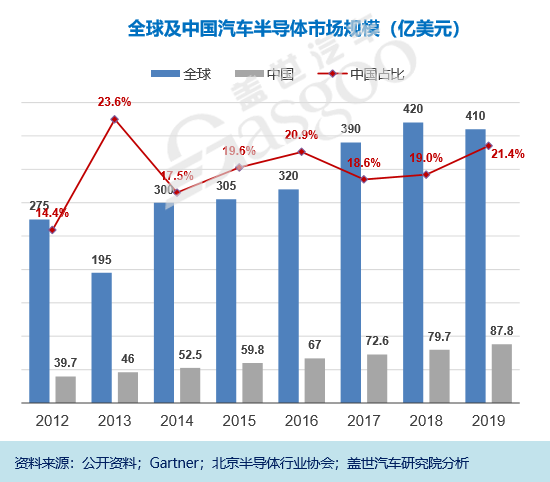

来自Gartner与北京市半导体行业协会的数据显示,中国汽车半导体市场规模占据着全球市场1/5的总量,且近年来一直在持续增长。

但中国在汽车芯片上的自主率极低。据中国汽车芯片产业创新战略联盟数据显示,2019年我国汽车产业规模占全球市场达30%以上,同期我国自主汽车芯片产业规模仅占全球的4.5%。汽车用芯片进口率超90%,先进传感器、车载网络、三电系统、底盘电控、ADAS(高级驾驶辅助系统)、自动驾驶等关键系统芯片过度依赖进口。

而从长远来看,芯片制造商与汽车工业之间的关系将更加密切。新四化下国内新能源市场快速崛起,辅助和自动驾驶等功能得到发展,需要更先进的芯片,汽车半导体市场规模及份额或将进一步扩大。到2030年,中国汽车半导体市场总规模将达159亿美元。

与此同时,各类汽车半导体的单车价值也将快速上涨,尤其是在功率半导体上,将增长5倍多,此外在通信领域,也将增长3倍多。如果能实现国产替代,这个势能不可小觑。

眼下“缺芯”的情况正好给上下产业链划出了考试重点。缺什么,补什么,成功路径清晰,“机会在哪儿”早已有明确的答案。

在这种情况下,有多少本土车用芯片企业做好“出圈”准备了?

浪潮中的本土车用芯片企业

目前,本土车用芯片企业的发展路径大致可分为内生发展、外部收购和新兴领域创业三种。

l 内生发展

国内最大的车规级IGBT厂商——比亚迪半导体就是内生发展路径中的“明星企业”。去年4月,比亚迪半导体宣告重组完毕并拟引入战略投资者,仅62天后便完成了来自知名财务投资机构以及国家队、产业队的A轮、A+轮融资,融资金额超过27亿元人民币。与此同时,从成立到完成IPO辅导备案,比亚迪半导体也仅仅用了9个月。顺利的话,比亚迪半导体年内将申报上市。预计上市后,市值将不低于300亿元人民币。

在产品规划上,据比亚迪半导体产品总监杨钦耀不久前透露,其车规级IGBT已经走到5代,碳化硅mosfet已经走到3代,4代正在开发中。目前在规划自建产线,预计今年将有自己的产线。

比亚迪车用IGBT模块,图片来源:比亚迪

而对于传统芯片设计公司兆易创新来说,公司导入汽车市场也有三四年了。据了解,其NOR市场占比已经达到了20-30%。其中,前装量产的GD25 SPI NOR Flash产品系列,全面满足车规级AEC-Q100认证,支持2Mb至2Gb多种容量,可为特定应用提供高性能和高可靠性的闪存解决方案。

在目前汽车芯片最紧缺的MCU上,兆易创新也率先切入车规级并进行了一定布局,未来还将升级到32位。预计2021年该业务营收将翻倍,并成为兆易创新2021年的主要增量。

兆易创新GD32系列MCU,图片来源:兆易创新

此外,通信巨头华为也一直致力于将手机芯片级能力扩展至汽车领域。早在2019年,华为就面向全球发布了5G多模终端芯片巴龙5000,并将其应用在了5G车载模组MH5000上,该模组由此成为国内首款集成5G-V2X技术车载模组。华为还计划将已在手机端应用成熟的麒麟710A芯片应用到智能座舱领域,对标高通820A,打造CDC智能座舱平台。

而在车规级计算\控制类芯片上,目前华为也已推出包括MDC600、MDC300、MDC610以及MDC210等计算平台以满足不同客户需求。其中,MDC 600包括8块昇腾310芯片,未来有望冲击L5级别自动驾驶。

在自身研发实力逐步增强的同时,华为还选择通过投资并购的方式来快速覆盖国内创新资源。据不完全统计,仅2020年一年,华为就投资了7家材料与设备公司。

l 外部收购

作为国内最大的半导体上市公司,闻泰科技在2018年启动收购恩智浦旗下标准件业务事业部——安世半导体。数据显示,安世半导体50%左右的营收来自汽车市场,是全球领先的分立器件、逻辑器件、功率器件厂商,市场份额约占13.4%,细分市场的全球排名均位列前三。同时,在中高功率的MOS产品和IGBT产品,碳化硅、氮化镓器件的布局上处于领先地位,几乎所有燃油车及新能源汽车都有用到其器件。

近日,该公司全球销售资深副总裁张鹏岗接受了中央电视台采访时表示,在全球半导体涨缺的背景下,闻泰科技安世半导体位于上海临港的总投资120亿元的12英寸晶圆厂已在1月份动工。预计2022年7月份正式投产,年产晶圆片40万片,达产产值33亿元/年。

闻泰科技安世半导体全球销售资深副总裁 张鹏岗接受采访,图片来源:CCTV

而要提到本土车用芯片企业的并购,不得不提的一定是2018年韦尔股份“蛇吞象”收购了彼时全球第三大图像传感器厂商——豪威科技。从当时的体量来看,仅北京豪威的资产总额就几乎是韦尔股份的5倍,净资产几乎是8倍。

据BDO分析,豪威的CCD/CMOS 图像传感器在汽车领域市场占有率为29%,是奔驰、宝马、大众、特斯拉、BYD、长安、吉利等领先或知名品牌汽车制造商的供应商。2020年上半年,公司发布了汽车行业首款搭载Nyxel技术的图像传感器OX03A2S,该产品可在弱光环境下检测和识别物体,提高安全系统的性能。

还有2017年四维图新高溢价收购联发科旗下的汽车电子事业部——杰发科技,助力四维图新将产业链延伸到汽车芯片环节。之后经过数年的发展,目前杰发科技自主研发设计的新一代车规级高性能智能座舱芯片AC8015目前已获多家系统商新平台定点,实现了国产车规级大型SoC的突破。近日,四维图新还完成了定增募资40亿元,用于投入汽车电子芯片、自动驾驶地图、云平台等产品业务的技术创新和商业化进程。

杰发科技MCU芯片,图片来源:杰发科技

l 初创公司加速崛起

在“中国芯”的突围之路上,近年来还迎来了地平线、黑芝麻科技、芯驰科技、芯擎科技等新兴创业公司,他们虽然成立的时间并不长,但通过在自动驾驶、智能座舱、车联网等新兴技术领域积极发力,俨然成了中国汽车产业“四化”转型路上一股不可忽略的中坚力量。

尤其是AI芯片独角兽企业地平线,目前已实现了汽车智能芯片前装量产,并形成了L2-L3级的“智能驾驶+智能座舱”芯片方案的完整产品布局。今年,地平线还将在正式推出更强大的汽车智能芯片征程5。

其朋友圈列表也相当“豪华”。成立仅5年多,就获得了9起融资,收获了一众整车厂、Tier1小伙伴,长安、一汽红旗、奥迪、上汽、广汽、比亚迪、佛吉亚、博世等均在列。近日,长城和上汽乘用车也先后宣布与地平线达成合作,对标特斯拉FSD打造下一代智能域控制器和系统方案。

地平线车规级AI芯片roadmap,图片来源:地平线

黑芝麻科技目前也形成了从自动驾驶芯片、控光、传感器到应用端的整体解决方案。去年6月黑芝麻科技发布的第二颗车规级智能驾驶感知芯片华山二号A1000,可支持L3自动驾驶。

与此同时,针对智能座舱、自动驾驶、中央网关等应用场景,芯驰科技也在积极研发。去年5月,芯驰科技发布了9系列高性能SoC系统级芯片,并同期架构完成了更高功能安全级别的车辆底层域控制芯片。公司后续产品还将覆盖包括车身、动力、电池控制、安全等汽车通用处理器。

应用于ADAS及自动驾驶的V9芯片,图片来源:芯驰科技

虽然国内汽车半导体在基础环节、标准和验证体系、车规产品验证、产业配套等方面能力仍较薄弱,但国家也在积极推动“自主芯”发展。目前,已启动汽车芯片“内循环”布局。

针对汽车芯片供应紧张及国产化替代问题,近日,工信部电子信息司和装备工业一司指导中国汽车芯片产业创新战略联盟等编制了《汽车半导体供需对接手册》,并于2月26日举办了汽车半导体供需对接专题研讨会。上述提及的四维图新、兆易创新、韦尔股份、地平线等公司纷纷出席。

据了解,手册收录了59家半导体企业的568款产品,以及26家汽车及零部件企业的1000条产品需求信息,以推广优秀的汽车半导体产品,促进汽车半导体产业链上下游沟通协作。

图片来源:紫光国微

“国家芯片水平从某种程度上反映了国家的整体水平。” 中国工程院院士李国杰曾在公开场合表示,资本市场的博弈牵动着大国的兴衰。

眼下,我们已经走到了大国博弈的历史发展节点。在这场大潮下,车用芯片的自主化或许仅仅是一个微妙的契机。而前路虽然迷雾重重,但这是一条不得不走的路,也是一条必须要尽快走通的路。

*版权声明:本文为盖世汽车原创文章,如欲转载请遵守 转载说明 相关规定。违反转载说明者,盖世汽车将依法追究其法律责任!

本文地址:https://auto.gasgoo.com/news/202103/2I70243650C601.shtml

好文章,需要你的鼓励

联系邮箱:info@gasgoo.com

求职应聘:021-39197800-8035

简历投递:zhaopin@gasgoo.com

客服微信:gasgoo12 (豆豆)

新闻热线:021-39586122

商务合作:021-39586681

市场合作:021-39197800-8032

研究院项目咨询:021-39197921