日前,商务部对外贸易司和中国汽车技术研究中心有限公司联合发布《中国汽车贸易高质量发展报告(2019)》。报告指出,加入世贸组织以来,我国汽车出口呈现快速增长状态,出口规模日趋扩大,但在货物整体出口额占比、附加值、利润率、出口方式和市场布局等方面,依然与欧美日等汽车贸易强国还存在较大提升空间。

整体向好 新能源汽车出口增长快速

数据显示,加入世贸组织后,2001~2008年,我国汽车出口整体呈现稳步增长趋势,2008年实现汽车出口68.1万辆。2009年,受金融危机影响,我国汽车出口出现大幅下滑,出口量跌至37.0万辆。金融危机后几年,我国汽车出口逐渐回暖,于2012年创下历史新高,出口量首次超过百万规模达到105.6万辆。近年来,我国汽车企业不断加快“走出去”步伐,汽车出口已从当初单一的产品贸易逐渐向技术与资本共同输出的海外产业战略布局转变,并于2018年再次突破百万辆达到100.89万辆。

2009~2019年上半年我国汽车出口情况

值得一提的是,随着我国新能源的快速发展,中国品牌新能源汽车出口量亦不断增长。根据中国汽车工业协会统计,2015~2018年我国新能源出口持续大幅增长。2018年,我国新能源汽车出口0.91万辆,比2015年增长6.5倍。我国新能源汽车主要对欧美等发达国家出口,2018年,对美国、欧盟出口额分别达到1.2亿美元和0.9亿美元,占新能源汽车出口总额的70%。2019年上半年,我国新能源汽车出口5569辆,同比增长99.3%,平均单价同比提升50.4%。其中纯电动汽车出口2540辆,占比44.6%,同比增长0.4%;插电式混动车型出口3021辆,占比54.2%,同比增长近36倍;燃料电池车辆出口8辆,是该类型新能源车首次实现出口。

此外,我国汽车零部件配套能力不断增强,出口规模已跃居出口大国之列。我国汽车零部件出口主要面向发达国家,主要出口产品包括发动机整机及零部件、车身附件及零部件、汽车电子电器仪表、汽车照明及信号装置、制动系统、传动系统、行驶系统、转向系统零部件等。2018年出口额725亿美元,占汽车产品出口总额的82.4%,比2013年增长16.6%。美国、日本、德国等发达国家是我国汽车零部件的主要出口市场。同时,我国传统汽车关键零部件部分产品技术实现突破,并已批量投产及应用。而新能源汽车规模提升也带动了相关零部件技术的快速发展,动力电池、驱动电机及电控系统等核心技术方面不断实现突破。如宁德时代建立了完整的研发、制造体系,已突破电芯、电池系统等全产业链核心技术,年产销规模居全球第一,与宝马、大众、戴 姆勒、丰田等跨国车企均建立合作关系。均胜电子推出电动汽车无线充电系统,可为电动汽车提供高功率的无线充电服务。

出口水平仍与欧美日存在较大差距

尽管出口量在逐年增加,然数据统计,2018年我国整车出口额占货物出口额比重仅为0.6%,远低于全球5.1%的水平,仍有较大提升空间。而全球整车出口额位列前三的德国、日本和韩国整车出口金额分别为1823亿美元、1085亿美元和408亿美元,分别占本国所有货物出口额的11.7%、14.7%和6.7%。

此外,我国整车出口以中国品牌车企为主,在经济型乘用车、载货车、大中型客车等领域具备一定竞争优势。但与欧美日等发达国家主要汽车企业相比,中国品牌车企总体发展时间短,关键核心技术掌握不足,技术研发和管理能力不强,国际化经营水平和品牌影响力有待提高;在中国的外资品牌车企仍以满足国内市场需求为主,出口动力不足,导致我国汽车产品出口在规模和占比、附加值和利润率、出口方式和市场布局等方面与欧美日等汽车贸易强国仍存在较大差距。具体呈现如下:

1、汽车出口规模较小、占比低,与我国全球最大汽车产销国地位严重不相称

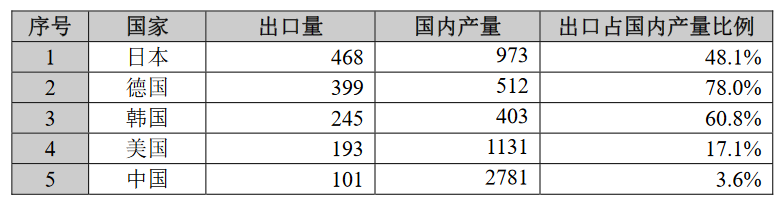

随着汽车产业竞争力提升,扩大产品出口和参与国际竞争是全球主要汽车生产国汽车产业发展的普遍规律,欧美日韩等主要国家汽车出口量一般都在200万辆以上,占国内产量比例基本都在20%以上,有的甚至超过50%。如日本2018年汽车出口468万辆,占国内产量的48%;韩国2018年汽车出口245万辆,占国内产量的61%;德国2018年出口399万辆,占国内产量比例更是高达78%。巴西、阿根廷、南非、泰国、墨西哥等汽车产量较大的发展中国家汽车出口量占国内产量的比例超过20%,最高甚至超过了70%。根据世界汽车组织(OICA)统计,2018年全球汽车产量达到9570万辆,其中我国汽车产量达到2780万辆,占全球产量的比重接近30%,而2018年整车出口101万辆,仅占国内产量的3.6%,与我国汽车产业自身体量和实力严重不相符,说明我国汽车出口仍处于初级阶段。

2、竞争力较弱,出口产品附加值、利润水平不高

我国整车出口的国际市场占有率远低于我国货物贸易总体在全球市场的占有率。根据WTO统计,2018年我国整车出口额157亿美元,不到德国整车出口额的十分之一,分别是日本和韩国的14%和38%,仅占全球汽车出口额的1.6%,而我国计算机和手机占全球出口份额已接近50%。这说明我国汽车产业的国际竞争力不仅远远低于产业自身实力水平,也低于我国制造业在国际上的总体竞争水平。

中国品牌整车出口车型大部分集中在中低端,与国外品牌相比,出口单价和利润率较低。2018年我国整车出口平均单价为1.5万美元, 而德国和美国整车出口平均单价为4.6万美元和2.8万美元。一些企业在国外销售的主流车型平均销售利润率很低,有的企业销售利润率不到1%,个别车型甚至处于亏损状态。随着原材料和人工成本的不断上涨,我国整车制造成本优势正在逐渐缩小,经营压力不断加大。

3、仍以直接产品出口为主,海外本地化生产刚刚起步

目前,我国多数汽车企业出口方式较为单一,仍处于以产品直接出口为主的初级阶段。虽然吉利、长城、北汽和上汽通用五菱等少数骨干中国品牌车企已在海外投资建厂,但其余大部分车企在海外以CKD、SKD组装生产为主,我国企业提供技术和工艺装备,收取一定技术使用费并出口散件,工厂具体经营和产品销售等运营管理参与度较低,甚至有少部分组装生产的产品贴当地合作伙伴的品牌。由于企业海外投资规模小,本地化程度不高,长期可持续发展面临管理和经营风险。另外,海外销售和服务体系建设滞后,缺少消费信贷和融资支持。由于我国车企出口市场分散,海外投资风险较大,导致销售和售后服务网络布局不合理,多数企业采取委托代理的合作方式,存在配件供货周期长、售后服务相对滞后、宣传力度不大等问题,造成品牌影响力和美誉度不高。如在俄罗斯等东欧国家,当地消费者喜欢贷款购车,而中资银行海外网点少,且业务模式单一,目前没有一家中资银行在俄罗斯开展个人车贷业务,导致当地消费者在购车时不能享受最高补贴金额达2500美元的贷款补贴、二手车置换补贴等优惠,严重制约中国品牌汽车在当地销售。

4、中国品牌乘用车对欧美发达国家出口较少,发展中国家是主要出口市场。目前,除上汽通用、大庆沃尔沃等合资品牌批量出口欧美国家以外,中国品牌乘用车出口主要集中在中东、南美和东南亚等发展中国家市场,进入发达国家市场难度大。根据海关统计,2018年我国对美国、澳大利亚和英国等主要发达国家出口整车12.2万辆,仅占我国整车出口总量的12.1%。部分发展中国家和地区政治局势不稳定,直接影响我国汽车出口和投资合作。根据中国出口信用保险公司发布的《国家风险分析报告》,2018年以来全球国家风险水平总体有所上升。受国际石油价格下跌、大宗商品价格回落、当地货币贬值严重等因素影响,俄罗斯、委内瑞拉等国家汽车市场销量显著下滑。2018年,我国对俄罗斯、委内瑞拉整车出口量分别下降40%和60%以上。受美国制裁加严影响,2019年伊朗跌出我国出口前二十位国家,上半年对伊朗出口仅为567辆,同比下降99.6%,而2018年对伊朗出口超过19万辆,奇瑞、江淮、华晨等多数中国品牌企业均受不同程度的影响。

综合分析,导致上述情况的原因是多方面的,但从根本上说是企业的战略定位和竞争力问题。首先,中国品牌汽车与国际品牌汽车直面竞争的能力有待提升。中国品牌车企在技术研发、产品性能和质量、供应链管理、业务布局、盈利水平等各方面均落后于跨国车企,主要中国品牌汽车企业造车基础弱、发展时间短、技术和经验积累少,尚未形成比较成熟的管理理念、品牌文化等“软实力”,也未形成有较强影响力的汽车品牌。国际品牌咨询机构Interbrand发布的2019年全球品牌百强榜单,汽车行业有14个品牌上榜,没有一个中国汽车品牌。其次,受制于跨国汽车公司对华战略,主要汽车合资企业仍定位于主要满足国内市场需求。虽然我国已经具备全球一流汽车供应链,合资企业也具备对欧美发达国家出口能力,但由于股比限制及在华产能布局等原因,跨国公司从商业利益角度考虑,其在华布局仍以本地化生产和销售为主。目前除少数合资企业实现批量出口外,大众、丰田、宝马、福特、PSA等跨国车企在华合资企业出口量都很少。

图为:2019全球品牌百强榜——汽车品牌

虽然我国汽车出口还存在较大提升空间,不过,国内市场需求低迷、产能过剩问题日益突出、市场竞争日趋激烈等背景下,正在倒逼诸多国内车企积极开拓国内国外两个市场,加快全球市场布局。此外,受宏观经济长期向好、国内市场消费升级、关税下降带动价格调整等有利因素影响,未来几年进口汽车市场仍有较大增长空间。

注:本文内容根据《中国汽车贸易高质量发展报告》整编,如转载或引用,请标明出处。

*版权声明:本文为业内专家原创文章,作者本人对文章观点及内容合规性负责。如有疑义或转载需求,请联系作者。

本文地址:https://auto.gasgoo.com/news/202001/2I70148864C108.shtml

好文章,需要你的鼓励

联系邮箱:info@gasgoo.com

求职应聘:021-39197800-8035

简历投递:zhaopin@gasgoo.com

客服微信:gasgoo12 (豆豆)

新闻热线:021-39586122

商务合作:021-39586681

市场合作:021-39197800-8032

研究院项目咨询:021-39197921