2023年的中国汽车市场上,“价格战”从年初打到了年尾。

好消息是,在此前民众消费明显萎缩的大背景下,中国车市却取得了不错的发展。车企之间的价格“血拼”,明显刺激了终端消费者的购买欲望,带来了2023年全年国内汽车市场的再次繁荣。乘联会公布的数据显示,2023年国内乘用车市场销售规模再创新高,累计批发销量达到2,553.1万辆,同比增长了10.2%。

但价格战也带来了一系列的连锁反应,首先二手车市场直接入冬,不少产品的保值率都成为空谈;其次新车市场的价格体系也直接拉爆,已经出现过多次新产品刚刚上市,就不得不被动调整售价的情况。终端用户如同熟“韭菜”一般被割了一茬又一茬后,手上的钱袋子只会越捂越紧,当用户不敢轻易出手下单、购车的考虑周期被拉长后,对大多数品牌而言,营销工作量肯定都要大幅度加重,成交的困难程度也将被不断放大。

经历过“残酷”的2023年之后,接下来的2024年,国内车市又将如何发展?车企还可以在哪些领域继续开“卷”呢?本文我们就来预测下,接下来一年,车企可能会深耕的领域。

价格战继续升级

第一个基本可以肯定会发生的事情,就是价格战在2024年还将继续升级。

为什么会打价格战?道理很简单,在市场竞争烈度不断加大的过程中,为了抢到更多的市场份额,最行之有效的办法就是给出一个比竞争对手更低的售价。而当大多数品牌都开始用这个行之有效的办法时,大规模的市场价格战就随之而来了。

2023年第一波被大家普遍关注到的价格战,首先是在油车市场上开打的。在新能源车持续压缩油车市场规模的背景之下,市场行情本就不太理想的部分油车品牌率先扛不住市场压力,开始大幅度的下调旗下车型的终端售价。随后,新产品不断井喷的新能源车市场上,价格战也全面启动,不少中大型的电动车型售价都拉低到了20万元以内,战况也是相当惨烈。

进入2024年之后,以上市场行情还将继续延续。盖世汽车研究院认为,目前,多数主流合资车企的燃油车,售前毛利还存在降价空间,这些产品在2024年肯定还将承受新能源车进一步的市场挤压,终端售价将会进一步下探。其次,对新能源车而言,随着电池成本降低,也会带来更大的调价空间。目前碳酸锂价格已经降到了10万元/吨,对电池降本而言是利好消息,而电池降本,也势必将助力车企继续下调新能源汽车产品的定价。此外,盖世汽车整理的2024年车企规划显示,新的一年, 多数车企均有推新车的计划,且新车价格降维已经成为趋势,预计市场竞争将更加激烈。

超快充加速市场渗透

国内新能源市场正在迅速壮大,相关的配套业务也在持续完善。

对电动车用户而言,补能的便利性是大家普遍都会关注的核心问题,补能焦虑甚至都已经替代续航焦虑,成为影响新能源汽车进一步提升市场渗透率的关键一环。

如何快速补能呢?

行业内目前有两条主要的路线:换电和超快充。换电路线目前的难度是基站投入、运营成本、电池成本还比较大,愿意加入“换电联盟”的企业相对有限,目前主要是蔚来“领头”,宁德时代、吉利、北汽等也有相关业务。超快充路线呢?超快充设施不用重新建设,在目前快充站的基础之上做升级就能够实现,所以从投入成本的角度考虑,超快充路线明显会更受欢迎,一众整车和电池企业,都已经在布局超快充。广州巨湾技研有限公司总裁裴锋此前曾表示,到2025年新能源汽车超快充渗透率将达到16%,到2030年将达到68%。

还有一个问题,到底什么速度才算是超快充。2018年美国能源部有过相关的定义,0-80%充电用时在10分钟以内,就是超快充。目前国内还没有正式的官方定义,大家普遍的认知中,超过3C以上的都叫超快充,也就是0-80%充电用时在15分钟以内的,都可以叫超快充。

图片来源:特斯拉

L3开始普及

喊了多年的L3,在2023年年底阶段,终于迎来了落地应用的曙光。

首先是政策“开闸”了,11月17日,多部委联合发布了《关于开展智能网联汽车准入和上路通行试点工作的通知》,其中提出在智能网联汽车道路测试与示范应用基础上,遴选具备量产条件的L3及L4级别自动驾驶汽车开展准入试点。

政策一出,已经准备多年的相关企业迅速开始行动,短时间内,宝马、奔驰、智己、极狐、长安汽车等多家车企都官宣了获得L3级自动驾驶测试牌照的消息,此外还有一大批车企也都在申报相关资质。

一场关于L3的产业布局,迅速就轰轰烈烈起来了。热闹的背后,大家肯定都会关心一个问题,L3真的已经具备量产的技术前提了吗?在自动驾驶领域,L3可以算作是辅助驾驶和无人驾驶的重要分水岭,也是把驾驶权从“人”移交给“系统”的关键转折点。

可问题是,在转折点上,权责的界定相对就比较模糊了,这应该也是L3此前迟迟没有获准上路的关键原因。L3以下,车辆控制权完全属于驾驶员,L3以上,将绝大部分由系统主导。那L3阶段呢?驾驶员和系统究竟以谁为主,并没有明确的界定。

此前甚至已经有车企宣布过要跳过L3,直接去攻坚L4,这么做可不可行不好说,但可以明确的一点是,时间成本太高了。从这个角度看,L3虽然面临诸多挑战,但依然有存在的必要。接下来的2024年,在政策和产业的双重助力之下,智驾领域新一阶段的厮杀,肯定将更具看点。

城市NOA加速落地

城市NOA也是智驾领域的一环,之所以把城市NOA单独拎出来做预测,是因为这个话题目前的热度实在是太高了,几乎所有主打智能化的汽车品牌,在推新品时,城市NOA都已经是绕不开的核心话题。

盖世汽车研究院智能驾驶配置数据库数据显示,截至2023年第三季度,NOA功能渗透率已经接近3%,较去年同期提升近一倍,该领域当前快速崛起的发展态势,可见一斑。盖世汽车研究院认为,2024年NOA的渗透率还能继续保持翻倍增长,有望突破7%。

特斯拉是率先在国内开启NOA功能的企业,2019年特斯拉推出此功能之后短短3年左右的时间里,国内NOV领域就已经全面爆发,蔚来、小鹏、理想、长城、华为等国内厂商都在持续发力NOA,由此也带动了一系列的关联企业迅速冒尖,如不少大算力芯片、激光雷达、云服务等上游产业链企业,体量都是迎风而长,禾赛、速腾聚创、地平线等都已经是国内科技圈的新贵企业。

相较于高速路段,实现城市NOA的难度更大,路况更复杂,不可预见因素更多,对算法、感知硬件、计算平台等都会带来更大的挑战,相应的投入成本肯定也要水涨船高。但随着自动驾驶产业的持续向前推进,打通城市NOA又是必须要完善的部分,而且城市NOA对终端市场巨大的吸引力,也是车商不可不考量的因素。

目前,随着高速NOA功能逐渐进入规模量产的阶段,城市NOA的赛道也将加速。2024年城市NOA肯定会是主流车企重点布局的领域,接下来比较有争议的地方无非就是具体的技术路线之争了(例如轻地图重感知等)。但从整体上看,一场围绕城市NOA的市场“卡位战”,即将在2024年达到高潮。

“挤爆”出口市场

2023年的国内汽车领域有两大主要特征,其一是新能源市场大规模跑量;其二就是出口市场全面起势。中汽协发布的销量数据显示,2023年国内汽车出口再创新高,达到491万辆,同比增长57.9%。妥妥的世界第一,遥遥领先。

当前的国内汽车出口市场上,自主车企在集体发力,奇瑞和上汽乘用车是出口市场上的领头羊,吉利、长城、长安、比亚迪等也都有相当可观的市场规模。

目前奇瑞在出口市场上主要依靠油车冲量,瑞虎系列、欧萌达5等车型,都是出口市场上的主力产品,在独联体国家和拉美市场上,比较受欢迎。

上汽乘用车也有多款车型在海外市场上持续热销,而且是油车和电车都有畅销款,其中电车主要出口欧洲市场,油车则已经在大洋洲市场、中东以及墨西哥等地区形成规模。

比亚迪也是近期出口市场上比较受关注的中国车企,2023年比亚迪的出口销量突破24万辆,较之上汽和奇瑞肯定还有不小的差距,但比亚迪这两年海外扩张的速度却是有目共睹。其中元PLUS已经热销多个国家和地区,在澳大利亚、泰国、以色列和欧洲市场上已经逐步站稳脚跟。

此外值得一提的是,不少在国内市场上持续承压的合资品牌,也已经把战略目光更多的投向了出口市场,内销转出口,已经是不少合资车企在华重要的“续命”手段。2024年年初,北京现代公布了2023年的出口数据,突破1万辆,这家合资车企还表示,力争三年内达到10万辆的出口量规模。悦达起亚则是在更早之前就已经重新定位,官方此前曾宣布将盐城工厂打造为全球出口基地,2023年悦达起亚的出口销量达到8.6万辆,同比增长125%。此外,特斯拉、福特、通用、宝马、本田、丰田等也都有在中国生产,然后“反向出口”的业务。

图片来源:广汽本田

基于当前出口市场的现状,盖世汽车预测,2024年国内乘用车出口辆或将达到520万辆。

新的一年,油车出口大户如奇瑞等,在不少目标市场上都已经具备不错的号召力,继续扩张的前景不错;现代起亚等日韩合资车企转型发力出口的势头,也将进一步扩大,这些都将是出口市场继续壮大的有利条件。电车市场上,泰国、印尼等东南亚国家近期都颁布了加强新能源产业的激励政策,对中国新能源车型而言,无疑也会是扩大出口的重大利好。但在欧洲市场上,部分国家出台了排除中国电车的补贴新方案,欧盟的反补贴调查等,也是潜在的不利因素,国产新能源车出口预计要承受一定的压力。

明星企业进一步搅局

小米和华为,会是2024年中国汽车市场上,两个重要的变量。

华为不造车,但华为汽车生态的产品定义、技术研发以及商业应用能力,都已经被多次证明过,和华为深度捆绑的汽车品牌,市场号召力都有了质的提升。目前,长安、赛力斯、北汽、江淮、奇瑞等品牌,都在持续加深和华为之间的合作力度。此外,去年年底,华为还宣布要拆分自己的汽车业务,拟将智能汽车解决方案业务的核心技术和资源整合至新公司,并广发“英雄帖”,邀请不同的企业一起参与到这家新公司。

华为的行为也被视作是要在中国汽车圈打造一个超级联盟,这个联盟的成立,不仅可以更好的解决华为汽车业务持续亏损的问题,还将打消车企的“灵魂论”顾虑,大力度的“炸向”汽车供应链产业。 这个联盟一旦成行,中国汽车市场上真正的“团战”时代,也将正式拉开帷幕。

小米汽车同样是2024年被寄予厚望的车市变量。

用时三年,在吊足了观众胃口之后,小米汽车终于赶在2023年结束前正式揭开了面纱,首款量产车型小米SU7,在2023年12月28日亮相。此外,小米汽车还首次展示了自己储备的核心技术库,超级电机、9100吨压铸技术、全栈自研的智驾技术等,小米造车的系列成果,都是最近一段时间行业内关注的焦点。

图源:小米汽车

现在唯一不确定的就是小米首款车型的最终定价了,小米汽车官方透露出的种种迹象都表明,小米SU7不会太便宜。但不得不说的是,大众之所以格外关注小米汽车,其中一个很重要的原因就是期待小米能推出一款低价好车。从这儿角度看,供需之前可能会存在一定的落差。此外,当前新能源汽车市场大打价格战的现实,也对小米推高价车不利。到底该如何定价,已经是现阶段考验小米汽车高层的核心问题。

以目前的市场关注度看,如果给出一个有竞争力的价格,后来者小米引爆汽车市场,也并非不可能的事情。

增程“扩圈”

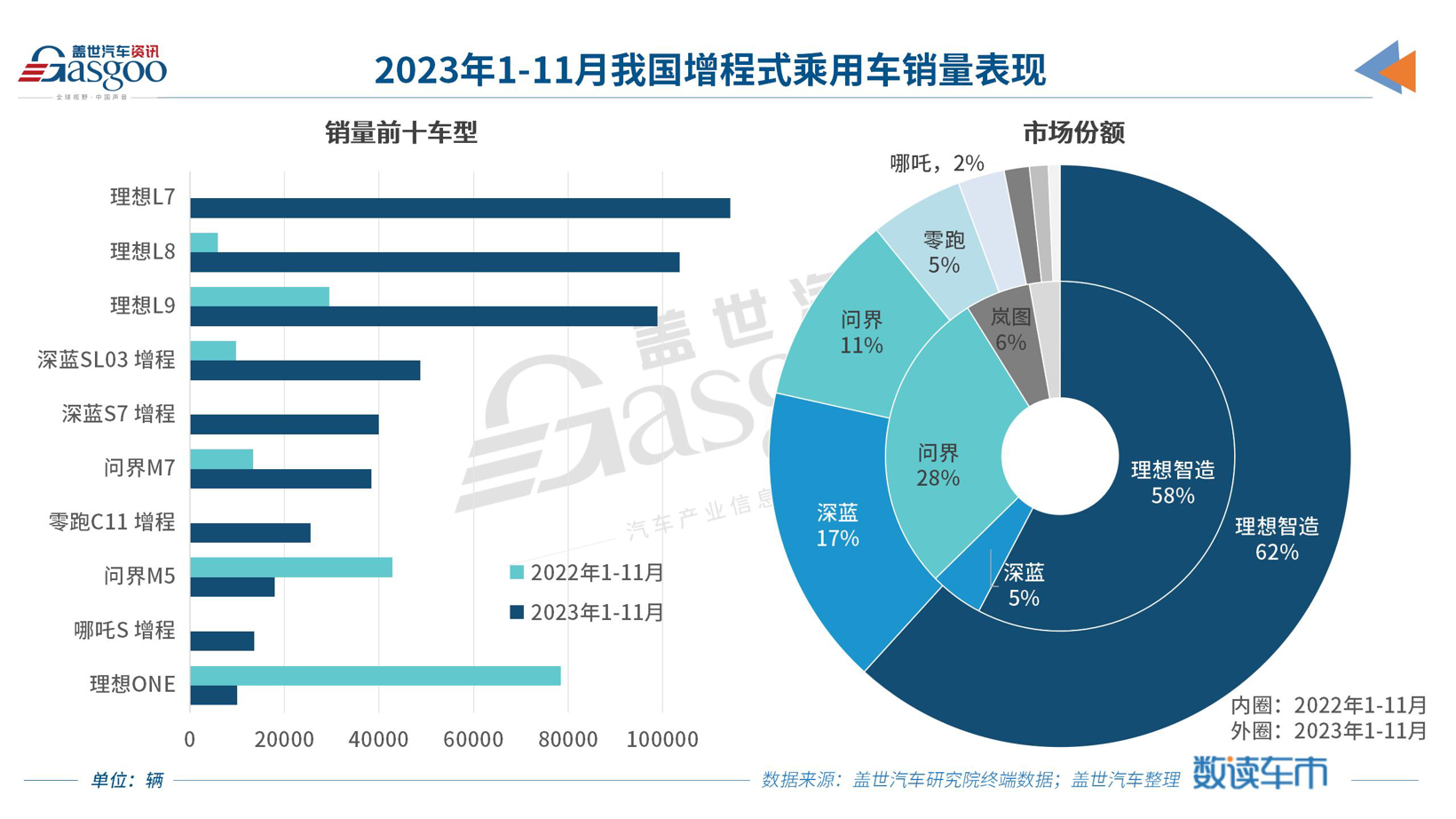

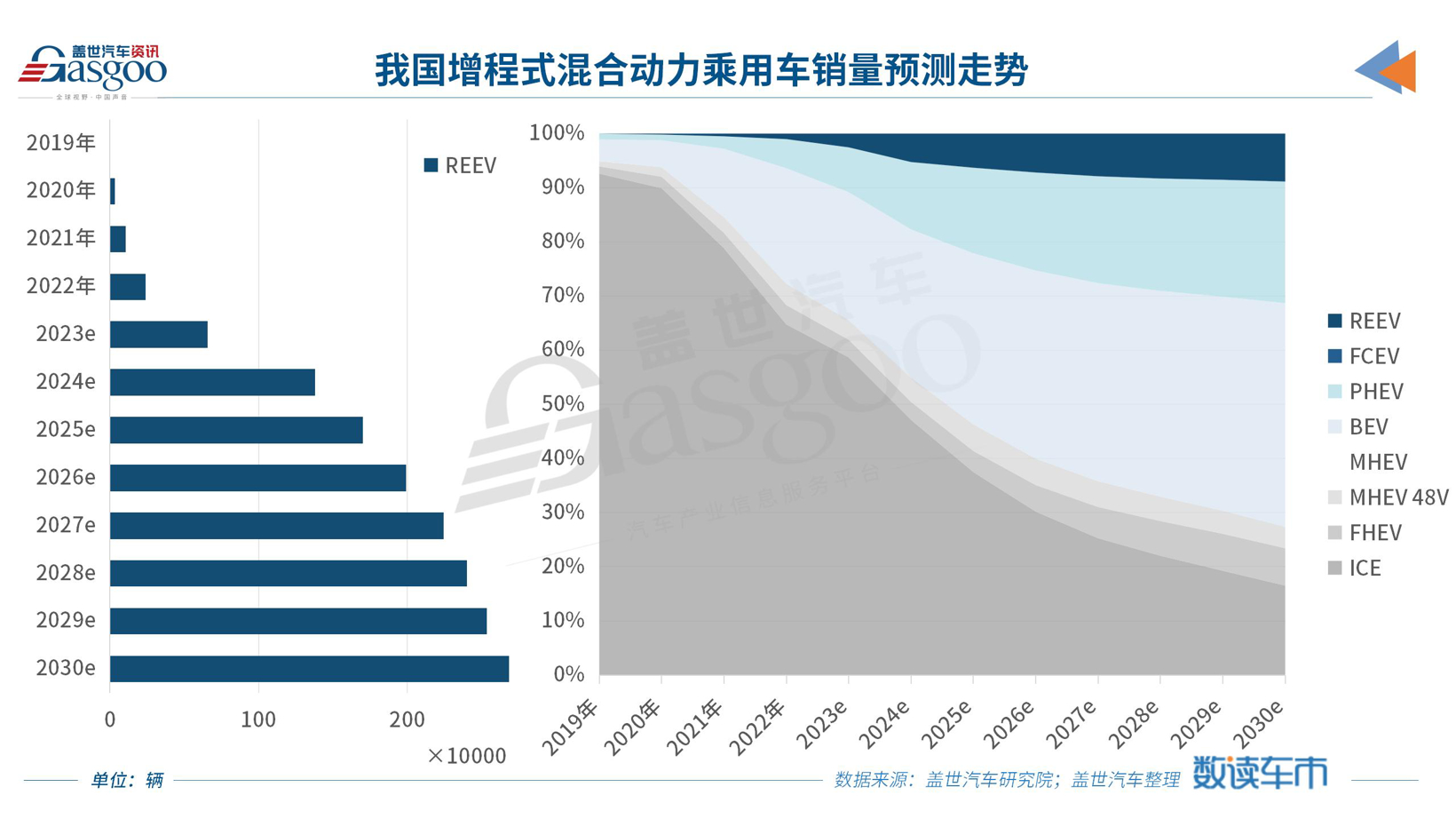

过去多年,行业内一直都流行着增程是不是落后技术的讨论,但无论这项技术是先进还是落后,终端用户对此买账已经是不争的事实。抱着打不过就加入的心理,最近两年,越来越多的车企开始加入增程阵营。盖世汽车研究院终端数据显示,2022年国内汽车市场上,有销量数据的增程式车型共计14款,到了2023年,这一数据增加到了22款。

理想汽车是增程电动的坚定拥护者,旗下目前在售的产品,主打的也是增程动力。理想汽车之外,问界、哪吒、零跑等新能源品牌都已经切入到了增程领域,长安系也逐步显露出了要深耕增程市场的企图心,长安深蓝已经有两款增程式车型在售,长安启源推出了A07的增程版本。近日,阿维塔在自己的2024年新车规划中也表示,要推出4款增程式动力车型。

理想汽车CEO李想在2023年的广州车展期间曾做过展望,在其看来,中国自主品牌还在坚持多档PHEV的车企,会在未来一两年都转换成增程式技术路线。李想还表示,这个判断可以在2025年来验证。

对此,盖世汽车研究院的预判是,增程式乘用车市场目前确实具备快速增长的必要条件。短时间内,高压充电技术还有待进一步完善;被视作动力电池终极方案的固态电池,大规模普及也尚需时日,现阶段,增程式产品在续航和成本(较之纯电车)方面都还具备比较强的竞争优势,再加上新能源市场仍在快速扩张的前提条件,短期内更多企业“卷”向增程市场,是可以期待的行业趋势。

*版权声明:本文为盖世汽车原创文章,如欲转载请遵守 转载说明 相关规定。违反转载说明者,盖世汽车将依法追究其法律责任!

本文地址:https://auto.gasgoo.com/news/202401/15I70378749C108.shtml

好文章,需要你的鼓励

联系邮箱:info@gasgoo.com

求职应聘:021-39197800-8035

简历投递:zhaopin@gasgoo.com

客服微信:gasgoo12 (豆豆)

新闻热线:021-39586122

商务合作:021-39586681

市场合作:021-39197800-8032

研究院项目咨询:021-39197921