在“量产关”的考验下,L4和L2呈现出截然不同的发展态势。

由于高阶自动驾驶商业化迟迟无法破局,叠加外部融资环境变化,L4赛道历经过去几年的“疯狂崇拜”,正迈入一个冷静期与退潮期。

自2022年以来,多家头部自动驾驶公司相继在L4项目上进行战略收缩,或宣布从L4降维转向L2方案,谋求赚取量产型ADAS的钱,就是最直接的证明。

反而曾经被很多人认为“不时髦”的L2,在技术发展、政策破冰与市场需求等多重利好的驱动下,商业价值不断得到释放,成为了智驾赛道的“香饽饽”。

L2渗透率稳步提升

如果从谷歌2009年被曝启动无人车研发项目开始算起,业界追逐自动驾驶已经有14年了。但如大家所见,直到现在自动驾驶仍没有真正驶入“无人区”。

前段时间,谷歌旗下的Waymo与通用汽车旗下的Cruise进行了一次大胆的尝试,获准在旧金山向公众提供全天候的完全无人驾驶收费乘车服务。然而,进展并不顺利。

图片来源:Cruise

据了解,Cruise自动驾驶汽车获批仅一天就引发了交通拥堵。几天后,Cruise自动驾驶汽车又被曝陷入了施工路段未干的混凝土中,另外还发生了一起与消防车相撞的事故,造成一名乘客受伤。

最为严重的一起事故,发生在8月14日晚间,Cruise的无人驾驶出租车被指挡住了救护车运送病人,最终导致伤者未能及时送医,抢救无效去世。

此次事故,也让Robotaxi再度被推上了舆论的风口浪尖。

事实上,除了安全关,时至今日高阶自动驾驶落地还面临着成本关、监管关、盈利关等多重难题,这些都决定了L4/L5短期内依然是智驾公司得不到的“白月光”。

而反观L2赛道,是截然不同的发展态势。过去几年,得益于车载感知系统、芯片、算法等核心技术不断取得新突破,与此同时,终端用户对于更高驾驶安全的需求不断提升,驱动各种驾驶辅助功能以超预期的速度在终端市场普及。

据盖世汽车研究院最新发布的《高级驾驶辅助系统(ADAS)产业报告》显示,2022年中国L2级自动驾驶功能的渗透率已经超过30%,今年上半年进一步达到40%,成为了市场主要的驾驶辅助方案,其中比亚迪、大众和丰田,因为市场体量较大,整体搭载量也相对较高。

图片来源:盖世汽车

分价格区间来看,10-20万元区间车型,是L2的主力市场,上半年占比达到了44%。但从另一方面,由于这一价格区间新车体量较大,L2现阶段整体渗透率并不是很高,刚刚接近40%,还有较大的提升空间。

反而20-30万元以及30-40万元价格区间,因为对智驾系统的成本包容性更强,尤其部分主打这一区间的新造车品牌对智驾系统几乎实现了标配,加之市场体量相对较小,L2渗透率更高,其中在20-30万元市场已经超过了60%。

图片来源:盖世汽车

从具体应用来看,在各种乘用车驾驶辅助功能中,以AEB搭载量较高,渗透率超过了50%。分析原因,除了从功能层面,AEB可以帮助有效减少追尾事故的发生,一个很关键的驱动力是政策引导。比如美国,此前已经明确规定,从2022年9月开始上市新车都需标配AEB系统。而在国内,乘用车领域虽然没有强制,但在新版C-NCAP中,已经加入了对AEB的相关测评项目,一定程度上助推了AEB的普及。

不过由于不同企业在软硬件配置和设计逻辑上的差异性,以及相关测试标准的缺乏,目前市面上的AEB在实际应用过程中表现参差不齐,在安全性及用户体验等方面,均还有较大的优化空间。

另外,LDW、FCW、ACC、LKA、LCC等辅助驾驶功能,渗透率也均超过了30%,并已下探到10-20万价格区间。

而在智能泊车方面,目前主流方案为APA,上半年搭载量约为148.7万辆,行业整体渗透率在16%,搭载品牌以外资为主,其中奔驰、大众、宝马搭载量比较靠前。其次是遥控泊车RPA,1-6月累计搭载量为109万辆 ,市场渗透率为11.73%。智能化级别更高的记忆泊车HPA 近两年也已经开始小规模上车,如小鹏P5、2023款KiWi EV等车型已率先搭载。长远来看,自主代客泊车AVP将是智能泊车发展的最终方案,并有望成为最早商业落地的L4级自动驾驶应用。

图片来源:盖世汽车

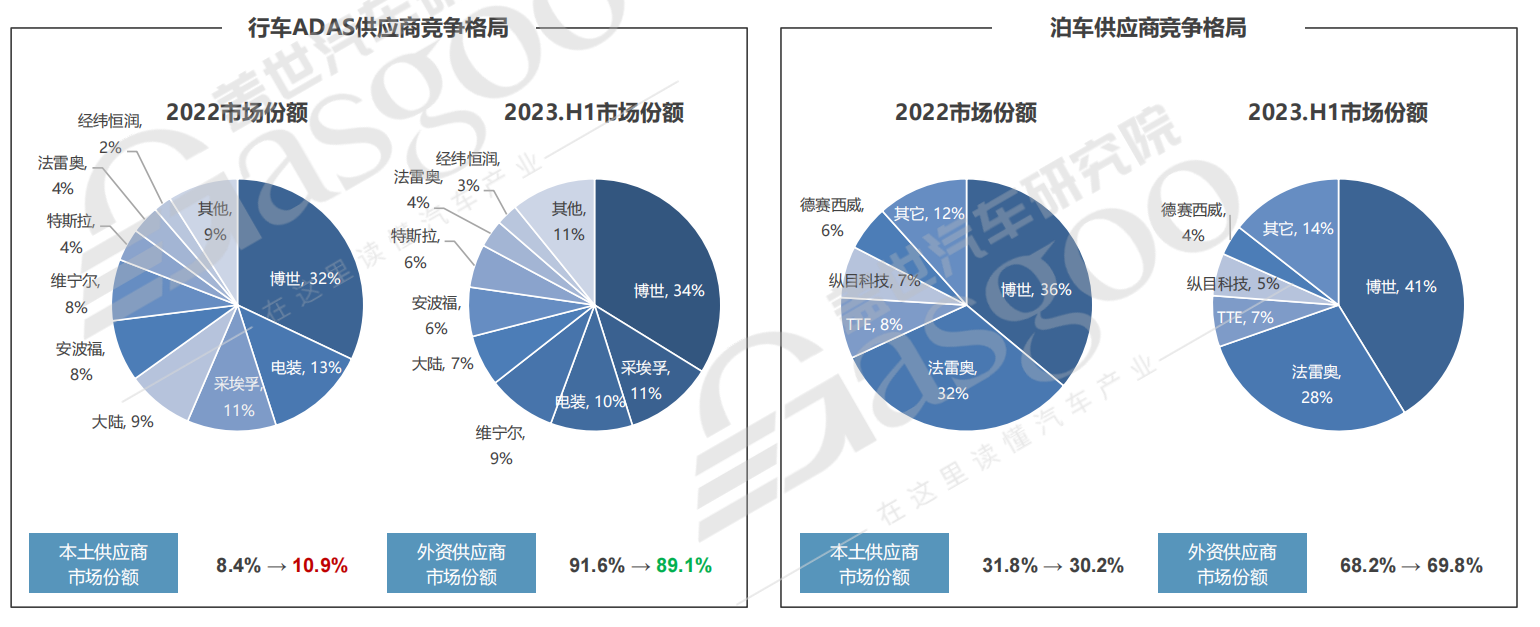

值得一提的是,伴随着ADAS渗透率的持续提升,一批本土核心供应商在过去两年也开始走向台前,并占据一定的市场份额。据盖世汽车研究院分析,在行车ADAS领域,今年上半年本土供应商的市场份额已经从去年同期的8.4%提升到了11%,未来有望进一步增加。

在泊车领域,今年1-6月,博世、法雷奥、TTE三家企业共占据了国内APA前装市场76%的份额,行业集中度较高,其中仅博世就占据了40%的市场份额。但随着德赛西威、纵目科技等更多本土新晋供应商实现前装量产突围,市场竞争也将更加激烈。据盖世汽车研究院预测,2023年APA搭载率有望上升至20%,到2025年,国内自动泊车市场规模有望达到442亿元,未来三年CAGR达24%。

高阶智驾“拐点”将至

L2之后,率先进入商用的究竟是L3还是L4?

如果说之前,业界对于这个问题还存在一定的分歧,那么今年随着头部L4公司纷纷掉转风向,答案再清晰不过了:自动驾驶的发展,还是要循序渐进。

一方面,从高阶自动驾驶的演进逻辑来看,目前普遍认为,只有通过量产车持续不断地采集场景数据,驱动算法训练,才能真正推动自动驾驶系统日趋成熟;另一方面,也只有通过数据闭环,才能更好地解决阻碍高阶自动驾驶落地最后那1%的长尾问题。

是故在攻克L2之后,加速推进L3功能“上车”,成了产业链上下游心照不宣的默契。过去一段时间,不少车企都在为此而努力。

比如奔驰,目前正在国内推进量产L3的测试工作,此前其L3级有条件自动驾驶技术DRIVE PILOT驾驶领航系统已先后在德国和美国加州实现商用。宝马也已在中国开展相关的研发工作,计划于2023年底或2024年初正式上市L3级自动驾驶功能。

而本土自主品牌,则将NOA作为了高阶突围的重点,争相开展布局。

在高速、高架等封闭或者半封闭场景中,头部车企基本都已经实现了NOA功能落地。目前,市场正处于从高速NOA向城市NOA过渡的关键时期,蔚来NOP、小鹏NGP、理想NOA、华为NCA等已经在北京、上海、广州、深圳等地实现了小范围的城市应用。

图片来源:盖世汽车

据盖世汽车研究院统计,今年7月,国内搭载NOA功能的车型销量约为5万辆,对应渗透率为2.8%,而去年同期只有1.4万辆,渗透率不足1%。1-7月,国内搭载NOA功能车型的总销量为26.4万辆,相较于去年同期大增196.6%。

从车企来看,排名前三的分别是理想汽车、蔚来汽车和小鹏汽车,1-7月NOA搭载量分别为17.5万辆、5万辆和1.3万辆。其中理想汽车由于对NOA实现了全系标配,目前搭载量在自主品牌中间“断层”领先。同样标配了NOA的还有阿维塔,不过阿维塔现在体量较小,今年NOA总搭载量还不足万辆。

由此也可以看出,现阶段标配NOA功能的车型主要集中在30万元以上价格区间,据测算占比超过了9成。其中仅35-40万元价格区间,占比就达到了44.3%。这是因为相较于基础的辅助驾驶功能,NOA应用场景更复杂,需要搭载更多的传感器和更高算力的芯片,上车成本更高。

对于L2功能,市场主流的传感器方案是5V+1-3R和1V1-3R,对应芯片算力在5-30TOPS之间。而到了NOA阶段,主流方案基本都配置了10个以上的摄像头,搭配1-5颗毫米波雷达,同时增配激光雷达。

特别是在城市场景,由于路况更为复杂,激光雷达基本成为了“标配”。比如理想 L 系列 MAX 版、问界M5 智驾版和蔚来NAD,均搭载 了1 颗激光雷达,小鹏G9 Max、P7i Max和智己LS7采用了双激光雷达配置,阿维塔 11、极狐阿尔法S HI版甚至搭载了 3 颗激光雷达。

但也有例外,也即是高精地图,在城市NOA落地阶段的权重不增反减。由于高精地图制图成本高、覆盖率低、更新慢,难以满足NOA在城市场景的大规模、快速拓展需求,越来越多的车企和智驾公司纷纷开始走“重感知 轻地图”路线,或选择降低高精地图的要素和精度,或直接采用普通导航地图提供信息输入,逐步降低对高精度地图依赖的同时,来实现城区NOA的高效落地。

图片来源:AITO汽车

其中更快的信息更新,被认为是智驾地图接下来竞争的核心。腾讯刚刚发布的智驾云图,据悉就支持要素级、最快分钟级的在线更新。“因为智驾地图最后的竞争,不是比更高精度,而是首先要更新快。”腾讯地图副总裁、腾讯数字孪生业务负责人张少宇表示。

大有时空联合创始人、CTO李庆建也认为,实时更新能力的构建,将是未来自动驾驶实现“轻地图”的重要一环。更早一些时候,理想汽车智能驾驶业务 VP 郎咸朋在接受媒体采访时也表示,“如果有一张高精地图,它覆盖了中国所有的道路,每分钟就能更新一次,而且还很便宜,1块钱就能用一天,我肯定会非常赞同使用高精地图。”背后,对高精地图实时更新能力的需求不言而喻。

更复杂的场景应用,同时也意味着更庞大的数据处理需求,这必然要求芯片算力也要随之提升。目前来看,高速NOA对算力的需求大约在30-100TOPS之间,城市NOA基本上是200TOPS往上走。比如理想AD Max,使用了2颗英伟达Orin-X芯片,总算力达到了508TOPS。蔚来NAD基于4颗英伟达Orin芯片,实现了1016TOPS算力。

不过另一方面,受车市“价格战”的影响,今年国内汽车产业链上下游整体都面临较大的降本压力,加之NOA要想真正大规模普及,降本也是必由之路,NOA已经有向中低端车型下沉的趋势,下探到20万以下的车型。比如刚刚于8月初上市的全新荣威RX5 旗舰智驾版,就搭载了NGP智能导航辅助驾驶,售价只有15.59万元;博越L旗舰型也可以提供NOA高阶智驾辅助系统选配,价格仅为15.37万元。

据盖世汽车研究院根据相关车型在乘用车中的销量占比预测,随着搭载NOA功能的车型逐渐下探到15万左右的价格区间,预计2025年NOA搭载量将突破400万辆,届时L3功能渗透率将达5%,自动驾驶整体市场规模有望突破1700亿元。

*版权声明:本文为盖世汽车原创文章,如欲转载请遵守 转载说明 相关规定。违反转载说明者,盖世汽车将依法追究其法律责任!

本文地址:https://auto.gasgoo.com/news/202309/20I70362050C601.shtml

好文章,需要你的鼓励

联系邮箱:info@gasgoo.com

求职应聘:021-39197800-8035

简历投递:zhaopin@gasgoo.com

客服微信:gasgoo12 (豆豆)

新闻热线:021-39586122

商务合作:021-39586681

市场合作:021-39197800-8032

研究院项目咨询:021-39197921