在电气化时代,供应链主导权成为大众狙击丰田的新一轮暗战。只是大众给自己在新回合勾勒的模样,越发像燃油车时代的丰田。

在战略车型ID.3正式投产前,大众汽车对位于德国大本营的茨维考(Zwickau)工厂进行了脱胎换骨的大规模改造。前后押注330亿美元,大约9000吨的钢结构要被移动,只有三分之一的现有机器能支持重复使用,所有操作,无异于一次惊心动魄的开胸手术。

这是大众第一个将内燃机转换为电动汽车的大型汽车工厂,更是全世界上第一家向电气化无缝转换的大型汽车生产基地,从技术架构到组装方式,再到使用的材料,所有的上层设计和底层逻辑都与过去有着根本性的不同。

茨维考工厂,是大众转型的一条“明线”。

大众骄傲地将茨维考推向聚光灯下的华丽舞台,承载着整车组装领域的野心,转型的进程也一度成了业界关注的焦点。这家制造商希望能开发出世界上最大的纯电动产品矩阵,以此证明自己在内燃机时代结束后,依旧能在汽车制造领域一如既往地强势生存。

但鲜有人知的,还有另一条“暗线”。

2019年1月,大众汽车在集团旗下成立了新的零部件部门(Volkswagen Group Components,以下简称VWGC),负责战略组件的开发和生产,试图在抢滩新四化蓝海的征途中打造更强大的供应链体系。经过三年时间的分拆,新一轮的零部件重组将涉及价值350亿欧元的业务体量。

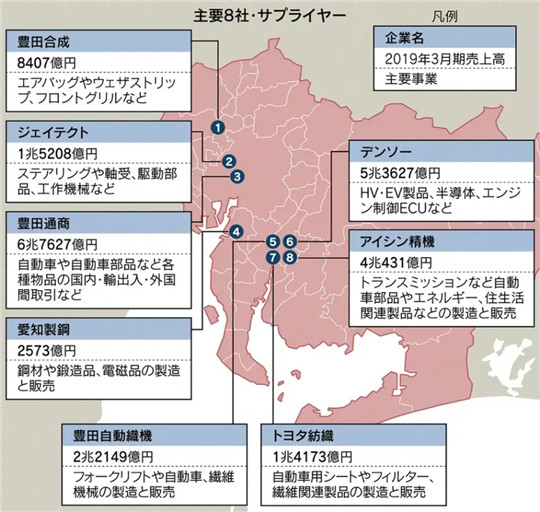

业界众所周知,东瀛丰田一骑绝尘的高利润了和高可靠性,和其强大的供应链体系紧密相关,在燃油车时代,丰田的供应链管控是汽车制造巨头里最强的——电装、爱信精机、丰田合成、爱知制钢等第一梯队的子公司实力雄厚,东海理化、大丰工业、中央发条等第二梯队亦各有千秋,一系列零部件供应商基本上都处于行业领跑位置。

抢滩新四化转型的新蓝海,大众的思路变了,他们不仅花重金推进了茨维考等整车工厂的变革转型,还通过落子VWGC的零部件棋局,试图在电气化时代打造核心技术自有、自控和自主的供应链架构。

零部件背后的博弈

迈向新四化的赛道上,大众汽车在2016年至2018年期间已在德国工厂节省了超过7.5亿欧元的成本,按照该集团的整体规划,这一数字到2025年将增加到总计20亿欧元。而在零部件领域,仅在2019年和2020年,整个集团将投入8.7亿欧元用于电气化零部件的研发与转型。

这意味着,自2015年以来,大众对电气化零部件的投资份额已经从5%上升到了40%,计划到2023年,该集团将总计投资38亿欧元用于相关部件的生产,其中大部分产品将进入量产环节

VWGC的业务被划分为五个新板块:

“发动机和铸造”(Engine & Foundry)、“变速箱和电驱动”(Gearbox & Electric drive)、“底盘”(Chassis)、“电子移动”(E-mobility)和“座椅”(Seats)。每个业务领域负责从开发到采购到生产的整个过程,在预算和研发上是独立的,除此之外,VWGC还肩负电池生产到回收利用的整个循环过程。

时间回溯到2018年,尚在在组建中的VWGC就为集团累计生产了超过1000万台传统发动机和800万台变速箱,但伴随着电气化转型的推进,公司内部必须到未来十年逐渐减少传统燃油时代的零部件产量,且保证避免对利润造成持续的冲击。

曾有消息人士向外媒爆料,VWGC的平均利润率约为4% - 5%,具体数值取决于不同的产品,为了利润,约有十分之一的员工或将在未来5年内被裁掉。但考虑到目前德国的劳工协议,在未来10年内,部分经营状况较好的生产工厂将不会采取裁员措施。

VWGC首席执行官托马斯·席幕尔(Thomas Schmall)拒绝透露零部件业务的具体利润率,但他表示现阶段的目标仍是实现6%的利润率目标。但他也预计,当下转向电动车的零部件供应商将很难将回报率提高至10%以上,大众汽车未来将依靠规模效应来度过这段艰难的转型期。

“到2025年,我们计划在德国卡塞尔(Kassel)工厂生产多达匹配100万辆新车的电动传动系统,将使我们成为全球市场上最大的供应商之一,有了这样的规模,将有助于我们塑造全球更有竞争力的生产角色。”

为了支持电气化领域的巨额投资,大众汽车正在为VWGC寻找新的收入来源,根据集团方面的计划,他们将于2023年在电动车零部件业务上投资约36亿欧元,但这也意味着,其它领域的资金和预算将被限制。

为了应对这一挑战,VWGC高层于2019年推动了与日本NSK轴承精工株式会社的有助于帮助VWGC集中更多精力,聚焦在自动驾驶和电气化业务的相关转型,最终目的,是将与NSK的交易作为一份转型蓝图,让大众旗下的其他核心业务更加稳固。

为了弥补那些缺乏竞争力来实现利润回报目标的业务损失,VWGC同样在寻找新的收入来源,例如,来自移动储能设备的对外销售,以及回收废旧电池中的部分原材料。

大众,向丰田“靠拢”

前文已经简单提及,丰田旗下的零部件公司在传统燃油时代究竟有多重要,而在新四化赛道狂奔的当下,这家东瀛最大的汽车制造商依旧千方百计地想掌控电气化时代的供应链主导权。

2018年6月,丰田正式将电子零部件业务统一集中到电装,到今年4月,则把集团下面所有的电子零部件工厂移交给电装,约1600名丰田职员因此工作变动。按照计划,丰田将在2022年之前把相关业务的研发功能也转移到电装旗下,形成从开发到生产由电装一贯进行的新体制。而伴随着电气化零部件生产的押注,丰田亦加速了“控制”电装的战略步伐,丰田章男直接进入电装董事就是最重要的一个信号。

在日本,电装在新四化时代的变革被业界称为“二次创业”,无论是看得见的业绩数字,还是看不见的幕后争斗,都是日本汽车历史上有机组成的篇页。横向对比,大众旗下VWGC的组建和运营,则是实打实的“首次创业”,虽没有传统燃油时代遗留下的转型包袱,但也面临很多战术和具体落子的实际考验。

VWGC近日公布了一组数据:

在大众最新电气化车型ID.4身上,该部门对零部件供给贡献了约40%的价值,比大众内部同类内燃机车型高出10%。《汽车公社》找出VWGC对ID.3的零部件供应解剖图,发现VWGC对后者的零部件贡献与ID.4相差无几。由此可见,大众集团内部的供应链体系对MEB平台车型的零部件贡献率,目前基本能维系在将近一半左右。

除了首次曝光对ID.4的零部件贡献,VWGC还第一次对外披露了这款新车零部件的具体生产细节。基于MEB平台生产的纯电动车型,已成为VWGC当下业务的重要驱动力,而电气化零部件的研发和生产,亦成为VWGC竞争力的关键指标。

从零部件的制造落址来看,VWGC现阶段主要有卡塞尔(Kassel)、布伦瑞克(Braunschweig)以及萨尔泽特(Salzgitter)等主要生产基地。

其中,位于卡塞尔的零部件工厂曾是大众集团最大的变速箱生产基地,现在已成为电驱主导的现代化工厂。而按照VWGC的产能规划,布伦瑞克将被打造为该公司新的电池系统生产中心,主要承担着MEB平台车型的电池生产。

转型之后,萨尔泽特工厂被集团赋予了更广阔的供应链愿景,关键零部件转子和定子在这里生产。据悉,一个致力于回收废旧电池的试点工厂也将在萨尔泽特开始运作,该工厂从无法再利用的电池中回收金属和有价值的原材料,最终目标,未来能让90%以上的电池实现重复利用。

值得一提的是,大众ID系列面向中国的电驱主要在天津生产,而电池系统则由一汽-大众的佛山工厂承担。由于ID.4已经在中国制造,未来也会在美国生产,后续这些区域的零部件生产将在两个国家本土化完成。

就在11月中旬,大众汽车ID.4的电机产品APP310正式被大众汽车自动变速器(天津)有限公司对外发布,一汽-大众生产的ID.4 CROZZ和上汽大众生产的ID.4 X都将搭载天津生产的APP310产品。未来,除了ID.4相关车型,APP310还将搭载于其他基于MEB平台打造的新车,而在欧洲市场,肩负APP310生产的是位于德国的卡塞尔基地。

从“安营扎寨”到“修建道路”

VWGC对于大众内部电气化车型的贡献,从ID家族已经上市的ID.3和ID.4上可以管窥一二。而如若我们继续深挖分析VWGC当下的业务基本面,它的布局和方向,既诠释了大众巨轮的电气化野心和具体实践,又折射出德国、乃至全球的整个新能源产业链的诸多问题和本质规律。

两款车的电驱、冲压件都由卡塞尔工厂制造,在ID.4上又增加了该工厂生产的一档变速箱(1-Speed Gearbox);而转子和定子则由萨尔泽特工厂生产,底盘和电池系统的大部分零部件,包括减震器、转向系统、刹车、传动轴、电池系统、电池外罩等都由布伦瑞克工厂生产……除此之外,变速箱外罩在波兰的波兹南(Poznań)生产,汉诺威工厂则主要负责电机外罩(Motor Housing)的制造。

上述的生产布局和落址规划,构成了VWGC当下对集团40%的零部件价值贡献,由此可见,在零部件供应环节占据更大的主动权,把更多制造价值控制在自己手里,是大众汽车供应链转型升级的总思路。

但值得一提的是,大众还有其他重要的供应商——大陆集团下属的动力总成公司纬湃科技为其提供驱动控制单元,而半导体制造商恩智浦则是大众电池管理系统(BMS)的独家供应商……而大众自己在将来还会做电芯/电池单元,与瑞典电池制造商Northvolt联手,在萨尔泽特基地生产,两家公司的协同效应目前也已经逐渐步入正轨。

大众联合Northvolt于2019年6月共同宣布,两家公司将于2020年在萨尔泽特建立电池生产设施,并于2023/2024年开始投入大规模生产。第一年的目标是16千兆瓦时的产能,未来的目标是扩大到24千兆瓦时。就在2020年,大众汽车宣布将投资约4.5亿欧元建设萨尔泽特工厂,该基地改建完工后将被Northvolt的合资企业持续租用。

萨尔泽特的电池生产是大众向电气化转型的重要一步,该集团已经将其卓越电池中心设置在这里。尽管如此,大众将仍需要从外部供应商那里大规模采购电池,根据该集团在欧洲和亚洲的计划,短期内需要电池的年存储能力已超过3亿千瓦小时。

由此我们可以看出,在电动车制造较为关键的“三电”里面,电机技术的实现一直是相对较为容易的,所以VWGC基本上已经覆盖了电机相关的绝大多数业务;而电池领域则对硬件条件考验更多,难度也更大,于是大众把电池包集成揽下来,但电池单元/电芯仍然还要靠LG化学、三星SDI、SK创新和宁德时代(欧洲版ID.3主要由LG化学提供,中国市场主要是宁德时代,也有万向A123,以及还没有定点的国轩高科);当然,电控的软件积累是最难的,所以大众在国外的BMS依靠恩智浦,中国则主要从均胜电子采购。

除了“安营扎寨”,还要“修建道路”。

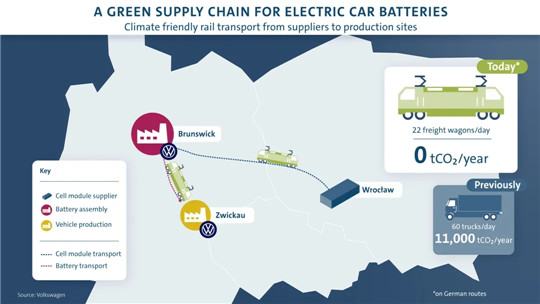

如果说,卡塞尔、布伦瑞克以及萨尔泽特等生产基地都是大众集团重兵把守的关键堡垒,那么作为供应链最后一部分的“绿色物流”计划则被赋予了连接堡垒、提高零部件运输效率的特殊任务。按照大众汽车的内部规划,供给兹威考MEB工厂的“绿色电池物流”已经投入运营,与卡车运输相比,通过铁路运输电池每年可减少约11000吨的二氧化碳。

上文也已经介绍过,ID系列的电池供应来自LG化学在波兰的工厂,这些电芯通过大众的“绿色物流”火车运输到VWGC的布伦瑞克零部件基地,在被组装成可随时安装的电池产品,然后再通过“绿色物流”抵达兹威考整车组装厂。值得一提的是,这些点到点的零部件“通道”,可实现自动运输和卸载,且全程利用大众电池物流专用集装箱。

大众这艘制造巨轮,已在驶向电气化的途中意识到掌握零部件主导权的重要性,但就从该集团All In的纯电动路线来说,造电动车,虽然传统机械部分比例下降了,但电池带来的硬件门槛依然存在,软件部分也是各家有分工,很难一家通吃。

综上所述,高达350亿欧元价值的零部件业务,落实到现实层面,道阻且长。由此我们也可以推演出,中国乃至全球的整个新能源产业链,当下依旧还有很多地方标准不如传统燃油车那么统一和成熟,供应体系也不像燃油车那样发展了百年。

想要一家包圆,很难,多数外购也有风险。从这个辩证的角度讲,华为造整车是不容易的,但也可以想见,造车新势力的征途尽头,风险究竟有多大。

本文地址:https://auto.gasgoo.com/news/202012/4I70232233C109.shtml

好文章,需要你的鼓励

联系邮箱:info@gasgoo.com

求职应聘:021-39197800-8035

简历投递:zhaopin@gasgoo.com

客服微信:gasgoo12 (豆豆)

新闻热线:021-39586122

商务合作:021-39586681

市场合作:021-39197800-8032

研究院项目咨询:021-39197921