经济萎靡、车市下行,这场寒冬依旧。受此波及,自进入2019年下半年开始,众多零部件企业不得不下调各自销售预期,纷纷寻找新的出路,一时间,业务转型、组织调整、关厂裁员、抱团取暖等措施屡见不鲜。近日,已有不少国际零部件企业公布了最新财报信息,盖世汽整理了其中部分企业的财报状况,来看一看这些企业在过去一整年中,都有哪些收获。

车市严寒,头部企业也难言轻松

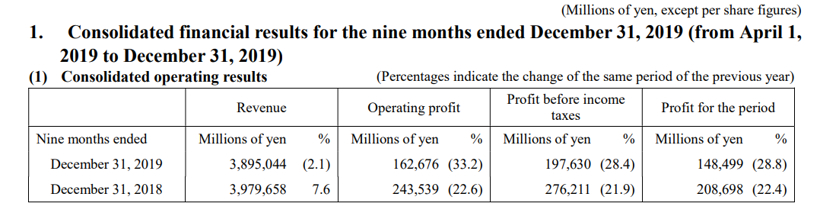

图为:日本电装财报截图

日本电装集团在其2019财年三季度的财报(2019年4月-12月)称,其合并营收总计38,950亿日元(约合354.6亿美元),较上年同期减少2.1%;综合营业利润为1,627亿日元(约合14.8亿美元),同比下跌33.2%。

图为:博世财报截图

相比起营收、利润双下滑的电装,博世在过去一年中的集团总销售额基本与往年持平,达779亿欧元(约合850.2亿美元),息税前利润30亿欧元(约合32.7亿美元),同比下跌43.4%,息税前利润率3.9%,同比下降3.0%。

而作为博世的引以为傲的主营业务,汽车事业部销售额达到470亿欧元(约合513亿美元),相比起大陆集团预计2019年440-450亿欧元(约合480-491亿美元),博世汽车事业部业绩继续领跑。但值得注意的一点是,整个2019年博世全球累计减员1.7%,也从侧面反映出车市“寒冬”对于其带来的影响。

大陆集团首席财务官Wolfgang Schäfer曾表示,未来5年全球乘用车和轻型商用车的产量不会有实质性增长。这意味着,对于零部件企业来说,汽车行业高增长福利不再,而低潮还远远没有过去,而转型,便是传统零部件企业实现逆势突围的唯一途径。

于是,我们看到了大步迈进自动驾驶与氢燃料电池领域的博世、独立动力总成业务并缩减燃油系统产能的大陆集团以及通过合资并购快速进军新领域的电装,以期望通过转型,布局未来,不断巩固其产品竞争力。

抱团取暖,收购与被收购的生存之道

车市下行,大环境持续萎靡,汽车零部件企业正面临着前所未有的挑战与考验,越来越多的企业加入到降本增效、裁员,甚至关闭工厂的“自救”阵营中来。但于部分企业而言,“自救”仍无法满足其对于未来的追求,于是,“抱团取暖”这一手段出现的频率便越发频繁。

1月28日,博格华纳决定斥资33亿美元收购德尔福科技一事,无疑是2020年汽车零部件领域最为重大的事件。

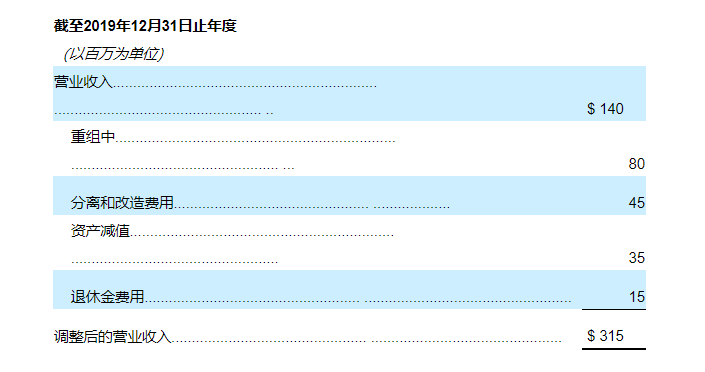

图为:德尔福科技财报截图

德尔福科技,前身为德尔福汽车公司。2017年12月,德尔福汽车公司正式完成分拆,母体公司改名为安波福,专注于自动驾驶、数据、车联网等前沿科技业务。被分拆出去的公司取名Delphi Technologies(德尔福科技),沿袭了德尔福汽车主体的内燃机、软件控制以及电气化业务。据德尔福科技最新财报显示,其在过年一年中共实现43.6亿美元的营业收入,较去年同期下滑了约10%。

图为:博格华纳财报截图

而博格华纳方面,2019年全年初步销售额约为101.7亿美元,较2018年下滑3.4%,双方并表后,博格华纳将达到145亿美元的销售额。且按照博格华纳的说法,此次交易将强化其电子电力产品组合、产能和规模,与德尔福科技整合,将保持其在内燃机、混合动力和电动系统领域的灵活性,从而达到“1+1>2”的协同效应。

有着相同想法的还有欧司朗。2019年11月,奥地利半导体公司艾迈斯(AWS)收购德国照明集团欧司朗一事,终于尘埃落定。

图为:欧司朗财报截图

据盖世汽车了解,欧司朗在过去一个季度中,整体营收增长了0.5%,达8.73亿欧元(约合9.5亿美元)。调整后的EBITDA利润率(息税折旧及摊销前利润率)为13%,在可比基础上增加了近两个百分点。其中半导体业务表现尤为抢眼,利润率出现显著回升,调整后的EBITDA(息税折旧及摊销前利润)在一年内上涨了约22%,达到1.14亿欧元(约合1.2亿美元)。

但欧司朗并不满足。其认为,想要在日趋疲软的全球经济大环境下,寻求更好的未来,唯有加速转型成为以半导体为基础的高科技光电企业,而艾迈斯则表示,以成为传感与光电领域的全球龙头供应商为最终目标,两者殊途同归。

基于此,在艾迈斯第二次出价46亿欧元,以每股41欧元的价格收购欧司朗的所有股份,并提出一旦收购成功,欧司朗总部所在地慕尼黑将成为全球联合总部,欧司朗现有公司名称及品牌维持不变,且在2022年前,欧司朗的员工将享有裁员保护等多方面福利后,成功赢得欧司朗管理层的“芳心”。借以实现双方携手并进,共生共赢。

通用罢工,上游零部件企业受波及

2019年,对于将主战场放在北美市场的各零部件企业而言,无疑是场“噩梦”。自9月16日开始,一场由通用汽车公司近5万全美员工组织的罢工活动持续了数周,工人罢工生产停滞,给通用汽车带来的经济损失每日超1亿美元。

尽管,在日前通用汽车所公布的2019年度财报中透露,其虽然面临了罢工风波和工厂停产等挑战,却依然实现了67亿美元的净利润;且在计入罢工造成的36亿美元损失之后,调整后息税前利润为84亿美元。但值得注意的是,这场罢工依然给产业链上下带来沉重的打击。

截至目前,在已公布的各零部件企业财报中,李尔、安波福等企业均提及此次罢工的影响。

图为:李尔财报截图

其中,据李尔首席执行官Ray Scott表示,其第四季度和全年财务业绩均受最大客户通用长期罢工有着显著影响,第四季度销售额下降3%,至48亿美元;而在过去一年中,李尔总计销售额下降了6%,至198亿美元;

图为:安波福公告截图

安波福方面,报告显示,通用的罢工给其第四季度、全年分别带来了约1.3亿美元、2亿美元的不利影响,导致其在2019年第四季度营业额下滑1.1%,至36亿美元,经营收入下滑9.8%,至3.88亿美元,收入利润率10.8%;全年营业额同比下滑0.5%,至143.6亿美元,经营收入则下滑11.6%,达15亿美元,收入利润率10.8%。不过得益于其在软件功能、计算机平台以及网络架构方面的强劲实力,安波福在过去一年中交付新业务订单超过220亿美元,从而给未来可持续、健康的发展提供强劲实力。

日系企业,业绩虽下滑仍加大研发投入

正如前文所提到的日本电装,两位数的营业利润跌幅,并非日系零部件企业中的个案。众所周知,日系汽车与零部件制造商之间的紧密联系,但在过去的三个季度中,除丰田汽车外,本田汽车、马自达、斯巴鲁、铃木等日系车企无论是营业收入还是营业利润均出现了不同程度的下滑。

图为:爱信精机财报截图

正因如此,据爱信精机2020财年三季度财报(2019年4月-12月)显示,报告期内,其共实现28718亿日元(约合261.4亿美元)营业收入,同比下滑4.7%;营业利润则较去年同期下滑52.2%,至772亿日元(约合7亿美元)。

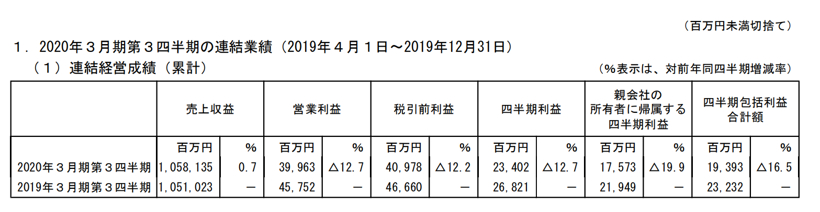

图为:丰田纺织财报截图

丰田纺织方面,其在过去三个季度中,共实现10581亿日元(约合96.3亿美元)的营业收入,同比微增0.7%;营业利润则较去年同期下滑12.7%,至399.6亿日元(约合3.6亿美元)。

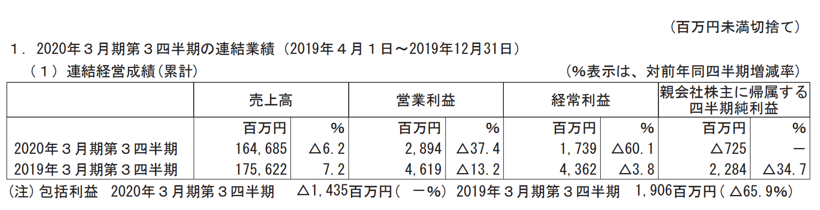

图为:F-TECH财报截图

而本田汽车旗下零部件企业F-TECH,报告期内共实现1646.9亿日元(约合15亿美元)的营业收入,同比下滑6.2%;营业利润则较去年同期下滑37.3%,至28.94亿日元(约合0.3亿美元)。

为挽回颓势,2019年10月,由日本瑞穗证券提供的消息显示,为能够跟上汽车行业新四化的发展趋势,到2022年3月,电装、爱信精机及丰田工业在内的日本排名前16位的汽车零部件企业的总研发支出将较10年前翻番,达到1万亿日元(约合910.7亿美元),支出方向包括自动驾驶雷达及电动车动力传动系统等。

而值得深思的是,这一机构同期表示,研发领域的巨额投入,并不能保障这类零部件企业能够在未来10年里继续保持核心竞争力。这意味着,全球汽车产业转型升级的变革当下,是否加大研发都将面临巨大的挑战。可他们同样知道,逆水行舟不进则退,唯有加速转型,才能将“降”字摘掉。

汽车芯片,恩智浦与英飞凌间的较量

自汽车新四化不断推进,汽车电子成为了除新能源外最为火热的领域。但就日前美国半导体行业协会(SIA)宣布,在过去一年中,全球半导体行业营收为4121亿美元,与2018年相比大跌12.1%,这是自2001年以来的最大降幅。

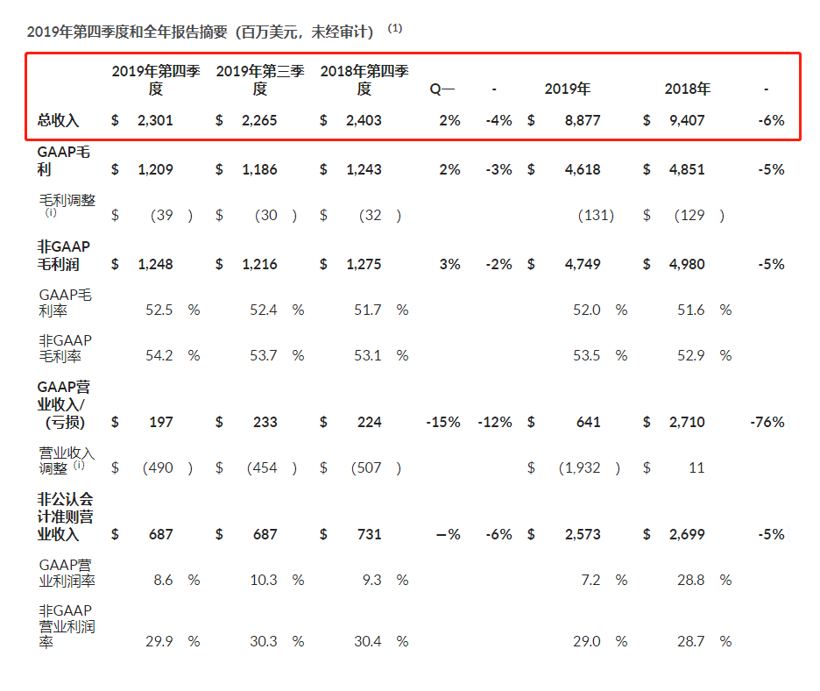

图为:恩智浦财报截图

2月3日,恩智浦公布其2019年营收同比下降6%,至88.8亿美元;第四季度营收同比下滑4%,至23亿美元。而这其中,其汽车行业业务营收在过去一年中共实现营收42.1亿美元,同比下滑7%;第四季度营收11亿美元,同比下滑1%。

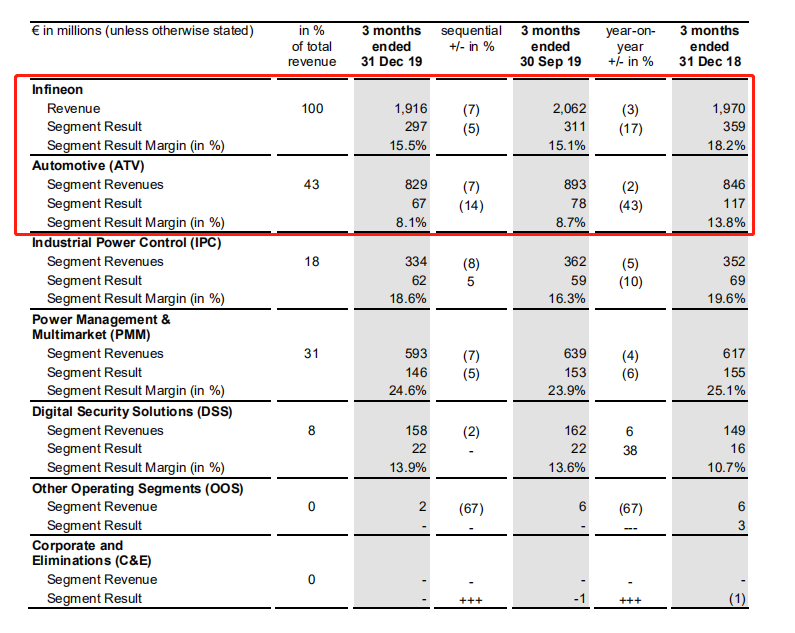

图为:英飞凌财报截图

英飞凌方面,据其在2月5日所发布的最新季度财报中显示,2020财年第一季度(2019年10月-12月)收入同比下降2.7%,至19.16亿欧元(约合20.9亿美元),净收入为2.1亿欧元(约合2.3亿美元)。其中,由于全球汽车消费需求的下降,汽车(ATV)收入同比下降2%,至8.3亿欧元(约合9亿美元)。

在大环境增速疲软,两者无论是从半导体领域还是汽车芯片领域,其业绩表现均高于市场整体表现,而这也意味着行业正由自由竞争逐渐趋向寡头竞争,大部分的利润掌握在个别头部企业手中,行业将加速整合。

据盖世汽车了解,2019年,于半导体芯片领域而言最大的新闻莫过于英飞凌科技股份公司(以下简称:英飞凌)以每股23.85美元收购了赛普拉斯半导体公司,借此,英飞凌或超过恩智浦跃居全球汽车芯片领域第一位。

但值得注意的是,就在英飞凌并购赛普拉斯的前几日,恩智浦以 1.76 亿美元收购了 Marvell 的 WiFi 连接业务,并基于此推出了新产品和解决方案,据恩智浦首席执行官Richard Clemmer介绍,“随着这类新产品的批量生产,我们预计将助力恩智浦实现长期增长”。

汽车芯片领域竞争日趋白热化,谁也无法预测此后恩智浦、英飞凌之间孰强孰弱,唯有不断进阶,不断扩展新业务、新领域,或才能在大环境日趋向下时赢得更广阔的未来。

盖世小结:日子难熬,在车市寒冬持续了十余月后,早已成为汽车圈上下的共识。且在各企业的财报预期中均表示,2020年甚至于未来3-5年内,全球汽车产量都可能难有起色,目前发生在中国的肺炎疫情,正快速波及全球汽车供应链,或进一步加速汽车行业的整合。可正所谓,危机并行,2020年的开局不利,或刺激更多企业求新求变,以加速推动企业转型,拓宽企业业务范围,从而在未来市场竞争中赢的更大席面。

*版权声明:本文为盖世汽车原创文章,如欲转载请遵守 转载说明 相关规定。违反转载说明者,盖世汽车将依法追究其法律责任!

本文地址:https://auto.gasgoo.com/news/202002/12I70155924C103.shtml

好文章,需要你的鼓励

联系邮箱:info@gasgoo.com

求职应聘:021-39197800-8035

简历投递:zhaopin@gasgoo.com

客服微信:gasgoo12 (豆豆)

新闻热线:021-39586122

商务合作:021-39586681

市场合作:021-39197800-8032

研究院项目咨询:021-39197921